Формирование финансовых результатов страховщиками

Страховщики исчисляют налогооблагаемую базу для расчета налога на прибыль как разность между полученными доходами и произведенными расходами.

Доходы страховых организаций складываются из следующих трех элементов:

Ø доходов от реализации товаров (работ, услуг)

Ø внереализационных доходов

Ø доходов от страховой состав походов деятельности.

К доходам от реализации относитсявыручка от реализации основных фондов, материальных ценностей и прочих активов, включая ценные бумаги.

Внереализационными доходами признаются:

1) от долевого участия в других организациях;

2) от сдачи имущества в аренду;

3) в виде процентов, полученных по договорам банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам;

4) в виде сумм кредиторской задолженности, списанной в связи с истечением срока исковой давности или по другим основаниям.

К доходам от страховой деятельности относятся следующие доходы:

а) страховые премии по договорам страхования, сострахования и перестрахования;

б) суммы уменьшения страховых резервов, образованных в предыдущие отчетные периоды;

в) вознаграждения по договорам, переданным в перестрахование;

г) вознаграждения от страховщиков по договорам сострахования;

д) суммы возмещения перестраховщиками доли страховых выплат по договорам, преданным в перестрахование;

е) суммы полученных процентов, начисленных на депо премий по рискам, принятым в перестрахование;

ж) суммы, полученные от реализации перешедшего к страховщику в соответствии с законодательством права требования страхователя (выгодоприобретателя) к лицам, ответственным за причиненный ущерб;

з) суммы, полученные в виде санкций за неисполнение условий договоров страхования;

и) вознаграждения, полученные за оказание услуг страхового агента и страхового брокера;

к) вознаграждения, полученные страховщиком за оказание услуг сюрвейера и аварийного комиссара.

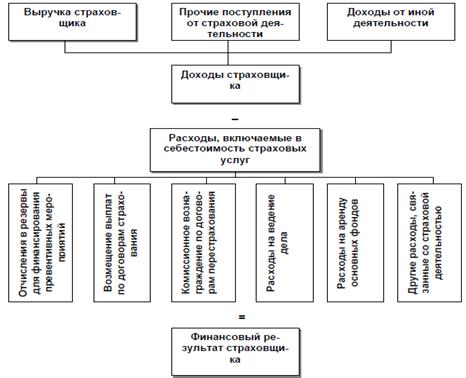

Таким образом, к доходам страховщика относятся:

Ø выручка страховщика,

Ø прочие поступления от страховой деятельности,

Ø доходы от иной деятельности.

Выручка страховщика состоит из:поступлений страховых взносов по договорам страхования, сострахования и перестрахования за вычетом страховых выплат, отчислений в страховые резервы и страховых взносов по договорам, переданным в перестрахование; сумм возврата страховых резервов; комиссионных вознаграждений и тантьем; возмещений перестраховщиками доли страховых выплат; экономии средств на ведение дела по ОМС.

Прочие поступления от страховой деятельности включают:

Ø доходы от размещения страховых резервов и других средств;

Ø суммы процентов, начисленных на депо премий;

Ø суммы регресса;

Ø прочие доходы.

К доходам от иной деятельности относятся:

Ø прибыль от реализации основных фондов и прочих активов;

Ø арендная плата;

Ø суммы дебиторской задолженности;

Ø списанная кредиторская задолженность;

Ø прочие доходы от деятельности, не запрещенной законодательством.

Расходами страховщиков признаются обоснованные и документально подтвержденные затраты, понесенные ими при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Классификация расходов страховой организации:

По времени осуществлениярасходы страховой компании делятся на расходы, предваряющие заключение договора страхования; расходы, осуществляемые при заключении и в процессе ведения (в течение действия) договора; расходы страховщика при наступлении страхового случая; затраты, не имеющие тесной привязки к страховой деятельности, а также текущие расходы.

По отношению к основной деятельностирасходы делятся на две большие группы: расходы, связанные с осуществлением страховых операций, и расходы, не имеющие непосредственного отношения к страховой деятельности.

Основными статьями расходов страховой организации, связанных с производством и реализацией, в частности, являются:

а) расходы на оплату труда, командировки, подготовку и переподготовку кадров;

б) суммы начисленной амортизации на основные средства и нематериальные активы;

в) арендные платежи за арендуемое имущество;

г) расходы на содержание служебного автотранспорта;

д) расходы на канцелярские товары;

е) расходы на канцелярские товары;

ж) расходы на оплату аудиторских услуг, связанных с проверкой достоверности бухгалтерской отчетности;

з) расходы на публикацию бухгалтерской отчетности;

и) представительские расходы и расходы на рекламу.

При этом представительские расходы в течение отчетного периода включаются в состав расходов в размере, не превышающем 4% от расходов страховой организации на оплату труда за этот период, а расходы – в размере, не превышающем 1% выручки.

В состав внереализационных расходов страховщика включаются, например:

1) расходы в виде процентов по долговым обязательствам;

2) расходы на организацию выпуска ценных бумаг и их обслуживание;

3) судебные расходы и арбитражные сборы;

4) расходы на оплату услуг банков;

5) расходы на проведение ежегодного собрания акционеров;

6) расходы в виде штрафов, пеней и иных санкций за нарушение договорных или долговых обязательств.

К расходам страховщика, понесенным при осуществлении страховой деятельности, относятся:

а) суммы отчислений в страховые резервы, формируемые на основании законодательства о страховании в порядке, установленном федеральным органом исполнительной власти по надзору за страховой деятельностью;

б) страховые выплаты по договорам страхования, сострахования и перестрахования;

в) страховые взносы по рискам, переданным в перестрахование;

г) вознаграждения, уплаченные по договорам перестрахования и сострахования;

д) сумму процентов, уплаченных на депо премий по рискам, переданным в перестрахование;

е) возраст части страховых взносов, а также выкупных сумм по договорам страхования, сострахования и перестрахования в случаях, предусмотренных законодательством и (или) условиями договора;

ж) вознаграждения за оказание услуг страховых посредников;

з) расходы по оплаты юридические или физическим лицам оказанных ими услуг актуариев; медицинского обследования при заключении договоров страхования и здоровья; детективных услуг, выполняемых организациями, имеющими лицензию на ведение указанной деятельности, связанных с установлением обоснованности страховых выплат; услуг специалистов, привлекаемых для оценки страхового риска, определения страховой стоимости имущества и размера страховой выплаты, оценки последствий страховых случаев, урегулирования страховых выплат; услуг по изготовлению страховых свидетельств (полисов), бланков строгой отчетности, квитанций и иных подобных документов; услуг организаций здравоохранения и других организаций по выдаче справок, статистических данных, заключений и иных документов; инкассаторских услуг

Расходы на ведение дела также можно классифицировать как:

Организационные расходы связаны с учреждением страхового общества. Они относятся к активам страховщика, так как являются инвестициями.

Аквизиционные расходы – производственные расходы страхового общества, связанные с привлечением новых страхователей и заключением новых страховых договоров при посредничестве страховых агентов.

Инкассационные расходы – расходы, связанные с обслуживанием налично-денежного оборота поступления страховых платежей. Это расходы на изготовление бланков квитанций о приеме страховых платежей и учетных регистров (книг, ведомостей, справок и т.п.).

Ликвидационные расходы – расходы по ликвидации ущерба, причиненного страховым случаем. К ним относятся расходы на оплату труда ликвидаторам (лицам, занимающимся ликвидацией ущерба), понятым, судебные издержки, почтово-телеграфные расходы и расходы по выплате страхового возмещения.

Финансовый результат деятельности страховой компании определяется путем сопоставления ее доходов и расходов за отчетный период.

Такой способ применяется при расчете финансовых результатов, учитываемых для целей налогообложения прибыли страховщиков.

Прибыль в страховании может рассматриваться в двух аспектах:

- прибыль как финансовый результат;

- прибыль нормативная, или прибыль в тарифах.

Дата добавления: 2015-10-09; просмотров: 2059;