Налоговая система и налоговая политика государства

Сущность и функции налогов. Доходная часть государственного бюджета формируется в основном за счет налогов.

Налоги - это обязательные платежи, принудительные и безэквивалентные, взимаемые государством с юридических и физических лиц.

Налогообложение прошло длительный путь развития. В разных странах, в различные периоды изобретательнейшие правители находили новые источники поступления налогов в казну: налог на туалеты в Риме, локтевой сбор в Византии, налог на ношение бороды, на печную трубу в России.

Социально - экономическая сущность налогов проявляется в функциях, которые они выполняют. Первая функция - стимулирующая: налоги воздействуют на общественное воспроизводство посредством поощрений, ограничений и контроля. Налоговые поступления позволяют государству решать социальные задачи, направлять финансовые средства на образование, здравоохранение, культуру и т. п. В этом случае реализуется вторая - социальная функция налогов.

Элементы налоговой системы. Каждый налог содержит следующие элементы:

• субъект налога (налогоплательщик) - физические или юридические лица;

• объект налога - налогооблагаемая база, то, что подлежит налогообложению (доход, товар, капитал);

• налоговая ставка, выраженная в процентах, доля налога в налогооблагаемой величине;

• налоговые льготы - полное или частичное освобождение от налогов в соответствии с действующим законодательством. К числу налоговых льгот относятся необлагаемый минимум (наименьшая величина объекта, полностью освобожденная от налога) и инвестиционный налоговый кредит.

По объектам платежей различают прямые и косвенные налоги. Прямые налоги взимаются непосредственно с дохода и собственности физических и юридических лиц (прямая форма обложения). Косвенными налогами облагаются товары и услуги, они устанавливаются в виде надбавок к цене, тарифу (акцизы, фискальные монопольные налоги, таможенные пошлины).

Налоговые ставки могут быть прогрессивными, пропорциональными и регрессивными (рис. 13-3). Такое деление базируется на соотношении между ставкой налога и доходом (или другим объектом налогообложения):

• прогрессивная налоговая ставка повышается по мере возрастания дохода;

• регрессивная налоговая ставка понижается по мере роста дохода;

• пропорциональная налоговая ставка остается неизменной, независимой от размеров дохода.

Рис. 13-3. Типы налоговых ставок

При прогрессивном налогообложении бремя налогов в большей степени ложится на богатых, при регрессивном - тяжелее ударяет по бедным.

Совокупность взимаемых государством налогов, платежей, а также формы и методы их построения образуют налоговую систему. Как правило, она строится по формуле: ядро плюс специальные и целевые налоги. Ядро представляет собой несколько наиболее крупных налогов на те объекты, которые выражают конечные финансовые результаты производственно - хозяйственной деятельности. Оно обеспечивает основную массу денежных доходов государства. Специальные налоги учитывают наличие разнообразных второстепенных доходных объектов, дополняют функциональные возможности ядра налоговой системы.

Каковы границы налогообложения, каков тот допустимый уровень налоговых ставок, который не сказался бы отрицательно на экономике? Математически точно определить величину такой ставки сложно, но есть признаки, по которым можно судить, превышена ли «критическая точка» налогообложения. Это следующие ситуации:

1. При очередном повышении налоговой ставки поступления в бюджет растут непропорционально медленно или, хуже того, вообще сокращаются.

2. Снижаются темпы экономического роста, уменьшаются долгосрочные вложения капитала, ухудшается материальное положение людей.

3. Растет теневая экономика, характерной чертой которой является уклонение от уплаты налогов.

В высокоразвитых странах сегодня широко используется следующий принцип налогообложения: ставки должны быть настолько высокими, чтобы предотвратить инфляцию, и в то же время такими низкими, чтобы стимулировать инвестиции, экономическую активность производителей. До недавнего времени считалось, что большие ставки налогов и высокая прогрессивность налоговых шкал способствуют экономическому росту и социальной защищенности населения. В результате к 80-м годам уровень налогообложения чрезвычайно возрос. Доля налогов в ВНП за 1960 - 1985 гг. повысилась в Японии с 12,5 до 19,5 %; в ФРГ - с 22,7 до 24 %; в Великобритании - с 24,9 до 31,4%. Это наряду с другими причинами, вызвало рост издержек производства и снижение нормы прибыли. Расширение государственного вмешательства (и особенно увеличение уровня налогообложения) отрицательно воздействовало на экономическую активность, привело к нерациональному использованию производительных ресурсов. Кейнсианская модель оказалась неспособной эффективно решать новые задачи рационализации производства на базе новой техники и технологии. Потребовалась перестройка государственного регулирования.

В основу новой политики правительств США, Великобритании, ФРГ и других стран была положена теория экономики предложения, главным инструментом которой становится налоговый механизм. Крупным теоретиком в этой области стал американский экономист А. Лаффер.

В свои 35 лет профессор Артур Лаффер осуществил мечту каждого экономиста: он разработал график, вошедший в научный арсенал под его именем. Первоначально, не преследуя научной цели, А. Лаффер пытался объяснить своим студентам, что выгода, получаемая государством от повышения налогов, далеко не всегда соразмерна силе давления налогового пресса. Если говорить о крайностях, то при ставке в 100 % государство вовсе не получит дохода, так как прекратится всякая предпринимательская деятельность. Лаффер установил зависимость доходов бюджета от налоговых ставок на прибыль и зарплату. Выяснилось, что существует оптимальный уровень налогообложения, при котором доходы государственного бюджета максимизируются. В случаях, когда этот уровень больше или меньше оптимальной отметки, эффективность налогообложения падает. Долгое время Лаффер считал налоговым оптимумом отметку в 50 %. Позже он стал более осмотрительным, заявляя, что размер налога должен варьироваться в зависимости от экономического и политического климата в стране. Добавим также, что большое значение имеют национальные, психологические и культурные факторы. Американцы, например, считают, что при такой уровне налогообложения доходов, который существует в Швеции (до 75 %), в США никто не стал бы работать.

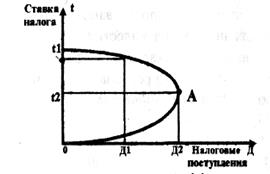

Рис. 13-4. Кривая Лаффера

Рис. 13-4 иллюстрирует кривую Лаффера, где t - средний уровень налоговых ставок, Д - среднегодовой (долгосрочный) показатель объема налоговых поступлений. При t = 0, или 100% Д = 0. Точка А показывает налоговый оптимум, при котором налоговые поступления государства достигают максимума (Д2).

Предположим, что налоговые ставки снижены с отметки t1 до t2. Хотя ближайшим результатом более либеральной налоговой политики станет временное падение объема налоговых поступлений, но в долгосрочном периоде улучшатся условия инвестирования, увеличатся производство, занятость, а вслед за этим - масса доходов, подлежащих налогообложению. Начнут расти и доходы государства (Д2>Д1). Для того чтобы «эффект Лаффера» работал, необходимы развитые рыночные отношения, политическая и экономическая стабильность в стране.

Налоговая система и налоговая политика в России. Переход российской экономики к рынку предполагает проведение иной налоговой политики, нежели это было в условиях административно - командной системы. Основными целями реформы налогообложения в России должны быть:

• стимулирование рыночных отношений - активная поддержка предпринимательства, развитие частных инвестиций, создание позитивного налогового климата для внешней и внутренней деятельности предприятий;

• достижение определенного взаимодействия различных налогов и выработка механизма защиты доходов от двойного налогообложения;

• разграничение налогов по различным уровням, с учетом национальных и территориальных интересов;

• творческое использование мирового опыта построения системы налогообложения.

Дальнейшее реформирование налоговой системы предполагает устранение недостатков, присущих действующей ныне системе: противоречивости и запутанности налогового законодательства, несоблюдения принципа справедливости при распределении налогового бремени, недостаточного использования стимулирующей функции налогов для поощрения инвестиций, наличия возможностей для ухода от налогов, фискальной неэффективности многих из них, излишне широких прав региональных и местных властей в области налогового нормотворчества и др.

Основные понятия:

Государственные финансы

Государственный (консолидированный) бюджет

Федеральный бюджет

Местный бюджет

Дефицит государственного бюджета

Государственный внутренний и внешний долг

Фискальный федерализм

Государственное потребление

Бюджетно-финансовая политика

Налог

Налоговая ставка

Кривая Лаффера

Прямые налоги

Косвенные налоги

Федеральные налоги

Республиканские налоги

Местные налоги

Дата добавления: 2015-11-18; просмотров: 815;