Инвестиционная политика и инвестиционный анализ в разработке финансовой стратегии

Инвестиционная политикапредставляет собой часть общей финансовой стратегии предприятия, заключающаяся в выборе и реализации наиболее эффективных форм реальных и финансовых инвестиций с целью обеспечения высоких темпов его развития и расширения экономического потенциала хозяйственной деятельности.

Разработка инвестиционной политики предприятия охватывает следующие основные этапы:

1. Формирование отдельных направлений инвестиционной деятельности предприятия в соответствии со стратегией его экономического и финансового развития. Разработка этих направлений призвана решать следующие задачи: определение соотношения основных форм инвестирования на отдельных этапах перспективного периода; определение отраслевой направленности инвестиционной деятельности (для предприятий, осуществляющих многоотраслевую хозяйственную деятельность); определение региональной направленности инвестиционной деятельности, формирование отдельных направлений инвестиционной деятельности предприятия в соответствии со стратегией его экономического и финансового развития позволяет определить приоритетные цели и задачи этой деятельности по отдельным этапам предстоящего периода.

2. Исследование и учет условий внешней инвестиционной среды и конъюнктуры инвестиционного рынка. В процессе такого исследования изучаются правовые условия инвестиционной деятельности в целом и в разрезе отдельных форм инвестирования („инвестиционный климат"); анализируются текущая конъюнктура инвестиционного рынка и факторы ее определяющие; прогнозируется ближайшая конъюнктура инвестиционного рынка в разрезе отдельных его сегментов, связанных с деятельностью предприятия.

3. Поиск отдельных объектов инвестирования и оценка их соответствия направлениям инвестиционной деятельности предприятия. В процессе реализации этого направления инвестиционной политики изучается текущее предложение на инвестиционном рынке; отбираются для изучения отдельные реальные инвестиционные проекты и финансовые инструменты, наиболее полно соответствующие направлениям инвестиционной деятельности предприятия (ее отраслевой и региональной диверсификации); рассматриваются возможности и условия приобретения отдельных активов (техники, технологий и т.п.) для обновления состава действующих их видов; проводится тщательная экспертиза отобранных объектов инвестирования.

4. Обеспечение высокой эффективности инвестиций. Отобранные на предварительном этапе объекты инвестирования анализируются с позиции их экономической эффективности. При этом для каждого объекта инвестирования используется конкретная методика оценки эффективности. По результатам оценки проводится ранжирование отдельных инвестиционных проектов и финансовых инструментов инвестирования по критерию их эффективности (доходности). При прочих равных условиях отбираются для реализации те объекты инвестирования, которые обеспечивают наибольшую доходность.

5. Обеспечение минимизации уровня рисков, связанных с инвестиционной деятельностью. В процессе реализации этого направления инвестиционной политики должны быть в первую очередь идентифицированы и оценены риски, присущие каждому конкретному объекту инвестирования. По результатам оценки проводится ранжирование отдельных объектов инвестирования по уровню их рисков и отбираются для реализации те из них, которые при прочих равных условиях обеспечивают минимизацию инвестиционных рисков. Наряду с рисками отдельных объектов инвестирования оцениваются финансовые риски, связанные с инвестиционной деятельностью в целом. Эта деятельность связана с отвлечением финансовых средств в больших размерах и, как правило, на длительный период, что может привести к снижению уровня платежеспособности предприятия по текущим обязательствам. Кроме того, финансирование отдельных инвестиционных проектов осуществляется часто за счет привлечения значительного объема заемного капитала, что может привести к снижению уровня финансовой устойчивости предприятия в долгосрочном периоде. Поэтому в процессе формирования инвестиционной политики следует заранее прогнозировать, какое влияние инвестиционные риски окажут на доходность, платежеспособность и финансовую устойчивость предприятия.

6. Обеспечение ликвидности инвестиций. Осуществляя инвестиционную деятельность, следует предусматривать, что в силу существенных изменений внешней инвестиционной среды, конъюнктуры инвестиционного рынка или стратегии развития предприятия в предстоящем периоде по отдельным объектам инвестирования может резко снизиться ожидаемая доходность, повыситься уровень рисков, снизиться значение других показателей инвестиционной привлекательности для предприятия. Это потребует принятия решения о своевременном выходе из отдельных инвестиционных программ (путем продажи отдельных объектов инвестирования) и реинвестирования капитала. С этой целью по каждому объекту инвестирования должна быть оценена степень ликвидности инвестиций. По результатам оценки проводится ранжирование отдельных реальных инвестиционных проектов и финансовых инструментов инвестирования по критерию их ликвидности. При прочих равных условиях отбираются для реализации те из них, которые имеют наибольший потенциальный уровень ликвидности.

7. Определение необходимого объема инвестиционных ресурсов и оптимизация структуры их источников. В процессе реализации этого направления инвестиционной политики предприятия прогнозируется общая потребность в инвестиционных ресурсах, необходимых для осуществления инвестиционной деятельности в предусмотренных объемах (по отдельным этапам ее осуществления); определяется возможность формирования этих ресурсов за счет собственных финансовых источников; исходя из ситуации на рынке капитала (или на рынке денег) определяется целесообразность привлечения для инвестиционной деятельности заемных финансовых средств. В процессе оптимизации структуры источников формирования инвестиционных ресурсов обеспечивается рациональное соотношение собственных и заемных источников финансирования по отдельным проектам и в целом по инвестиционной программе с целью предотвращения снижения финансовой устойчивости и платежеспособности предприятия в предстоящем периоде.

8. Формирование и оценка инвестиционного портфеля предприятия. С учетом возможного привлечения объема инвестиционных ресурсов, а также оценки инвестиционной привлекательности (инвестиционных качеств) отдельных объектов инвестирования производится формирование совокупного инвестиционного портфеля предприятия (портфеля реальных или финансовых инвестиций). При этом определяются принципы его формирования с учетом менталитета финансовых менеджеров (их отношения к уровню допустимых финансовых рисков), а затем совокупный инвестиционный портфель оценивается в целом по уровню доходности, риска и ликвидности. Сформированный инвестиционный портфель предприятия рассматривается как совокупность его инвестиционных программ, реализуемых в предстоящем периоде.

9. Обеспечение путей ускорения реализации инвестиционных программ. Намеченные инвестиционные программы должны быть выполнены как можно быстрее исходя из следующих соображений: прежде всего, высокие темпы реализации каждой инвестиционной программы способствуют ускорению экономического развития предприятия в целом; кроме того, чем быстрее реализуется инвестиционная программа, тем быстрее начинает формироваться дополнительный чистый денежный поток в виде прибыли и амортизационных отчислений; ускорение реализации инвестиционных программ сокращает сроки использования заемного капитала (в частности по тем реальным инвестиционным проектам, которые финансируются с привлечением заемных средств); наконец, быстрая реализация инвестпрограмм способствует снижению уровня инвестиционного риска, связанного с неблагоприятным изменением конъюнктуры инвестрынка, ухудшением внешней инвестиционной среды.

Инвестиционный анализ необходим для обоснования эффективности инвестиционных проектов для включения их в разработку инвестиционных программ при реализации инвестиционной стратегии, как главной составляющей финансовой стратегии организации.

Инвестиционному анализу предшествует расчет средневзвешенной стоимости капитала. Средневзвешенная стоимость капитала (ССК) или (WACC) - это цена, в которую организации обходится собственные и заемные источники финансирования. ССК (WACC) используется в инвестиционном анализе для:

1. Для дисконтирования денежных потоков при исчислении чистой настоящей стоимости проектов (NPV) или (ЧПД) чистого приведенного дохода. Если показатель NPV – больше нуля, то проект следует принять к реализации.

2. Для сопоставления с внутренней ставкой доходности (нормой рентабельности) (IRR) или (ВСД) проектов. Если IRR превышает WACC, то проект может быть одобрен, как удовлетворяющий интересам инвесторов и кредиторов.

В Российской практике цена собственного капитала рассчитывается упрощенным способом.

Процесс оценки стоимости капитала базируется на следующих основных принципах:

1. Принцип предварительной поэлементной оценки стоимости капитала. Так как используемый капитал предприятия состоит из неоднородных элементов (прежде всего — собственного и заемного их видов, а внутри них — по источникам формирования), в процессе оценки его необходимо разложить на отдельные составляющие элементы, каждый из которых должен быть объектом осуществления оценочных расчетов.

Стоимость функционирующего собственного капитала предприятия в отчетном периоде определяется по следующей формуле:

СК фо =(ЧПс х 100) / СКср,

где СКо — стоимость функционирующего собственного капитала предприятия в отчетном периоде,%;

ЧПС—сумма чистой прибыли, выплаченная собственникам предприятия в процессе ее распределения за отчетный период;

СКср — средняя сумма собственного капитала предприятия в отчетном периоде.

Стоимость дополнительно привлекаемого капитала за счет эмиссии привилегированных акций рассчитывается по формуле:

ССКпр =(Дпр х 100) / Кпр х (1 - ЭЗ),

где ССКпр — стоимость собственного капитала, привлекаемого за счет эмиссии привилегированных акций,%;

Дпр — сумма дивидендов, предусмотренных к выплате в соответствии с контрактными обязательствами эмитента;

Кпр — сумма собственного капитала, привлекаемого за счет эмиссии привилегированных акций;

ЭЗ — затраты по эмиссии акций, выраженные в десятичной дроби по отношению к сумме эмиссии.

Стоимость дополнительного капитала, привлекаемого за счет эмиссии простых акций (дополнительных паев), рассчитывается по следующей формуле:

ССКпв = К ах Дпа х ПВт х 100 / Кпа х (1 - ЭЗ)

где ССКпа — стоимость собственного капитала, привлекаемого за счет эмиссии простых акций (дополнительных паев), %;

Ka — количество дополнительно эмитируемых акций;

Дпа — сумма дивидендов, выплаченных на одну простую акцию в отчетном периоде (или выплат на единицу паев), %;

ПВт — планируемый темп выплат дивидендов (процентов по паям), выраженный десятичной дробью;

Кпа — сумма собственного капитала, привлеченного за счет эмиссии простых акций (дополнительных паев);

Э3 — затраты по эмиссии акций, выраженные в десятичной дроби по отношению к сумме эмиссии акций (дополнительных паев).

Стоимость заемного капитала в форме банковского кредита оценивается по следующей формуле:

СБК = ПКб х (1 – Снп) / (1 – ЗПб),

где СБК— стоимость заемного капитала, привлекаемого в форме банковского кредита, %;

ПКб — ставка процента за банковский кредит, %;

СНП— ставка налога на прибыль, выраженная десятичной дробью;

ЗПб — уровень расходов по привлечению банковского кредита к его сумме, выраженный десятичной дробью.

Стоимость финансового лизинга оценивается по следующей формуле;

СФЛ = (ЛС - НА)х(1-Снп) / 1-ЗПфл

где СФЛ — стоимость заемного капитала, привлекаемого на условиях финансового лизинга, %;

ЛС— годовая лизинговая ставка, %;

НА— годовая норма амортизации актива, привлеченного на условиях финансового лизинга, %;

Снп — ставка налога на прибыль, выраженная десятичной дробью;

ЗПфЛ — уровень расходов по привлечению актива на условиях финансового лизинга к стоимости этого актива, выраженный десятичной дробью.

Стоимость заемного капитала, привлекаемого за счет эмиссии облигаций, определяется по такой формуле:

СОЗк = СК х (1 – Снп) / (1 – Эсо),

где СОЗк — стоимость заемного капитала, привлекаемого за счет эмиссии облигаций, %;

СК — ставка купонного процента по облигации, %;

Снп— ставка налога на прибыль, выраженная десятичной дробью;

Э3о — уровень эмиссионных затрат по отношению к объему эмиссии, выраженный десятичной дробью.

Стоимость товарного кредита, предоставляемого в форме краткосрочной отсрочки платежа, рассчитывается по следующей формуле:

СТКк = (ЦС х 360)х(1 - Снп) / ПО

где СТК — стоимость товарного (коммерческого) кредита, предоставляемого на условиях краткосрочной отсрочки платежа, %;

ЦС — размер ценовой скидки при осуществлении наличного платежа за продукцию („платежа против документов"), %;

Снп— ставка налога на прибыль, выраженная десятичной дробью;

ПО — период предоставления отсрочки платежа за продукцию, в днях.

Стоимость внутренней кредиторской задолженности предприятия учитывается по нулевой ставке, так как представляет собой бесплатное финансирование его хозяйственной деятельности за счет этого вида заемного капитала.

2. Принцип обобщающей оценки стоимости капитала. Поэлементная оценка стоимости капитала служит предпосылкой для обобщающего расчета этого показателя. Таким обобщающим показателем является средневзвешенная стоимость капитала. Исходной базой его формирования являются следующие данные, полученные в процессе поэлементной оценки капитала:

| Элементы капитала, | |||||

| Показатели | выделенные в процессе оценки | ||||

| n-1 | n | ||||

| 1.Стоимость отдельных элементов капитала, % 2.Удельный вес отдельных элементов капитала в общей его | C1 | С2 | … | Сn-1 | Cn |

| сумме в пассиве баланса, выраженный десятичной дробью | У1 | У2 | … | Уn-1 | Уn |

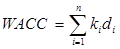

С учетом приведенных исходных показателей определяется средневзвешенная стоимость капитала (ССК) или WACC, по формуле:

Рассчитанная средневзвешенная стоимость капитала является главным критериальным показателем оценки капитала.

Сравнение различных вариантов инвестиционного проекта и выбор наиболее эффективного рекомендуется производить с использованием различных показателей, к которым относятся:

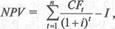

1. Чистый приведенный доход позволяет получить наиболее обобщенную характеристику результата инвестирования, т.е. его конечный эффект в абсолютной сумме. Под чистым приведенным доходом понимается разница между приведенными к настоящей стоимости суммой чистого денежного потока за период эксплуатации инвестиционного проекта и суммой инвестиционных затрат на его реализацию. Расчет этого показателя осуществляется по формуле:

ЧПД = ЧДП - ИЗ,

где ЧПД — сумма чистого приведенного дохода по инвестиционному проекту;

ЧДП — сумма чистого денежного потока за весь период эксплуатации инвестиционного проекта (если полный период эксплуатации проекта определить сложно, его принимают в расчетах в размере 5 лет);

ИЗ — сумма инвестиционных затрат на реализацию инвестиционного проекта. Или

|

где I — первоначальные инвестиции;

CFt — чистый денежный поток (разность поступлений и платежей, которые будут иметь место в периоде t в случае реализации инвестиционного проекта);

n — срок окончания проекта;

i — ставка дисконтирования.

Характеризуя показатель «чистый приведенный доход» следует отметить, что он может быть использован не только для сравнительной оценки эффективности реальных инвестиционных проектов, но и как критерий целесообразности их реализации. Инвестиционный проект, по которому показатель чистого приведенного дохода является отрицательной величиной или равен нулю, должен быть отвергнут, так как он не принесет предприятию дополнительный доход навложенный капитал. Инвестиционные проекты с положительным значением показателя чистого приведенного дохода позволяют увеличить капитал предприятия и его рыночную стоимость.

Индекс (коэффициент) доходности также позволяет соотнести объем инвестиционных затрат с предстоящим чистым денежным потоком по проекту. Расчет такого показателя осуществляется по формуле:

ИД = ЧПД / ИЗ,

где ИД — индекс доходности по инвестиционному проекту;

ЧДП — сумма чистого денежного потока за весь период эксплуатации проекта;

ИЗ — сумма инвестиционных затрат на реализацию проекта.

Показатель «индекс доходности» также может быть использован не только для сравнительной оценки, но и в качестве критериального при принятии инвестиционного решения о возможностях реализации проекта. Если значение индекса доходности меньше единицы или равно ей, денежный проект должен быть отвергнут в связи с тем, что он не принесет дополнительный доход на инвестированные средства. Иными словами, для реализации могут быть приняты реальные инвестиционные проекты только со значением показателя индекса доходности выше единицы.

3. Индекс (коэффициент) рентабельности в процессе оценки эффективности инвестиционного проекта может играть лишь вспомогательную роль, так как не позволяет в полной мере оценить весь возвратный денежный поток по проекту (значительную часть этого потока составляют амортизационные отчисления). Расчет этого показателя осуществляется по формуле:

ИРи = ЧПи / ИЗ,

где ИРи — индекс рентабельности по инвестиционному проекту;

ЧПи — среднегодовая сумма чистой инвестиционной прибыли за период эксплуатации проекта;

ИЗ — сумма инвестиционных затрат на реализацию инвестиционного проекта.

Показатель «индекс рента6ельности» позволяет вычленить в совокупном чистом денежном потоке важнейшую его составляющую — сумму инвестиционной прибыли. Кроме того, он позволяет осуществить сравнительную оценку уровня рентабельности инвестиционной и операционной деятельности (если инвестиционные ресурсы сформированы за счет собственных и заемных средств, индекс рентабельности инвестиций сравнивается с коэффициентом рентабельности активов.

Если инвестиционные ресурсы сформированы исключительно за счет собственных финансовых средств, то базой сравнения выступает коэффициент рентабельности собственного капитала). Результаты сравнения позволяют определить: дает ли возможность реализация инвестиционного проекта повысить общий уровень эффективности операционной деятельности предприятия в предстоящем периоде или снизит его, что также является одним из критериев принятия инвестиционного решения.

4. Период окупаемости является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта. Расчет этого показателя осуществляется по формуле:

ПО = ИЗ / ЧДПг,

где ПО — период окупаемости инвестиционных затрат по проекту;

ИЗ — сумма инвестиционных затрат на реализацию проекта;

ЧДПг — среднегодовая сумма чистого денежного потока за период эксплуатации проекта (при краткосрочных реальных вложениях этот показатель рассчитывается как среднемесячный).

Показатель «периода окупаемости» используется обычно для сравнительной оценки эффективности проектов, но может быть принят и как критериальный (в этом случае инвестиционные проекты с более высоким периодом окупаемости будут предприятием отвергаться). Основным недостатком этого показателя является то, что он не учитывает те объемы чистого денежного потока, которые формируются после периода окупаемости инвестиционных затрат. Так, по инвестиционным проектам с длительным сроком эксплуатации после периода их окупаемости может быть получена гораздо большая сумма чистого денежного потока, чем по инвестиционным проектам с коротким сроком эксплуатации (при аналогичном и даже более быстром периоде окупаемости последних).

5. Внутренняя ставка доходности является наиболее сложным показателем оценки эффективности реальных инвестиционных проектов. Она характеризует уровень доходности конкретного инвестиционного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость чистого денежного потока приводится к настоящей стоимости инвестиционных затрат. Внутреннюю ставку доходности можно охарактеризовать и как дисконтную ставку, по которой чистый приведенный доход в процессе дисконтирования будет приведен к нулю. Расчет этого показателя осуществляется по формуле:

ВСД = nÖЧДП / ИЗ – 1,

ВСД = nÖЧДП / ИЗ – 1,

где ВСД — внутренняя ставка доходности по инвестиционному проекту (выраженная десятичной дробью);

ЧДП — сумма чистого денежного потока за период эксплуатации проекта;

ИЗ — сумма инвестиционных затрат на реализацию проекта.

Значение ВСД может быть определено по специальным таблицам финансовых вычислений.

Или (IRR — от англ. Internal Rate of Return). Внутренний уровень доходности проекта представляет собой ставку дисконтирования, при которой дисконтированные доходы от проекта соответствуют расходам по нему. Таким образом, IRR представляет собой ставку дисконтирования, при которой NPV равна нулю.

|

Показатель внутренней ставки доходности приемлем для сравнительной оценки не только в рамках рассматриваемых инвестиционных проектов, но и в более широком диапазоне (например, в сравнении с коэффициентом рентабельности операционных активов, коэффициентом рентабельности собственного капитала, уровнем доходности по альтернативным видам инвестирования — депозитным вкладам, приобретению государственных облигаций и т.п.). На каждом предприятии может быть установлен в качестве целевого норматива показатель «минимальная внутренняя ставка доходности» и инвестиционные проекты с более низким его значением будут автоматически отклоняться как несоответствующие требованиям эффективности реального инвестирования.

В качестве целевого норматива минимальной внутренней ставки доходности может выступать показатель предельной стоимости дополнительного капитала, необходимого для реализации инвестиционных проектов предприятия. В этих целях ранжированные по показателю внутренней ставки доходности (ВСД) отдельные инвестиционные проекты сопоставляются с показателями предельной стоимости дополнительного капитала (ПСК), требуемого для их реализации.

Все рассмотренные показатели оценки эффективности реальных инвестиционных проектов находятся между собой в тесной взаимосвязи и позволяют оценить эту эффективность с различных сторон. Поэтому при оценке эффективности реальных инвестиционных проектов предприятия их следует рассматривать в комплексе.

Таким образом, при определении состоятельности проекта и принятия управленческих решений инвестиционного характера лежит оценка и сравнение объема предполагаемых инвестиций и будущих денежных поступлений с использованием различных методов, основанных на дисконтированных и учетных оценках. Так проект считается эффективным или его следует принять, если величина чистого приведенного дохода (эффекта) > 0, индекс рентабельности > 1, внутренняя ставка доходности (норма рентабельности инвестиций) > суммы инвестиционных затрат на реализацию проекта.

Наряду с оценкой инвестиционных проектов по критерию эффективности осуществляется их оценка по уровню инвестиционного риска и уровню ликвидности. Мерой риска является ожидаемый уровень вариабельности показателя чистого денежного потока или инвестиционной прибыли по проекту (рассчитываемый с помощью среднеквадратического отклонения и коэффициента вариации), а мерой ликвидности — период инвестирования до начала эксплуатации проекта (исходя из того, что осуществленный инвестиционный проект, приносящий реальный чистый денежный поток, может быть продан в относительно более короткий срок, чем объект незавершенный).

Из двух альтернативных проектов, когда инвестиции сопряжены с высокой степенью риска и необходимостью решения проблемы ликвидности, а не прибыльности проекта, более эффективным (состоятельным) считается проект с более коротким сроком окупаемости инвестиционных затрат по проекту.

Окончательный отбор для реализации отдельных альтернативных инвестиционных проектов осуществляется с учетом всех трех критериев.

Таким образом, всякое инвестиционное решение должно основываться на глубоком исследовании количественных и качественных факторов. Чистая дисконтированная стоимость является одним из существенных, но не единственным критерием отбора проектов. Он один может применяться лишь в том случае, когда существует твердая уверенность в том, что будущие денежные потоки определены верно; время возникновения их движения известно; ставка дисконтирования выбрана корректно; отсутствуют нефинансовые аспекты, способные повлиять на реализацию проекта; полностью учтен фактор риска. Очевидно, что это условие невыполнимо. Следовательно, расчет величины чистой текущей стоимости нуждается в дальнейшем уточнении с целью учета факторов неопределенности и риска.

Главная цель анализа риска инвестиционного решения — оценить степень отклонения фактических денежных потоков для данного проекта от ожидаемых. Очевидно, что чем больше отклонение, тем больше риск.

Существуют разные способы оценки риска, среди которых можно выделить:

расчет срока окупаемости проекта. Отклоняются проекты, срок окупаемости которых больше, чем срок экономической жизни проекта. Например, если решается вопрос о целесообразности переоборудования арендуемого помещения, срок аренды должен быть сопоставлен со сроком окупаемости;

расчет количественных измерителей риска среднеожидаемых значений прогнозируемых показателей, дисперсии, стандартного отклонения от средней величины, коэффициента вариации;

учет фактора риска в ставке дисконтирования: чем выше риск, тем выше ставка;

анализ "чувствительности" проектов к возможным изменениям основных показателей. Цель такого анализа — ответить на вопрос: "Что, если... ?" В ходе анализа оценивается способность проекта обеспечить необходимый приток денежных средств в условиях существующей неопределенности.

Одной из форм анализа чувствительности может быть расчет нормированной (стандартизированной) переменной, позволяющий оценить вероятность конкретного поведения прогнозируемой переменной.

В целях установления степени риска конкретного варианта используются следующие основные количественные измерители риска.

а) Уровень финансового риска. Он характеризует общий алгоритм оценки этого уровня, представленный следующей формулой:

УР = ВР х РП,

где УР — уровень соответствующего финансового риска;

ВР — вероятность возникновения данного финансового риска;

РП — размер возможных финансовых потерь при реализации данного риска.

В практике использования этого алгоритма размер возможных финансовых потерь выражается обычно абсолютной суммой, а вероятность возникновения финансового риска — одним из коэффициентов измерения этой вероятности (коэффициентом вариации, бета-коэффициентом и др.) Соответственно уровень финансового риска при его расчете по данному алгоритму будет выражен абсолютным показателем, что существенно снижает базу его сравнения при рассмотрении альтернативных вариантов.

б) Дисперсия. Она характеризует степень колеблемости изучаемого показателя (в данном случае — ожидаемого дохода от осуществления финансовой операции) по отношению к его средней величине. Расчет дисперсии осуществляется по следующей формуле: n

σ2 = ∑ (Ri – Rср)2 x Pi

где σ2 — дисперсия; i=1

Ri— конкретное значение возможных вариантов ожидаемого дохода по рассматриваемой финансовой операции;

Rср — среднее ожидаемое значение дохода по рассматриваемой финансовой операции;

Pi— возможная частота (вероятность) получения отдельных вариантов ожидаемого дохода по финансовой операции;

п — число наблюдений.

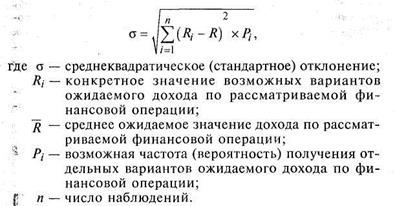

в) Среднеквадратическое (стандартное) отклонение. Этот показатель является одним из наиболее распространенных при оценке уровня индивидуального финансового риска, так же как и дисперсия определяющий степень колеблемости и построенный на ее основе. Он рассчитывается по следующей формуле:

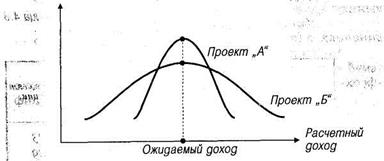

Рассчитанные показатели среднеквадратического (стандартного) отклонения по инвестиционным проектам могут быть интерпретированы графически

Вероятность

.

Рисунок 1- Распределение вероятности ожидаемого (расчетного) дохода по двум инвестиционным проектам

Из графика видно, что распределение вероятностей проектов «А» и «Б» имеют одинаковую величину расчетного дохода, однако в проекте «А» кривая уже, что свидетельствует о меньшей колеблемости вариантов расчетного дохода относительно средней его величины R, а, следовательно, и о меньшем уровне риска этого проекта.

г) Коэффициент вариации. Он позволяет определить уровень риска, если показатели среднего ожидаемого дохода от осуществления финансовых операций различаются между собой. Расчет коэффициента вариации осуществляется по следующей формуле:

где CV— коэффициент вариации;

σ — среднеквадратическое (стандартное) отклонение;

R—среднее ожидаемое значение дохода по рассматриваемой финансовой операции.

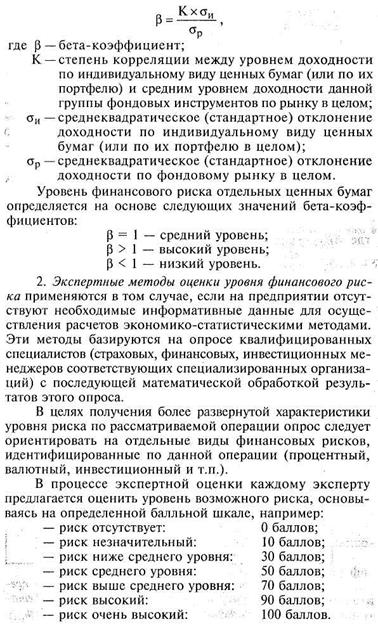

д) Бета-коэффициент (или бета). Он позволяет оценить индивидуальный или портфельный систематический финансовый риск по отношению к уровню риска финансового рынка в целом. Этот показатель используется обычно для оценки рисков инвестирования в отдельные ценные бумаги. Расчет этого показателя осуществляется по формуле:

3. Аналоговые методы оценки уровня финансового риска позволяют определить уровень рисков по отдельным наиболее массовым финансовым операциям предприятия. При этом для сравнения может быть использован как собственный, так и внешний опыт осуществления таких финансовых операций.

Дата добавления: 2015-07-18; просмотров: 1233;