Методы управления рисками

Как уже отмечено выше, большинство экономических оценок и управленческих решений носят вероятностный, многовариантный характер. Поэтому ошибки и просчеты — вещь обычная, хотя и неприятная. Однако менеджер всегда должен стремиться учитывать возможный риск и предусматривать определенные меры для снижения его уровня и компенсации вероятных потерь. В этом, собственно, и заключается сущность управления риском (риск-менеджмента). Главная цель риск-менеджмента (особенно для условий современной России) — добиться, чтобы в самом худшем случае речь могла идти об отсутствии прибыли, но никак не о банкротстве организации. Международный опыт бизнеса свидетельствует, что причиной большинства банкротств являются грубые ошибки и просчеты в менеджменте. Поэтому предприниматели и менеджеры должны уделять особое внимание эффективному управлению риском.

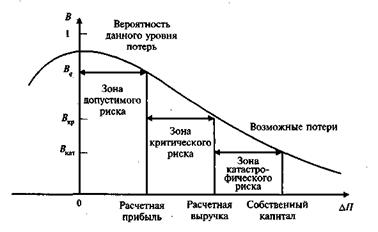

Для оценки степени приемлемости риска следует прежде всего выделить определенные зоны риска в зависимости от ожидаемой величины потерь.

Рисунок 1- Зоны риска

Область, в которой потери не ожидаются, т.е. экономический результат хозяйственной деятельности положительный, называется безрисковой зоной.

Зона допустимого риска — область, в пределах которой величина вероятных потерь не превышает ожидаемой прибыли и, следовательно, коммерческая деятельность имеет экономическую целесообразность. Граница зоны допустимого риска соответствует уровню потерь, равному расчетной прибыли.

Зона критического риска — это область возможных потерь, превышающих величину ожидаемой прибыли вплоть до величины полной расчетной выручки (суммы затрат и прибыли). Другими словами, здесь предприниматель рискует не только не получить никакого дохода, но и может понести прямые убытки в размере всех произведенных затрат.

И, наконец, зона катастрофического риска — область вероятных потерь, которые превосходят критический уровень и могут достигать величины, равной собственному капиталу организации. Катастрофический риск способен привести организацию или предпринимателя к краху и банкротству. (Кроме того, к категории катастрофического риска независимо от величины имущественного ущерба следует отнести риск, связанный с угрозой жизни или здоровью людей и возникновением экологических катастроф.)

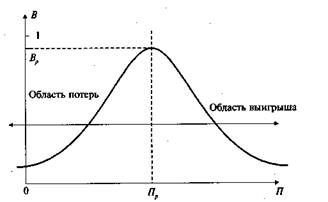

Наглядное представление об уровне риска дает графическое изображение зависимости вероятности потерь от их величины — кривая риска.

Построение такой кривой базируется на гипотезе, что прибыль, как случайная величина, подчинена нормальному закону распределения (рисунок 2) и предполагает следующие допущения:

· наиболее вероятно получение прибыли, равной расчетной величине — /7Р. Вероятность (Вр) получения такой прибыли максимальна и значение П можно считать математическим ожиданием прибыли. Вероятность получения прибыли, большей или меньшей по сравнению с расчетной, монотонно убывает по мере роста отклонений;

· потерями считается уменьшение прибыли (∆ /7) в сравнении с расчетной величиной. Если реальная прибыль равна П, ∆/7то = П Р — П.

Рисунок 2 - Кривая распределения вероятностей получения прибыли

Конечно, принятые допущения в определенной степени спорны и не всегда выполняются для всех видов рисков, но в целом достаточно верно отражают наиболее общие закономерности изменения коммерческого риска и дают возможность построить кривую распределения вероятностей потерь прибыли, которую и называют кривой риска (рисунок 3).

Главное в оценке коммерческого риска состоит в возможности построения кривой риска и определении зон и показателей допустимого, критического и катастрофического рисков. С этой целью могут быть применены три основных метода оценки риска: статистический, экспертный и расчетно-аналитический.

Статистический метод состоит в статистическом анализе потерь, наблюдавшихся в аналогичных видах хозяйственной деятельности, установлении их уровней и частоты появления.

Рисунок 3 - Кривая риска

Экспертный метод заключается в сборе и обработке мнений опытных предпринимателей, менеджеров и специалистов, дающих свои оценки вероятности возникновения определенных уровней потерь в конкретных коммерческих операциях.

Расчетно-аналитический метод базируется на математических моделях, предлагаемых теорией вероятностей, теорией игр и т.п.

Управление рисками сегодня представляет собой один из динамично развивающихся видов профессиональной деятельности в области менеджмента. Существует особая должность (риск-менеджер), в чьи обязанности входит обеспечение снижения всех видов риска. Риск-менеджер участвует наряду с соответствующими специалистами в принятии рискованных решений (например, выдача кредита или выбор объекта инвестирования) и разделяет с ними ответственность за их результаты.

Управление рисками включает следующие основные направления деятельности:

Ÿ распознавание, анализ и оценка степени риска;

Ÿ разработка и осуществление мер по предупреждению, минимизации и страхованию риска;

Ÿ кризисное управление (ликвидация последствий возникающих убытков и выработка механизмов выживания организации).

Для организации очень важно сформировать определенную стратегию управления риском, для чего необходимо дать конкретные ответы на следующие вопросы:

Ÿ какие именно виды рисков она обязана учитывать в своей деятельности;

Ÿ какие способы и инструменты позволяют управлять подобными рисками;

Ÿ какой объем риска организация может взять на себя (приемлемая сумма убытка, которая может быть погашена из собственных средств).

Однако только формулирования стратегии для управления риском недостаточно, нужно еще иметь механизм ее реализации — систему управления рисками, что в свою очередь предполагает:

Ÿ создание эффективной системы оценки и контроля принимаемых решений;

Ÿ выделение в организации специального подразделения (работника), которому поручается управление рисками;

Ÿ выделение средств и формирование специальных резервов для страхования рисков и покрытия убытков и потерь.

Практика подтверждает также целесообразность и необходимость разработки специальной инструкции по управлению рисками, в которой регламентировались бы действия отдельных работников и структурных подразделений организации, связанные с возможными рисками. Прежде всего это относится к банкам, кредитным, страховым организациям, инвестиционным институтам, а также финансовым и коммерческим подразделениям организаций других видов деятельности.

Способы управления рисками можно разделить на два основных направления, различающихся как целями, так и применяемыми инструментами воздействия: методы предупреждения и ограничения риска и методы возмещения потерь.

К первому направлению, преследующему цель снизить уровень риска, можно отнести следующие методы:

1) тщательная предварительная экспертиза вариантов принимаемого решения и оценка соответствующих уровней риска;

2) лимитирование риска — установление предельных сумм издержек, связанных с определенным решением;

3) использование различного рода гарантий и залоговых операций для обеспечения выполнения обязательств должника;

4) диверсификация рисков, например:

Ÿ инвестирование капитала организации в различные виды деятельности (рекомендуется не менее 12 компаний);

Ÿ инвестирование в различные виды ценных бумаг (оптимальной величиной считается 8 — 20 видов);

Ÿ оптимизация структуры инвестиционного портфеля (1/3— крупные фирмы, 1/3 — средние, 1/3 — мелкие);

Ÿ дублирование поставщиков (как минимум два поставщика, а лучше — три-четыре);

Ÿ разделение партий (как минимум две партии) при транспортировке ценного груза;

Ÿ сбыт товаров и услуг на нескольких рыночных сегментах (различные категории потребителей, клиентов, разные регионы и т.п.);

Ÿ хранение ценностей в разных местах и т.д.

5) ориентация на среднюю норму прибыли (доходность), так как погоня за более высокой прибылью резко увеличивает риск;

6) применение эффективных систем контроля, позволяющих своевременно выявлять и предотвращать возможные потери.

Ко второму направлению, имеющему цель компенсировать причиненный организации ущерб, следует отнести такие методы управления риском, как:

1) создание специальных страховых или резервных фондов. Так, например, акционерные общества в соответствии с законом «Об акционерных обществах в Российской Федерации» обязаны создавать резервный фонд, предназначенный для покрытия возможных убытков и погашения облигационных займов в случае недостатка прибыли. Кроме того, если это предусмотрено уставом, может создаваться специальный фонд для выплаты дивидендов;

2) страхование рисков в страховых организациях. Этот способ предполагает заключение договоров страхования различных коммерческих рисков, имущества, гражданской ответственности и т.п.

Имеются отдельные виды предпринимательской деятельности, в которых риск поддается расчету, количественной оценке и где методы определения степени риска хорошо отработаны и в теории, и на практике. Это, прежде всего относится к страховой деятельности и игорному бизнесу, где широко используются методы теории вероятностей, модели теории игр и математической статистики. Однако применение этих методов к другим видам деятельности часто не столь эффективно, поскольку страховой риск относится к определенному объекту вне зависимости от вида деятельности. Так, например, страхование дома или транспортного средства не учитывает способа использования страхуемого объекта. При оценке же предпринимательского риска менеджера прежде всего интересует не судьба всего объекта, а степень вероятности и размер потенциального ущерба в условиях конкретной сделки и связанных с ней решений.

Количественная мера риска может определяться абсолютным или относительным уровнем потерь. В абсолютном выражении риск может определяться величиной возможных потерь в физическом (натурально-вещественном) или стоимостном (денежном) выражении. В относительном выражении риск определяется как отношение величины возможных потерь к некоторой базе, например, капиталу, суммарным издержкам или прибыли. Задача, однако, осложняется тем, что на практике при реализации конкретного управленческого решения, как правило, приходится учитывать не один, а несколько видов рисков. В связи с этим общий уровень комплексного риска R определяется суммой частных рисков ri, или R = ∑ri

Частный риск при этом может быть определен путем увеличения или уменьшения некоторого нормативно заданного минимального уровня соответствующего вида риска (rHi + α).

В этом случае R=∑(rHi + α).

Чрезвычайно важно иметь возможность количественно оценить степень риска, ведущего к банкротству. С этой целью рассчитывается коэффициент риска, представляющий соотношение максимально возможного объема убытков и объема собственных средств инвестора: Kp=У/C,

где Kр — коэффициент риска,

У — максимально возможная сумма убытков,

С — сумма собственных средств.

Эмпирические исследования показывают, что оптимальный коэффициент риска составляет 0,3, а критический (превышение которого ведет к банкротству) — 0,7.

Управление рисками как научная и профессиональная специализация — весьма сложная область менеджмента, так как находится на стыке различных отраслей знаний и требует навыков использования методов математического моделирования, прогнозирования, применения элементов стратегического, финансового и инвестиционного менеджмента, знания специфики страховой деятельности и биржевой торговли. Современный бизнес все больше нуждается в использовании специфических биржевых инструментов управления рисками — срочных контрактов: форвардных, фьючерсных, опционных, используемых как для страхования, так и для извлечения прибыли. Большинство банков и финансовых организаций сегодня активно пользуются этими инструментами, но менеджерам торговых и особенно промышленных компаний только предстоит освоение и активное применение методов риск-менеджмента.

Выводы

1. Управление всегда связано с определенным риском. Под риском понимается вероятность потерь, связанная с конкретной альтернативой решения. Задача менеджеров заключается не в том, чтобы избегать риска, а в том, чтобы управлять им. Поэтому любая коммерческая операция требует тщательного анализа и оценки риска.

2. В практике менеджмента руководителям приходится иметь дело с различными видами рисков, основными из которых являются: политический риск, системный, селективный, отраслевой, региональный, риск предприятия, ликвидности, контрагента, законодательный риск, инновационный и ряд других.

3. Управление рисками — сравнительно новая и динамично развивающаяся сфера профессиональной деятельности современного менеджмента. В коммерческих организациях создаются специальные должности риск-менеджеров, которые участвуют в анализе, обосновании и принятии рискованных решений. Создание системы управления риском в организации предполагает:

· создание эффективной системы оценки и контроля принимаемых решений;

· выделение специального подразделения или работника, занимающегося управлением рисками;

· выделение средств и формирование специальных резервов для страхования рисков и покрытия возможных потерь.

4. Методы управления риском можно разделить на две группы, в одну из которых вошли методы предупреждения и ограничения риска (экспертиза решений и оценка уровня риска, лимитирование риска, использование гарантий и залога, диверсификация риска и т.д.), а в другую — методы компенсации возможных потерь (резервирование средств и страхование рисков).

Дата добавления: 2015-04-19; просмотров: 3247;