Подходы к распределению капитала в системе бизнеса.

| Использование | Критерий для принятия решения | Объект управления | Параметры | Кол-во циклов расчета | Недостатки метода в связи с применением к задаче формирования рациональной структуры капитала системы бизнеса |

| Методов слияния корпораций | Выгода | Одна/несколько бизнес-единиц | Любые | - | Не формализованы |

| Структуры совершенствования капитала компании | Минимизация WACC | Собственный капитал(СК), Заемный капитал(ЗК) | Рентабельность капитала, Стоимость заемного капитала | Один/несколько | Объект управления не подходит |

| Методов линейного программирования | Максимизация суммарной прибыли | СК, ЗК, Капитал бизнес-единиц | Функции прибыли бизнес-единиц; Ограничения на размер капитала бизнес-единиц | Один | Невозможность вывести математически функции прибыли бизнес-единиц в силу их нелинейности |

| Оценки инвестиционных проектов | NPV, PI, IRP, DPP, MIRR | Реинвестированный капитал бизнес-единиц | Денежный поток от инвестиций; Стоимость капитала; Срок | Бесконечное множество | Невозможность оценить текущую структуру на предмет «сбалансированности»; Невозможность найти оптимальную структуру |

| Теории анализа инвестиционных портфелей | Максимизация «Доходность/риск» | Инвестиционный капитал бизнес-единиц | Доходность; Риск; Ковариация | Один/несколько | Необходима адаптация метода для нового объекта-реального сектора |

Цель портфельного анализа — согласование бизнес-стратегий и распределение финансовых ресурсов между хозяйственными подразделениями компании. Процесс нормального анализа включает четыре этапа и осуществляется по следующей схеме.

1. Все виды деятельности корпорации (номенклатура продукции) разбиваются на стратегические единицы бизнеса.

2. Определяются относительная конкурентоспособность отдельных бизнес-единиц и перспективы развития соответствующих рынков.

3.Разрабатывается стратегия каждой бизнес-единицы, и хозяйственные подразделения со схожими стратегиями объединяются в однородные группы.

4. Руководство оценивает стратегии всех подразделений с точки зрения их соответствия корпоративной стратегии, соизмеряя прибыль и ресурсы, потребные каждому подразделению, с помощью матриц портфельного анализа. При этом важно подчеркнуть, что матрицы анализа портфеля бизнесов сами по себе не являются инструментом принятия решения. Они только показывают состояние портфеля бизнесов, которое должно учитываться руководством при принятии решения.

Важным моментом получения прибыли из инвестированных средств является успешное управление портфелем. Управление портфелем подразумевает искусство распоряжаться набором различных видов ценных бумаг, чтобы они не только сохраняли свою стоимость, но и приносили постоянный доход, не зависящий от каких-либо рисков. Все составные части процесса управления, портфелем тесно связаны между собой; изменение какой-либо одной из них неизменно приведет к изменению остальных. Как правило, выделяют два основных способа управления портфелями – активный и пассивный.

Активное управление характеризуется прогнозированием размера возможного дохода от инвестированных средств. Активная тактика предполагает, с одной стороны, пристальное отслеживание и приобретение высокоприбыльных ценных бумаг, а с другой – максимально быстрое избавление от низкоэффективных активов. Такой тактике соответствует метод активного управления, получивший название свопинг, что обозначает постоянный обмен ценных бумаг через финансовый рынок.

Суть пассивного управления состоит в создании хорошо диверсифицированных портфелей с заранее определенным уровнем риска и продолжительном удерживании портфелей в неизменном состоянии. Пассивные портфели характеризуются низким оборотом, минимальным уровнем расходов и низким уровнем специфического риска.

В теории Марковица инвесторы стремятся сформировать портфель ценных бумаг, чтобы максимизировать получаемую полезность. Иными словами, каждый инвестор желает таким образом сформировать портфель, чтобы сочетание ожидаемой доходности E ( r ) и уровня риска σ портфеля приносило бы ему максимальное удовлетворение потребностей и минимизировало риск при желаемой доходности. Разные инвесторы имеют отличные друг от друга мнения об оптимальности сочетания E ( r ) и σ , поскольку отношение одного инвестора к риску не похоже на желание рисковать другого инвестора. Поэтому, говоря об оптимальном портфеле, надо иметь в виду, что эта категория сугубо индивидуальна, и оптимальные в виду, что эта категория сугубо индивидуальна, и оптимальные портфели разных инвесторов теоретически отличаются друг от друга. Тем не менее каждый оптимальный портфель непременно является эффективным, то есть инвесторы выбирают удовлетворяющий их (оптимальный) портфель из эффективных портфелей.

Модель основана на том, что показатели доходности различных ценных бумаг взаимосвязаны: с ростом доходности одних бумаг наблюдается одновременный рост по другим бумагам, третьи остаются без изменения, а по четвертым доходность, наоборот, снижается. Такая зависимость не является детерминированной, т.е. однозначно определенной, а есть стохастической и называется корреляцией.

Модель Марковица имеет следующие основные допущения:

- в качестве доходности ценной бумаги принимается математическое ожидание доходности;

- в качестве риска ценной бумаги принимается среднее квадратическое отклонение доходности;

- принимается, что данные прошлых периодов, используемые при расчете доходности и риска, в полной мере отражают будущие значения доходности;

- степень и характер взаимосвязи между ценными бумагами выражается коэффициентом линейной корреляции.

По модели Марковица доходность портфеля ценных бумаг — это средневзвешенная доходность бумаг, его составляющих, и она определяется формулой:

где N — количество ценных бумаг в портфеле;

— процентная доля данной бумаги в портфеле;

— процентная доля данной бумаги в портфеле;

— доходность данной бумаги.

— доходность данной бумаги.

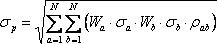

Риск портфеля ценных бумаг определяется средним квадратическим отклонением доходности портфеля:

где,  ,

,  — процентные доли данных бумаг в портфеле;

— процентные доли данных бумаг в портфеле;

,

,  — риск данных бумаг (среднеквадратическое отклонение);

— риск данных бумаг (среднеквадратическое отклонение);

— коэффициент линейной корреляции.

— коэффициент линейной корреляции.

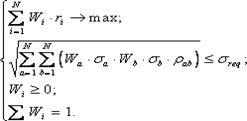

С использованием модели Марковица для расчета характеристик портфеля прямая задача приобретает вид:

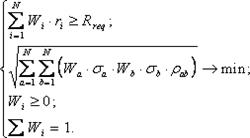

Обратная задача представляется аналогичным образом:

При практическом применении модели Марковица для оптимизации фондового портфеля используются следующие формулы:

- доходность ценной бумаги:

,

,

где Т – количество прошлых наблюдений доходности данной ценной бумаги.

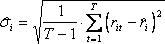

- риск ценной бумаги (в виде оценки среднего квадратического отклонения):

1.2.2. Корпоративные модели управления финансами.

Принципы и модели управления корпорацией.

1. Принцип централизации управления, т.е. сосредоточение стратегических решений в одних руках.

2. Принцип децентрализации – передача ряда вопросов на решение нижестоящим органам, т.е. расширение экономических свобод структурных подразделений или создание там юридических лиц, стимулирование внутрикорпоративных отношений и ответственности.

3. Принцип координации деятельности.

4. Принцип законности.

5. Принцип вовлечения участников корпорации в работу их органов управления.

6. Принцип информационного обеспечения корпоративного управления.

7. Принцип добросовестности и разумности (эффективности управления) деятельности в интересах общества.

Управление корпорацией – это комплекс действий, необходимых для формирования и достижения целей корпорации. Оно включает: планирование, организацию, руководство, координацию и контроль.

В ФЗ об «АО», «ООО» называются такие органы управления: Общее собрание акционеров (участников), Совет директоров (наблюдательный совет), коллегиальный исполнительный орган(правление, дирекция), единоличный исполнительный орган (генеральный директор, директор). Иногда сюда относят ревизионную комиссию, ликвидационную комиссию.

Варианты органов управления

| Общее собрание акционеров | + | + | + | + |

| Совет директоров | + | + | - | - |

| Правление или дирекция | + | - | + | - |

| Единоличный исполнительный орган | + | + | + | + |

Первый и второй варианты могут быть использованы во всех акционерных обществах независимо от количества акционеров. Третий и четвертый – только в обществах с числом акционеров, владельцев голосующих акций 50 и менее.

Первый вариант усиливает позиции председателя совета директоров и ослабляет единоличного исполнительного органа в совете директоров. Например, генеральный директор не может возглавить дирекцию или правление.

Второй вариант наоборот усиливает влияние единоличного исполнительного органа в совете директоров.

Исходя из этого, можно сделать вывод, что структура, состав и порядок формирования органов управления корпорацией оказывают влияние на деятельность хозяйствующего субъекта и соответственно на его финансы.

Существует несколько общих моделей корпоративного управления:

Британо-американская модель предполагает использование в деятельности корпораций инструментов (фондового рынка, т.е. финансирование идет в основном за счет эмиссии ценных бумаг). Возможности банков на фондовом рынке ограничены законодательно, основными игроками являются небанковские финансовые институты. Акционерный капитал большинства корпораций распылен. Советы директоров формируются в основном за счет менеджеров, крупных акционеров. Для данной системы характерно стремление к росту, наращению рыночной доли и конгломератные явления, максимизация стоимости акций. В германской (инсайдерской континентальной) модели корпоративного управления главную роль играет банковская система. В банковской системе преобладают крупные банки, контролирующие существенную часть финансового рынка. Крупные банки, физические лица и корпорации являются основными акционерами компаний. Формируются советы директоров из крупных акционеров и представителей менеджмента. Здесь важное значение имеют внутренние факторы, и целью является развитие корпорации.

Японская модель близка к германской, но кроме названных факторов большую роль играет схема взаимоотношений с работниками.

Отечественная система находится в стадии становления, она ближе к инсайдерской. Однако, применению эффективных форм корпоративного управления мешает высокая концентрация капиталов в руках крупных акционеров, неразвитость фондового рынка, монополизация рынков и финансовых потоков, «приватизация» институтов власти, незащищенность миноритарных акционеров и др.

1.2.3. Основные функции финансовых служб.

Управление финансами организации и корпорации – это управление их денежными потоками, финансовыми отношениями, денежными фондами.

Управление финансами включает решение двух проблем:

· обеспечение предприятия необходимыми денежными средствами как с точки зрения их количества, т.е. удовлетворения потребностей, так и с точки зрения оптимизации источников денежных средств;

· рациональное и эффективное использование денежных средств, с точки зрения обеспечения оптимального финансового результата деятельности, т.е. ее прибыльности и рентабельности.

Другими словами, управление финансами – это источники денежных средств и направления их использования. Цели управления финансами предприятия, определяются той стратегией, которой придерживается предприятие. В настоящее время можно выделить три вида их стратегии:

· выживание, когда главными являются поддержание существующего уровня деятельности и недопущение убытков;

· максимизация прибыли на основе достигнутого уровня развития;

· завоевание рынка и экономический рост, т.е. подготовка фундамента, на основе которого и в совокупности с которым решается проблема прибыли.

Важнейшей сферой управления финансами предприятия являются финансовые решения, суть которых сводится к формированию достаточных для развития предприятия финансовых ресурсов, поиску новых источников финансирования на денежных и финансовых рынках, использованию новых финансовых инструментов, позволяющих решать ключевые проблемы финансов: платежеспособность, ликвидность, доходность и оптимальное соотношение собственных и заемных источников финансирования предприятия.

В любой организации управляющим всех уровней приходится принимать финансовые решения. В силу этого большинство менеджеров в некоторой степени управляют финансами, поэтому существенно важно, чтобы, принимая решения, они могли опираться на принципы управления финансами. Принципы управления финансовой системой:

· стратегическая ориентированность.

· плановость и системность.

· целевая направленность;

· диверсифицированность;

Стратегическая ориентированность управления финансами предполагает, что финансирование деятельности должно осуществляться в соответствии с миссией и долгосрочными планами.

Если предприятие не разработает четкой стратегии своего развития и не будет учитывать ситуацию на рынке, то оно никогда не сможет занять на нем твердых позиций, не говоря уже о выходе предприятия на другие рынки. Стратегическая ориентированность является ведущим принципом, определяющим направление капиталовложений предприятия и организации. Несмотря на длительный срок возврата вложенных средств, предоставляется возможность значительных прибылей и будущего развития.

Принцип плановости и системности заключается в необходимости сопоставления процессов финансирования с развитием деятельности предприятия по отдельным направлениям, а также их возможными перспективами.

Принцип целевой направленностисостоит в направлении финансовых средств на достижение целей предприятия.

Принцип диверсификации управления финансами предполагает расширение ассортимента производимой продукции, позволяющее расширить территорию реализации товара и комплексно обслуживать покупателей. Диверсификация производства ведет к общему повышению рентабельности предприятия, снижению риска банкротства и росту конкурентоспособности.

В решении финансовых проблем, особенно когда речь идет о планировании и управлении финансовыми потоками, очень полезны теория финансов, техника анализа и финансовые модели. Финансовый анализ проводится с помощью различного типа моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. Можно выделить три основных типа моделей: дескриптивные, предикативные и нормативные.

· Дескриптивные модели известны также, как модели описательного характера, являются основными для оценки финансового состояния предприятия. К ним относятся: построение системы отчетных балансов, представление финансовой отчетности в различных аналитических разрезах, вертикальный и горизонтальный анализ отчетности, система аналитических коэффициентов, аналитические записки к отчетности.

· Предикативные модели - это модели предсказательного, прогностического характера, используются для прогнозирования доходов предприятия и его будущего финансового состояния. Наиболее распространенными из них являются: расчет точки критического объема продаж, построение прогностических финансовых отчетов, модели динамического анализа (жестко детерминированные факторные модели и регрессионные модели), модели ситуационного анализа.

· Нормативные модели позволяют сравнить фактические результаты деятельности предприятий с ожидаемыми, рассчитанными по бюджету. Эти модели используются в основном во внутреннем финансовом анализе. Их сущность сводится к установлению нормативов по каждой статье расходов по технологическим процессам, видам изделий, центрам ответственности и т. п. и к анализу отклонений фактических данных от этих нормативов.

Непросто сказать, какая именно техника или модель финансового анализа наиболее пригодна в каждой конкретной ситуации, однако очевидно, что на выбор менеджером адекватного подхода серьезно влияют особенности конкретной ситуации.

Учет даст возможность представить экономические отношения в количественной форме; управление финансами нацелено на манипуляцию этими отношениями в целях оптимизации таких показателей, как ликвидность, рост, доля рынка, прибыльность или благосостояние акционеров. Модель учета строится на основе определенного набора правил и соглашений, используемых при определении, анализе и отчете обо всех действительных характеристиках деятельности организации. Финансовая модель опирается на совершенно другой набор инструментов, используемых для анализа, планирования и управления будущими инвестициями и финансовыми ресурсами компании.

Критерии финансовых решений опираются на оценку будущей выгоды владельцев компании. Их главная цель - увеличение богатства за счет роста рыночной стоимости инвестиций с учетом определенного риска.

При этом, однако, возникает вопрос, а какие критерии используются в случае организаций, не имеющих установленной рыночной цены, таких, как закрытые акционерные общества или государственные компании? Это те характеристики, которые придают ценность любым производственным активам, а именно: величина потока денежных средств, вероятность получения дохода и риск. Общее правило таково: нужно максимизировать доход владельцев или управляющих при данном уровне риска. Такая оптимизация предполагает уравновешивание риска и дохода ради максимизации цены производительных активов, которую за них, по мнению финансовых экспертов, можно было бы получить при продаже на рынке.

Главными целями некоторых организаций являются цели, отличные от максимизации финансовых выгод владельцев. Для отражения целей в таких случаях можно модифицировать различные теории, модели и техники. Достаточно, например, небольших изменений, чтобы сделать возможным применение большинства финансовых моделей к государственным компаниям, для которых прибыль не является важнейшей целью. В этом случае финансовым критерием может быть не максимизация дохода, а минимизация издержек.

В качестве основного критерия финансовых решений рассматривается рыночная стоимость собственности акционеров. Хотя обычно именно в этом и состоит главная цель управления корпорации, у менеджеров могут быть и другие, отличные от этой самостоятельные цели. В силу этого критерии, действительно применяемые в любой конкретной ситуации, могут быть самыми разными в зависимости от положения данного менеджера в корпоративной иерархии и от личности того, кто принимает решение.

Важно понимать, что анализ решений определяется точкой зрения руководителя. Менеджеры различных уровней по-разному толкуют финансовые решения. Высшие менеджеры, как правило, ориентированы на долгосрочное стратегическое планирование, и это отражается на выборе ими критериев финансовых решений. Например, принимаемое советом директоров решение о величине дивидендов учитывает долговременное воздействие величины выплат на курс акций, на инвестиционные решения фирмы и ее жизнеспособность.

Менеджеры среднего звена, напротив, больше озабочены краткосрочными целями и ближайшим воздействием принимаемых решений на возможность их реализации. Менеджеров, например, беспокоит управление денежными потоками. Такие краткосрочные цели, как ликвидность финансовых инструментов и управление запасами, являются главным предметом финансового анализа проблем, связанных с управлением средствами.

Хотя конечной целью или критерием выбора является максимизация собственности акционеров, некоторые решения могут быть направлены на иные цели и ориентироваться на иные критерии. В силу этого мы включаем в рассмотрение финансовых теорий, техник и моделей общую функцию целей, которая может изменяться в соответствии с ситуацией, диктующей изменение целей или функций полезности.

Менеджер, например, может быть больше заинтересован в постоянстве жалования и премий, чем в принятии риска, который может обернуться обогащением акционеров. А может так случиться, что менеджер считает более престижной работу в компании с объемом продаж 10 млрд. долл. и крайне невысокой прибыльностью, чем в сравнительно небольшой, но высокоприбыльной компании с объемом продаж 25 млн. долл. Если вы заинтересованы в стабильном экономическом росте, то должны уметь разрешать противоречия между различными целями менеджеров в пользу владельцев капитала.

Для понимания взаимоотношений менеджеров и акционеров были развиты теория агентских отношений и теория финансового договора (контрактинг).

Теория агентских отношений - общая концепция, в рамках которой рассматривается тот факт, что владельцы фирмы — ее акционеры предоставляют менеджерам право принятия решений, что создает потенциальный конфликт интересов. Уже давно признано, что менеджеры фирм могут иметь и другие цели, конкурирующие с максимизацией богатства акционеров.

Контрактинг - система договоренностей, определяющая степень влияния и контроля управленца и собственника. Необходимо помнить, что топ-менеджер - это "инструмент" достижения целей владельца компании, которые должны быть четко обозначены. Грамотная проработка стратегических задач и их правильное представление управленцу помогает избежать многих ошибок и проблем. Ведь наиболее эффективная модель ведения бизнеса - управление единомышленниками.

В общем, существуют три области максимизации - продажи, прибыль и богатство акционеров. Максимизация объема продаж является важной частью рыночной активности компании. Максимизация прибыли - это экономическая цель. Имеющая особое значение для бухгалтеров. Но в общем над всеми целями доминирует главная максимизация богатства акционеров. Максимизацию богатства приходится брать в расчет просто по той причине, что она упорядочивает соотношение всех других целей и гарантирует, что в длительной перспективе инвесторы будут обеспечивать компанию капиталом.

Существуют различные концепции классификации финансовых решений. Сторонники традиционного подхода Брейли, Майерс выделяют две основные сферы принятия финансовых решений: управление активами (инвестиционные решения), управление пассивами (решение о выборе источника финансирования). Так же авторы указывают и на главную цель управления финансами, трактуемую ими как максимизацию благосостояния собственников (акционеров) фирмы.

Особая важность решений о выплате или капитализации дивидендов, причитающихся владельцам бизнеса, и обусловила тот факт, что ряд финансовых авторитетов в науке и практике финансового менеджмента стали выделять третью составляющую — дивидендную политику. В современных работах ее придерживаются такие авторы, как Ченг Ф. Ли, Дж.И. Финнерти.

В то же время, Дж. К. Ван Хорн, Д. М. Вахович, которые полагают что «политика выплаты дивидендов должна рассматриваться как неотъемлемая часть решений руководства фирмы о финансировании ее деятельности», предлагают выделить иные три сферы принятия решений: «Управление активами», «Инвестиционные решения» и «Решения о финансировании». При данной точке зрения первые две группы решений практичеки сложно разделить между собой. Да и сами авторы неубедительно пытаются сделать это, относя к первой группе вопросы, связанные с эффективностью управления имеющимися активами (оборотными, в первую очередь), а ко второй группе — вопросы оценки планируемых капитальных вложений.

У Росс С. А., Вестерфилд Р. В., Джордан В. Д. предлагают иное разделение: «Управление оборотным капиталом», «Составление бюджета капвложений» и «Решения о структуре капитала». Позитивным в такой триаде является четкое отделение краткосрочных вопросов от решений долгосрочного характера (две другие группы).

Концепция российского профессора В. Ковалева содержит более широкую тройку областей финансовых решений (инвестиционная политика, управление источниками средств, финансовый анализ), что еще более важно, одна из выделенных им групп решений связана с финансовым анализом и планированием.

Доминирующим же подходом в последние десятилетия, в качестве третьей группы, наряду с решениями об инвестировании и финансировании, стало выделение сферы операционных решений. То есть решений, которые принимаются в связи с текущей деятельностью компании, с управлением оборотным капиталом .

Всю совокупность финансовых решений можно классифицировать следующим образом:

· стратегические (как оценить и максимизировать стоимость бизнеса посредством финансовых и нефинансовых решений; как построить дерево целей и реорганизовать компанию; как обеспечить долгосрочное финансовое планирование и рост);

· инвестиционные (как осуществлять капитальные вложения и в какие виды активов; как управлять портфелем ценных бумаг (проектов); по управлению проектными и финансовыми рисками);

· по финансированию (как получить финансовые ресурсы по приемлемой стоимости; по оптимизации структуры капитала; относительно капитализации и дивидендной политики);

· операционные (по управлению оборотным капиталом и денежными потоками; по управлению доходами и затратами; как обеспечить ликвидность и платежеспособность);

· аналитические (как обеспечить адекватной информацией процесс принятия решений; как провести диагностику и выявить пути финансового оздоровления).

Таким образом, финансовые решения состоят в повышении стоимости компании посредством выбора верной стратегии, на основе точного анализа, получения и размещения необходимого для этого капитала, при четком контроле текущих операций и выполнении принятых обязательств.

От правильной организации финансовых служб зависит стратегия и тактика финансовой деятельности предприятий, оптимальность принимаемых финансовых решений.

На государственных предприятиях основные задачи финансовых служб состоят в обеспечении государственных заданий финансовыми ресурсами, определении потребности предприятия в кредитах, обеспечении постоянной платежеспособности предприятия, т.е. должны решаться задачи согласования экономических интересов всех участников хозяйственной деятельности для повышения эффективности производства, справедливого решения как производственного капитального строительства, так и социальных проблем.

На коммерческих организациях, занимающихся предпринимательской деятельностью, управление имуществом и финансово-хозяйственной деятельностью может осуществлять сам собственник или лицо, уполномоченное на ведение финансово-хозяйственной деятельности (финансовый менеджер). В этом случае финансовая служба наделяется правами и обязательствами по управлению капиталом (по его привлечению, размещению и использованию), вырабатывает финансовую стратегию управления фондами денежных средств предприятия в целях накопления капитала, достаточного для финансирования расширенного воспроизводства; может заниматься выпуском акции.

Занимаются финансовые службы финансовым планированием, организацией и осуществлением расчетов с поставщиками и получателями продукции, экономической работой, выполняемой совместно с другими отделами и службами предприятия, контролем и анализом хозяйственно-финансовой деятельности, представлением финансовых отчетов и документов, определением потребности в заемных средствах, обеспечением постоянной платежеспособности организации, предотвращением финансового риска.

Для контроля за ходом выполнения финансового плана составляется оперативный финансовый план (платежный календарь), а также оперативные месячные планы по доходам.

В части организации и осуществления расчетов финансовые отделы обязаны в установленные сроки обеспечить платежи в федеральный и местный бюджеты, уплату процентов за кредит, погашение кредитов банка, перечисление амортизации, оплату счетов поставщиков за материалы, оборудование, услуги. При этом важно следить за изменениями, происходящими на рынке, и при необходимости вносить коррективы в финансовую политику организации. Финансовые службы обязаны обеспечить наличие денежных средств в кассе предприятия для выплаты заработной платы, командировочных и других расходов.

Финансовые работники контролируют своевременность рассмотрения другими отделами претензий покупателей и причин отказа от оплаты счетов за отгруженную продукцию; контролируют сроки проверки платежных поручений поставщиков, подрядных и других организаций; осуществляют контроль за получением наличных денег в банке для выплат заработной платы, других расходов в пределах причитающихся сумм, за соблюдением кассовой дисциплины.

Финансовые службы проводят анализ хозяйственно-финансовой деятельности предприятия, его структурных подразделений, факторов, влияющих на доходы и затраты на производство продукции, на соблюдение финансовой и платежной дисциплины; составляют прогноз и стратегию финансовой деятельности и финансовых результатов организаций.

На организацию работы финансовых служб оказывают влияние следующие факторы:

• форма собственности и организационно-правовая форма организации;

• отраслевая принадлежность или вид деятельности организации (промышленность, строительство…);

• объемы деятельности, среднесписочная численность работающих;

• отношения с системой налогообложения (льготы по налогообложению, ставки налогов);

• степень свободы в принятии решении в области ценообразования, в выборе партнеров;

• стратегия финансово-хозяйственного развития (цели и задачи экономического развития на длительную перспективу, ожидаемые направления инвестиций);

• наличие материальной базы (обеспеченность оргтехникой и компьютерами…);

• система информационного обеспечения деятельности;

• уровень квалификации кадров, их инициативность, экономическая смелость;

• система материальной заинтересованности в эффективности работы предприятия и материальной ответственности за выполняемой круг обязанностей.

Только изучение всех этих факторов поможет правильно подойти к оптимизации финансовой деятельности организации.

Вначале создания организации основные функции управления берет на себя собственник и решает вопросы автономно, являясь лидером. Затем идет формирование механизмов внутренней специализации, выполнение управленческих функций, опираясь на разработку внутрикорпоративных норм и правил (устава, положения об органах управления, контракта со специалистами). Главная ориентировка здесь на рост объема, продаж, продукции.

Именно в этот период идет переход от неформальной организационной структуры к простейшей формализованной структуре управления, а затем линейно-функциональной. Здесь четко выстраиваются отношения по вертикали, делегируются функции руководителям функциональных служб, а они своим подчиненным специалистам. Цель управленческих команд - передать их по вертикали сверху вниз. По мере развития бизнеса линейно - функциональная структура может преобразоваться в функционально-штабную структуру. Когда выделяются функции текущего и стратегического управления бизнесом, появляется необходимость создания специализированного функционального подразделения, напрямую подчиненного высшему руководству корпорации. При этом пересматриваются положения о подразделениях корпорации, контракты с руководителями подразделений, положения о материальном стимулировании, определяются приоритеты контролируемых показателей.

На этапе зрелости корпорации возникает необходимость осознанного выбора стратегии, где приоритет по возможности должен отдаваться диверсификации бизнеса, расширяется номенклатура продукции и видов деятельности. Поэтому меняется структура управления. Суть заключается в том, что наряду с функциональными развиваются специализированные подразделения, построенные, как правило, по производственному, товарному или территориальному принципу (т.е. горизонтальные структуры). Эти подразделения (департаменты) осуществляют взаимоотношения с руководством корпорации по схемам вертикальных команд, и не получают статуса самостоятельных юридических лиц. В корпорации возникает необходимость в координации усилий функциональных специалистов при совместной работе в рамках определенного вида деятельности. Это приводит к тому, что ослабевает координация действий по функциям при кардинальном усилении влияния подразделений, занимающимися определенными видами деятельности (департаментами). В результате чего развиваются три группы подразделений с учетом ряда принципов.

1. Общекорпоративные функциональные подразделения

2. Подразделения, специализирующиеся по одному из трех возможных направлений деятельности (спец.подразделения)

- производство и/или реализация товара (товарной группы)

- завоевание определенной клиентской группы (сегмента рынка)

-завоевание территории (филиалы)

В таких подразделения работают как специалисты по видам деятельности, так и функциональные специалисты, которые обязаны подчиняться общекорпоративным нормативам (Напрмер, финансисты действуют на основе единого положения о финансовых взаимоотношениях внутри корпорации)

3. Функциональное подразделение, выполняющее как общекорпоративные функции, так и обслуживание специальных подразделений по их заявкам (заказам).

Например, финансовая дирекция отвечает за обеспечение финансовыми ресурсами, как корпорации в целом, так и за специальные бизнес единицы корпорации.

Важным документом при выделении департаментов является положение о финансовых отношениях подразделений и корпорации в целом. Оно должно содержать:

- источники финансирования своей деятельности (общекорпоративный бюджет, собственные средства, смешанный вариант)

- расходы подразделений (центров ответственности) финансируемые за счет общекорпоративного бюджета

- регламент формирования корпоративного бюджета и его расходной части

- санкции за нарушение подразделением норм данного положения.

В положении о взаимоотношениях специальных подразделений с функциональными указываются:

- какие виды деятельности в рамках функций закреплены за специализированными подразделениями

-какие объемы и виды информации передают специализированные подразделения функциональному

- как разрешаются конфликтные ситуации между ними

Если эти позиции не будут четко прописаны и зафиксированы, то возникнут проблемы «размывания ответственности», снизится эффективность бизнеса. Чтобы избежать этого рекомендуется разукрупнение бизнеса путем создания полностью обособленных самостоятельных структур, подчиненных единому центру (дивизионов). Как правило, отдельные дивизионы получают статус юридического лица, находящегося в зависимости от базовой корпорации в виде дочерних обществ. Может быть выделение активов и создание нескольких самостоятельных юридических лиц. Первый путь предпочтительнее.

Но и при этой структуре управления может возникнуть кризис рассогласования политики дивизионов.

Выход из этого кризиса предполагает координацию действий отдельных дивизионов, т.е. усиление роли головной организации этого холдинга (материнской компании). Суть в развитии двойного подчинения, т.е. руководитель каждого дивизиона, отделения подчиняется напрямую двум руководителям, отвечающим за различные направления деятельности (функции). Дивизиональная структура характеризуется высокой степенью централизации в управлении корпорацией, при которой подразделения (ЦО) имеют полные полномочия в принятии оперативных управленческих решений, а головная (материнская) организация решает вопросы стратегического управления и контролирует деятельность в целом. Наиболее типичная ситуация, когда руководитель отделения подчиняется напрямую президенту корпорации и вице-президенту, отвечающему за конкретное направление. Но такое положение не всегда эффективно, поэтому некоторые корпорации используют матричный вариант построения структуры управления. Это когда исполнители конкретных функций и подчиненные своим функциональным руководителям объединяются в проектные группы, ответственные за конкретные направления деятельности дивизиона или бизнеса в целом.

У каждого проекта есть собственный руководитель, т.е. повышается скоординированность действий в рамках различных проектов при сохранении единой политики в выполнении функций, в контроле выполнения этих функций.

Но проектные группы имею в конечном итоге временный характер существования, и периодически возникает необходимость их реорганизации при реализации проекта.

Эволюция организационного развития корпорации

| Процесс | Организационная структура | Кризис |

| Создание корпорации(организации) | Отсутствует | Кризис лидерства |

| Специализация | Не формализована, хотя возникают вертикальные связи | Кризис автономии |

| Делегирование полномочий | Линейно-функциональная, формируется штабной аппарат | Кризис диверсификации |

| Департаментализация | Департаментализация линейно-функциональной структуры | Кризис «размывания ответственности» |

| Дивизионирование | Дивизиональная: возникают отношения «материнская - дочерняя» компания | Кризис рассогласования политики дивизионов |

| Координация | Структуры двойного подчинения | Иерархической, организационной структуры |

1.2.4. Финансовая система и финансовый механизм функционирования организаций и корпораций.

Финансовая структура – это иерархическая система центров финансовой ответственности. Она определяет порядок формирования финансовых результатов и распределение ответственности за достижение общего результата компании. Финансовая структуризация позволяет вести внутреннюю учетную политику, отслеживать движение ресурсов внутри компании и оценивать эффективность бизнеса в целом и его составных частей. Иначе говоря, наличие финансовой структуры позволяет руководству компании видеть, кто за что отвечает, позволяет оценивать, контролировать и координировать деятельность подразделений, помогает разработать действенную систему мотивации сотрудников.

Основные типы центров финансовой ответственности представлены в Таблице Ключевым отличительным признаком ЦФО являются целевые показатели, на которые ориентирована их деятельность.

Основные типы центров финансовой ответственности.

| ЦФО | Целевые показатели деятельности ЦФО | Может включать следующие типы ЦФО | Может входить в следующие типы ЦФО |

| Центр доходов | Доход, полученный от деятельности ЦФО | Центр доходов | Центр прибыли |

| Центр прибыли | Прибыль, полученная от деятельности ЦФО | Центр доходов Центр нормативных затрат Центр затрат Центр прибыли | Центр прибыли Центр инвестиций |

| Центр нормативных затрат | Затраты ЦФО на единицу продукции или услуг | Центр нормативных затрат | Центр нормативных затрат Центр прибыли |

| Центр затрат | Затраты ЦФО | Центр нормативных затрат Центр затрат | Центр прибыли Центр затрат |

| Центр инвестиций | Отдача на инвестиции ROI | Центр доходов Центр затрат Центр прибыли Центр инвестиций | Центр инвестиций |

Как показано в Таблице , центры финансовой ответственности различных уровней образуют иерархию, в которой, например, центр прибыли может включать в себя центры доходов, центры затрат обоих видов, а также другие центры прибыли. В свою очередь, центр прибыли может входить в центр инвестиций и в другие центры прибыли в качестве подчиненного ЦФО.

Перечислим основные отличия финансовой и организационной структур.

· Финансовая структура строится на основе экономических и финансовых отношений между центрами ответственности. Организационная структура – на основе функциональной специализации подразделений организации. Поэтому, например, на центре затрат группируются затраты определенного вида, а в подразделении организационной структуры группируются функции, выполнение которых требует определенных профессиональных знаний и навыков.

· Финансовая структура отражает иерархию ответственности за достижение целевых финансовых показателей. Организационная структура – иерархию подчиненности.

· При построении организационной структуры возможны «политические» компромиссы и влияние личностных факторов. При построении финансовой структуры в расчет принимаются только реалии бизнеса.

Дата добавления: 2015-02-10; просмотров: 919;