Вопрос 62. Налоги: сущность, функции и виды. Принципы налогообложения. Кривая Лаффера

Под налогом,согласно определению Налогового кодекса РФ, понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Важнейшими категориями, применяемыми в налоговом законодательстве, выступают субъект налогообложения, объект налогообложения, налоговая база и налоговая ставка.

Субъекты налогообложения, или налогоплательщики, –это организации или физические лица, на которых в соответствии с законом возложена обязанность уплачивать налоги или сборы. Главным признаком налогоплательщиков является наличие самостоятельного источника доходов.

Объект налогообложения– это имущество или доход, подлежащие налогообложению. Согласно Налоговому кодексу, объектами налогообложения могут быть операции по реализации товаров (работ, услуг), имущество, прибыль, доход, стоимость реализованных товаров (выполненных работ, оказанных услуг) либо иной объект, имеющий стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщиков возникает обязанность по уплате налога.

Налоговая база– это количественная оценка объекта налогообложения.

Налоговая ставка(норма налогового обложения) – это размер налога, установленный на единицу налогообложения. Ставки устанавливают в двух формах. Процентные (адвалорные)ставки устанавливаются в процентах к налоговой базе (уровню дохода, стоимости имущества). Твердые (специфические)ставки устанавливаются в денежном выражении на единицу измерения в зависимости от физических характеристик объектов налогообложения (площади земли, мощности автомобиля и пр.)

Сущность налогов проявляется в тех функциях, которые они выполняют в экономике. На современном этапе развития хозяйства к основным функциям налогов относят:

- фискальную– в ней реализуется главное предназначение налогов: аккумулирование в госбюджете средств, необходимых для содержания государства и выполнения им своих функций;

- распределительную– ее смысл заключается в перераспределении доходов между различными категориями населения: от более состоятельных в пользу более слабых и незащищенных категорий граждан;

- регулирующую– она направлена на достижение при помощи налоговых механизмов тех или иных задач макроэкономической политики государства.

- контрольную– через налоги государство осуществляет контроль над финансово-хозяйственной деятельностью организаций и граждан, а также за источниками доходов и расходами;

- поощрительную –налоговые механизмы должны быть нацелены на реализацию социальной политики государства, поощрять значимую для общества деятельность граждан, отражать признание государством особых заслуг определенных категорий граждан.

Современные налоговые системы используют целый ряд принципов:

- обязательность уплаты налогов;

- справедливость и «посильность» налогов, т. е. учет возможностей налогоплательщиков уплачивать налоги;

- однократность взимания налогов;

- простота, понятность и удобство системы уплаты налогов для налогоплательщиков и экономичность их взимания для налоговых органов;

- сочетание в налоговой системе гибкости, динамичности, с одной стороны, и стабильности, с другой.

В связи с многообразием налогов возникает потребность в их классификации, т. е. разделении на виды. Рассмотрим некоторые виды налогов.

По способу взимания налоги подразделяются на прямые и косвенные. Прямыеналоги взимаются непосредственно с доходов или имущества налогоплательщиков. Это, к примеру, налог на доходы физических лиц, налог на прибыль организаций и др. Косвенныеналоги взимаются через цену товара – акцизы, налог на добавленную стоимость, налог с продаж и др.

По субъекту-налогоплательщику выделяют налоги с физических лиц(налог на доходы, налог на имущество физических лиц, курортный сбор и пр.); налоги с организаций(налог на прибыль, НДС); смешанные налоги(уплачиваемые и физическими лицами, и предприятиями: к примеру, налог с владельцев транспортных средств).

По органу, устанавливающему и конкретизирующему налоги, их разделяют на федеральные(общегосударственные) (НДС, налог на прибыль организаций и пр.), региональные(налоги республик в составе РФ, краев, областей, автономных областей и округов) – налог на недвижимость, налог на имущество организаций; местныеналоги (эти налоги или механизм их сбора вводятся районными и городскими органами в соответствии с законодательством РФ), к примеру, земельный налог, курортный сбор.

По уровню бюджета, в который зачисляется налоговый платеж, выделяют платежи закрепленныеи регулируемые. Закрепленные налоги целиком поступают в конкретный бюджет. Регулируемые налоги поступают одновременно в бюджеты разных уровней в пропорции, соответствующей действующему бюджетному законодательству. К примеру, часть налога на прибыль организаций поступает в федеральный бюджет, а часть – в бюджет субъекта федерации.

По целевой направленности налоги делят на абстрактныеи целевые. Абстрактные (общие) налоги служат для формирования бюджета в целом. Целевые (специальные) налоги вводятся для финансирования конкретного направления затрат государственных органов, например, целевые сборы на содержание милиции и пр.

В зависимости от налоговых ставок налоги подразделяют на пропорциональные, прогрессивныеи регрессивные.При прогрессивном налогообложении ставки налога увеличиваются по мере увеличения объекта налога. При этом не только увеличивается абсолютная сумма налога, нои усиливается налоговое бремя, т. е. возрастает доля изымаемого дохода при его росте.Регрессивное налогообложение предполагает снижение ставки налога по мерероста налогооблагаемой базы, а также ослабление налогового бремени. Регрессивное налогообложение свойственно, главным образом, косвенным налогам. При пропорциональном налогообложении ставка налога не зависит от налогооблагаемой базы, равна для каждого налогоплательщика независимо от размера его доходов. В РФ пропорциональным является налог на доходы физических лиц.

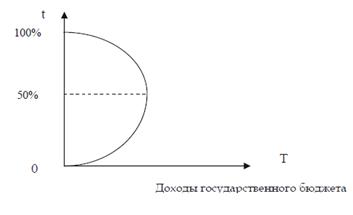

Важнейшим фактором экономического роста считают понижение налоговых ставок. Американский профессор Артур Лаффер сформулировал так называемый «эффект Лаффера», графически изображаемый в виде «кривой Лаффера» (рисунок 1).

Рисунок 1. Кривая Лаффера

Кривая Лафферапоказывает зависимость суммы налоговых поступлений в бюджет от уровня налоговой ставки. При налоговой ставке, равной нулю, государство не получит налоговых поступлений. При увеличении налоговой ставки до 50%, сумма налоговых поступлений в бюджет будет увеличиваться, а при дальнейшем росте ставок – уменьшаться. Это происходит оттого, что снижаются стимулы к предпринимательской деятельности (так как большую часть заработанного дохода предприниматели и население должны перечислить в государственный бюджет). Это, в свою очередь, приводит к банкротству товаропроизводителей, свертыванию ими предпринимательской деятельности либо уводу ее «в тень». При налоговой ставке в 100% экономическая деятельность полностью прекратится. Вопрос о кривой Лаффера является предметом дискуссий. На практике эффект Лаффера не принес ожидаемых результатов. Предположения, что снижение налогов вызовет в длительной перспективе рост сбережений, инвестиций и занятости в американской экономике, не подтвердились. Кроме того, весьма трудно определить, на какой стороне кривой находится экономика в данный момент.

Дата добавления: 2015-01-29; просмотров: 6705;