Безналичное денежное обращение, его виды

Совокупность правил и условий оформления, пересылки расчетных документов, регулирующих отношение предприятий и организаций между собой и банками, представляет систему безналичных расчетов.

Основные элементы системы:

1) расчетные документы:

а) платежное поручение;

б) инкассо;

в) чековая форма;

г) аккредитивная.

2) схема документооборота;

3) способ платежа: плановый – осуществляет перечисления в определенное время; прямой - по платежному документу; гарантированный – при наличии денежных средств на счете в банке.

Согласно Положению 2П «О безналичных расчетах в РФ», безналичный расчет осуществляется в следующих формах: расчеты платежными поручениями, по аккредитиву, чеками, по инкассо.

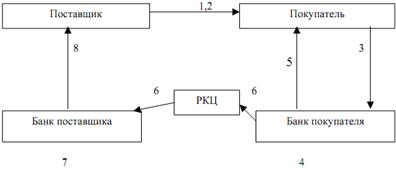

а) Расчеты платежными поручениями (рисунок 1)

Платежное поручение – это распоряжение владельца счета банка, в котором ему открыт счет, о списании с него денег и зачислении их на счет получателя в оплату товаров или услуг.

Рисунок 1 - Расчеты платежными поручениями

1) поставщик отгружает продукцию или оказывает услугу;

2) поставщик пересылает счет фактуру;

3) покупатель выписывает платежное поручение своему банку о списании денежных средств со своего счета на счет поставщика;

4) списание средств со счета покупателя;

5) выписка со счета о списании средств по поручению покупателя;

6) пересылка платежного поручения о перечислении денежных средств на счет поставщика;

7) зачисление денежных средств на счет поставщика 8) выписка со счета поставщика о зачислении средств по платежному поручению.

Платежное поручение по расчетам за полученный товар принимаются банком к исполнению при наличии денежных средств на счете плательщика.

Применение, платежных поручений в расчетах за товары или оказанные услуги наиболее полно отвечают интересам покупателя т.к., оплате производится после проверки выполнения продавцом условий договора, снижается трудоемкость, простой документооборот.

К недостаткам можно отнести следующее:

• при получении продукции поставщику не гарантирована своевременная оплата за нее;

• отсутствие денег на счете покупателя или права получения кредита;

• уклонение покупателя от оплаты за поставленную продукцию или оказанные услуги.

Расчеты платежными поручениями применяются в основном в порядке предварительной оплаты.

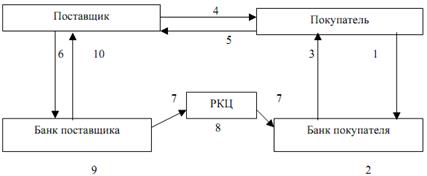

б) Расчеты чеками (рисунок 2)

Чек – письменное распоряжение плательщика своему банку оплатить со счета чекодержателю денежную сумму.

Чеки бывают следующих видов:

а) денежные;

б) расчетные;

в) покрытые (денежные средства депонируются на счете в банке);

г) непокрытые (выплата средств гарантирована банком).

Рисунок 2. – Расчеты чеками

1) Подача заявления на открытие чекового счета;

2) депонирование денежных средств на чековом счете;

3) выдача чековой книжки;

4) получение товара, услуги;

5) передача чека в оплату за товар, услуги;

6) передача чека в банк поставщика;

7) передача копий банку плательщика и РКЦ;

8) РКЦ списывает с корреспондентского счета плательщика на корреспондентский счет поставщика;

9) списание средств с корреспондентского счета в расчетном счета поставщика;

10) подтверждение о перечислении денег.

При расчете чеками предприятие предварительно депонирует определенную сумму денежных средств на отдельном счете. В чековой книжке банк указывает общую предельную сумму на которую разрешается выписывать чек.

Преимущества: нет риска неоплаты; сближает момент получения товара и получение денег; низкие трансакционные издержки

Недостатки: возможность подделки чеков.

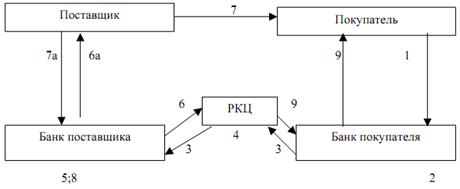

в) Расчеты аккредитивами (рисунок 3)

Аккредитив – это обязательство банка плательщика произвести по поручению клиента и за его счет платежи определенному физическому или юридическому лицу в пределах суммы указанной в поручении.

Аккредитивный счет может быть открыт в банке поставщика или плательщика. Аккредитив открывается за счет собственных средств или за счет кредита. Для открытия аккредитива покупатель представляет обслуживающему его банку заявление. Если аккредитив принят к исполнению, то средства покупателя бронируются на специальном счете, и банк эмитент ставит об этом в известность исполняющий банк. Депонирование средств плательщика для расчетов с определенными поставщиками гарантирует последнему своевременность оплаты за отгруженные товары и оказанные услуги.

Виды аккредитивов: отзывной (может быть аннулирован по указанию плательщика, без предварительного согласия с поставщиком); безотзывной (не может быть отменен без согласия получателя, в пользу которого он открыт); денежный (выплата осуществляется наличными деньгами);товарный применяется для расчетов между поставщиком и покупателем в оптовом обороте или внешнеторговым операциям; документарный (безналичным путем); возобновляемый (револьверный) при окончании денег на счете, они дополняются постоянно; не возобновляемый при использовании денежных средств, он не возобновляется.

Покрытый аккредитив- предварительное депонирование денежных средств на счете; непокрытый платежи по которому имеют гарантию банка.

Рисунок 3.- Расчеты аккредитивами

1) Плательщик направляет заявление на открытие аккредитивного счета;

2) открытие аккредитива;

3) пересылка аккредитива через РКЦ;

4) списание денежных средств с корреспондентского счета покупателя на корреспондентский счет поставщика;

5) списание с расчетного счета покупателя на счет аккредитивного счета;

6) подтверждение об открытии аккредитива;

6а) извещение поставщика об открытии аккредитива;

7) пересылка товара;

7а) направление отгрузочных документов своему банку;

8) списание с аккредитивного счета. На расчетный счет поставщика;

9) пересылка извещения об использовании аккредитива.

Достоинства: гарантированы своевременные платежи поставщику.

Недостатки: выставление аккредитива связано с отвлечением средств из оборота в течение длительного срока, и может привести к временным финансовым затруднениям; задержка грузооборота; ослаблен контроль покупателя за соблюдением поставщиком условий поставки.

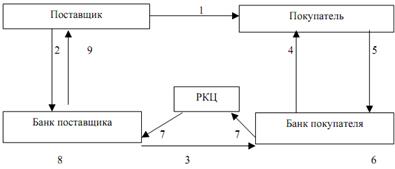

г) Расчеты по инкассо (рисунок 4)

Инкассо - банковская операция, посредством которой банк берет на себя обязательство получить от имени и за счет клиента и (или) акцепт платежа от третьего лица по представленным на инкассо документам. В основе инкассовых операций согласно праву большинства стран лежит договор поручения.

Различают несколько видов инкассовых операций:

Простое (чистое) инкассо - операций, по ней банк обязуется получить деньги с третьего лица на основании платежного требования, не сопровождаемого коммерческими документами и выставленного клиентом через банк. Оно применяется при расчетах неторгового характера.

Документарное (коммерческое) инкассо- операция, в результате которой банк должен предъявить третьему лицу полученные от своего клиента документы, как правило, товарораспорядительные, и выдать их этому лицу только против платежа наличными (в течение 30 дней от даты представления документов). Д/П - документ- платеж, или Д/А – документ- акцепт.

Применяется также инкассо с акцептом - выдача документов только против платежа (Д/Р), когда банк покупателя (инкассирующий банк) представляет покупателю переводной вексель поставщика для акцепта. Акцептованный вексель остается в этом банке вместе с документами до наступления срока платежа. По его наступлении документы выдаются после осуществления платежа. Документарное инкассо освобождает поставщика от многих административных работ, позволяет извлекать выгоду, используя межбанковскую сеть. Эта услуга связана с наименьшими издержками и является более гибкой по сравнению с аккредитивом. Однако документарное инкассо предполагает хорошие деловые отношения контрагентов, уверенность в платежеспособности покупателя. Расчеты по инкассо осуществляют на основании платежного требования оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплата которых производится в безакцептном порядке.

Расчеты по инкассо с использованием платежных требований.

Платежное требование представляет собой расчетный документ, содержащий требование кредитора к должнику (плательщику) об уплате определенной денежной суммы через банк.

Рисунок 4. - Расчеты по инкассо

1) отпускает продукцию или оказывает услугу;

2) сдает платежное требование;

3) отправляет платежное требование и счета в банк покупателя, о взыскании платежа;

4) платежное требование для извещения о платеже для акцепта;

5) согласие об акцепте;

6)списание денег со счета плательщика;

7) официальное извещение о выполнении расчетной операции;

8) запись средств на счет поставщика;

9) сообщение об оплате требования.

При этом методе оплаты для покупателя существует ряд достоинств:

• покупателю обеспечивается возможность оперативно контролировать выполнение условий договора в части поставок и расчетов;

• покупателю нет необходимости отвлекать денежные средства из оборота для заблаговременного обеспечения платежа.

При этой форме оплаты наблюдается ущемление интересов поставщика, отсутствует гарантия платежа; длительный процесс расчетов (срок только акцепта до 5 рабочих дней, а вся процедура до 10-15 дней).

Дата добавления: 2015-01-19; просмотров: 1356;