ИНТЕРПРЕТАЦИЯ. Представленное ниже объяснение интерпретации индикатора накопления/распределения объема дано самим Марком Чайкиным и приводится здесь с его согласия.

Представленное ниже объяснение интерпретации индикатора накопления/распределения объема дано самим Марком Чайкиным и приводится здесь с его согласия.

«Технический анализ как рыночных индексов, так и отдельных акций должен обязательно включать в себя изучение объема торгов, чтобы помочь аналитику составить верное впечатление о внутреннем состоянии конкретного рынка. Анализ объема позволяет разглядеть за динамикой цен внутреннюю силу или слабость рынка. Зачастую только по расхождению объема и цен можно узнать о предстоящем важном развороте рынка. Хотя технические аналитики всегда придавали большое значение объему торгов, сколько-нибудь эффективных исследований в этой области практически не проводилось до конца 60х, когда Джозеф Гранвилл и Ларри Уильямс более творчески подошли к изучению взаимосвязи цены и объема.

В течение многих лет считалось, что цена и объем должны расти и падать одновременно, и любое нарушение этой взаимосвязи является признаком возможной смены ценовой тенденции. Концепция балансового объема (ОВV) Гранвилла, — согласно которой весь объем в день роста цен рассматривается как накопление, а в день спада — как распределение, — приемлема, но слишком упрощена и потому малоценна. Дело в том, что в очень многих случаях важные пики и впадины цен (как краткосрочные, так и среднесрочные) подтверждаются ОВV. Однако, если образование ценового экстремума все же сопровождается расхождением линии ОВV — это, как правило, служит надежным техническим сигналом, за которым следует разворот цен.

Ларри Уильямс развил и усовершенствовал концепцию балансового объема. Чтобы определить, что происходило в данный день на рынке в целом или с отдельной акцией — накопление или распределение — Гранвилл сравнивал текущую цену закрытия с предыдущей, а Уильямс—цену закрытия с ценой открытия. Уильямс создал кумулятивный индикатор, прибавляя к его накопленному значению некоторую долю дневного объема торгов, если цена закрытия была выше цены открытия, .и вычитая некоторую долю объема, если цена закрытия была ниже цены открытия. Этот индикатор накопления/распределения оказался гораздо эффективнее классического метода анализа объемных расхождений, созданного Гранвиллом.

Затем Уильямс пошел дальше, создав на основе линии накопления/ распределения осциллятор, позволяющий получать еще более точные сигналы к покупке и продаже. К сожалению, в начале 70х годов ежедневные газеты перестали публиковать данные о ценах открытия акций, и расчеты по формуле Уильямса стали невозможны без ежедневных звонков брокеру. По причине недостатка необходимых данных я и создал осциллятор Чайкина, заменив цену открытия в формуле Уильямса на среднюю цену дня и распространив применение осциллятора на товарные рынки. Осциллятор Чайкина — это превосходный инструмент анализа рынка и источник надежных сигналов к покупке и продаже. На мой взгляд, он значительно превосходит предшествующие разработки.

Концепция этого осциллятора опирается на три основных положения. Первое: если акция или индекс закрываются выше своего среднего значения за день (которое определяется как [максимум + минимум] / 2) — значит в этот день происходило накопление. Чем ближе уровень закрытия акции или индекса к максимуму, тем активнее накопление. И наоборот, если акция закрывается ниже средней цены дня — то в этот день происходило распределение. Чем ближе к минимуму закрывается акция, тем активнее распределение.

Второе положение: устойчивый рост цен сопровождается ростом объема торгов и сильным накоплением объема. Поскольку объем — это своего рода топливо, питающее рост рынка, то отставание объема при росте цен свидетельствует о недостатке топлива для продолжения подъема.

И наоборот, падение цен обычно сопровождается низким объемом, а заканчивается панической ликвидацией позиций институциональными инвесторами. Таким образом, сначала наблюдается рост объема, затем падение цен при уменьшенном объеме, и лишь когда рынок приближается к основанию, происходит некоторое накопление.

Третье положение состоит в том, что с помощью осциллятора Чайкина можно отслеживать объем денежных средств, поступающих на рынок и уходящих с него. Сопоставление динамики объема и цен позволяет выявлять вершины и основания рынка — как краткосрочные, так и среднесрочные.

Поскольку не существует безошибочно действующих методов технического анализа, рекомендую применять этот осциллятор совместно с другими техническими индикаторами. Надежность краткосрочных и среднесрочных торговых сигналов будет выше, если вместе с осциллятором Чайкина использовать, например, ценовой конверт (см. стр. 78) на основе 21 дневного скользящего среднего и какой-либо осциллятор перекупленности/перепроданности.

Наиболее важный сигнал осциллятора Чайкина возникает, когда цены достигают нового максимума или минимума (особенно на уровне перекупленности или перепроданности), а осциллятору не удается преодолеть свое предыдущее экстремальное значение и он разворачивается.

1. Сигналы в направлении среднесрочной тенденции надежнее сигналов против тенденции.

2. Подтверждение осциллятором нового максимума или минимума не означает, что цены продолжат движение в том же направлении. Я расцениваю это событие как незначащее.

Существует и другой способ использования осциллятора Чайкина, при котором изменение его направления считается сигналом к покупке или продаже, но только если оно совпадает с направлением ценовой тенденции. Так, если акция на подъеме и ее цена выше 90дневного скользящего среднего, то поворот кривой осциллятора вверх в области отрицательных значений можно считать сигналом к покупке (но только если цена акции выше 90дневного скользящего среднего — не ниже него).

Разворот осциллятора вниз в области положительных значений (выше нуля) можно считать сигналом к продаже, только если цен акции в этот момент ниже 90дневного скользящего среднего цены закрытия».

ПРИМЕР

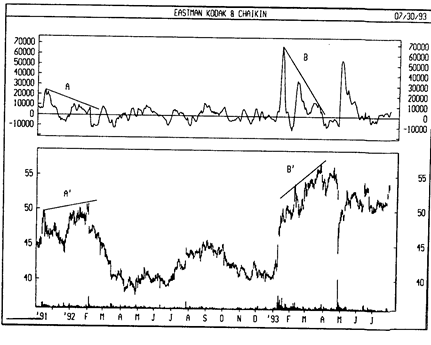

На следующем рисунке показаны графики курса акций Eastman Kodak и осциллятора Чайкина. В областях А и В возникли медвежьи расхождения (цены достигли новых максимумов, а осциллятор падал), предупреждавшие о возможном падении цен. Это в действительности I произошло в обоих случаях.

РАСЧЕТ

Осциллятор Чайкина определяется путем вычитания 10периодного экспоненциального скользящего среднего индикатора накопления/распределения (см. стр. 103) из 3периодного экспоненциального скользящего среднего этого же индикатора.

Дата добавления: 2015-03-14; просмотров: 510;