КАТЕГОРИИ РЫНОЧНЫХ ИНДИКАТОРОВ

Рыночные индикаторы обычно разделяют натри категории: денежные, психологические и динамические.

Денежные (monetary) индикаторы ориентированы на экономические данные — например, процентные ставки. Они помогают оценить общую ситуацию в экономике, то есть внешние силы, напрямую влияющие на прибыльность компаний и динамику курсов акций.

Примерами денежных индикаторов являются процентные ставки, объем денежной массы, размер потребительского и корпоративного долга и уровень инфляции. Количество денежных индикаторов очень велико, поэтому в данной книге будут рассмотрены лишь некоторые из числа основных.

Психологические (sentiment) индикаторы выявляют изменения в ожиданиях инвесторов, причем нередко до того, как эти изменения отразятся в ценах. При анализе отдельной акции цена бывает часто единственным доступным критерием настроения инвесторов. При анализе же крупного рынка, такого как Нью-йоркская фондовая биржа, можно воспользоваться гораздо большим числом психологических индикаторов. Среди них—объем продаж неполными лотами (т.е. что делают мелкие инвесторы); коэффициент пут/колл (т.е. сколько покупается опционов пут, и сколько — опционов колл); премии по фьючерсам на фондовые индексы; соотношение бычьих и медвежьих прогнозов инвестиционных консультантов и т.д.

Приверженцы «теории противоположного мнения» (contrary opinion theory) с помощью психологических индикаторов определяют, какого поведения ожидает от цен большинство инвесторов, а затем поступают наоборот. Их логика такова: если все считают, что цены поднимутся, — значит вряд ли осталось достаточное число инвесторов, способных подтолкнуть их еще выше. Такой подход подтвержден практикой: почти все инвесторы настроены оптимистично в условиях, когда рынок близок к вершине (когда надо бы продавать), а в основании рынка (когда надо бы покупать) в их настроениях преобладает пессимизм.

Индикаторы третьей категории — динамические (momentum) — показывают, что реально происходит с ценами в данный момент. Они дают аналитику более глубокое представление о динамике цен. чем сами цены. В число динамических индикаторов входят все индикаторы цены/объема, применяемые к различным рыночным индексам (например МАСD промышленного индекса ДоуДжонса); соотношение количества акций, достигших новых максимумов, и количества акций, достигших новых минимумов; соотношение между количеством выросших в цене акций и количеством акций, упавших в цене; сопоставление объема по растущим акциям с объемом по падающим акциям, и т.д.

Три вышеназванные группы рыночных индикаторов, позволяют определить:

1. Внешние экономические условия, влияющие на цены бумаг. Это говорит о том, что должно произойти с ценами.

2. Настроение различных групп участников рынка. Это говорит о том, что инвесторы ожидают от цен.

3. Особенности текущей динамики рынка. Это говорит о том, что происходит с ценами на самом деле.

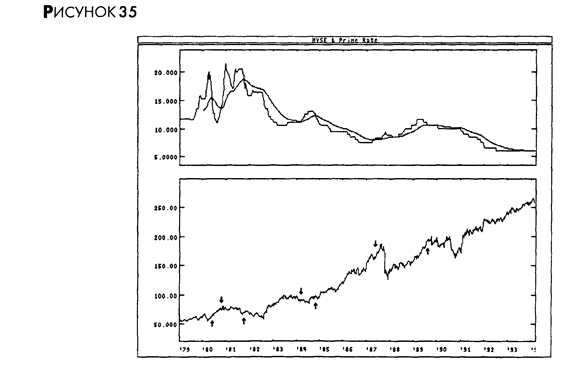

На рисунке 35 представлен график изменения базисной ставки в сочетании с 50недельным скользящим средним. Стрелками «покупка» отмечены моменты, когда график базисной ставки пересекал свое скользящее среднее сверху вниз (процентные ставки падали), а стрелками «продажа» — когда он пересекал скользящее среднее снизу вверх (процентные ставки росли). Данный график демонстрирует тесную связь между курсами акций и процентными ставками.

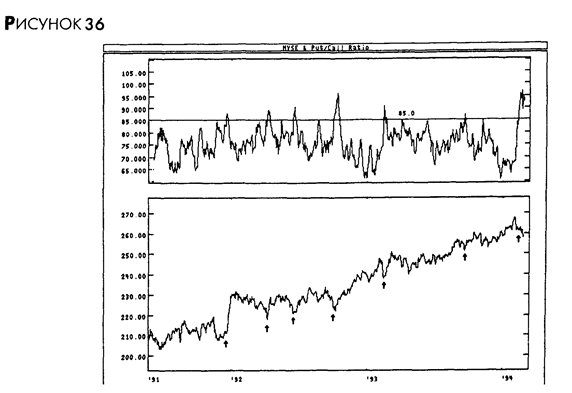

На рисунке 36 показано 10дневное скользящее среднее коэффициента пут/ колл (психологический индикатор). Все моменты, когда скользящее среднее поднималось выше значения 85, отмечены стрелками «покупка». Этот уровень отражает крайнюю степень пессимизма среди инвесторов, ожидающих дальнейшего падения цен. Как видно по графику, всякий раз, когда медвежьи ожидания достигали крайних значений, цены начинали расти.

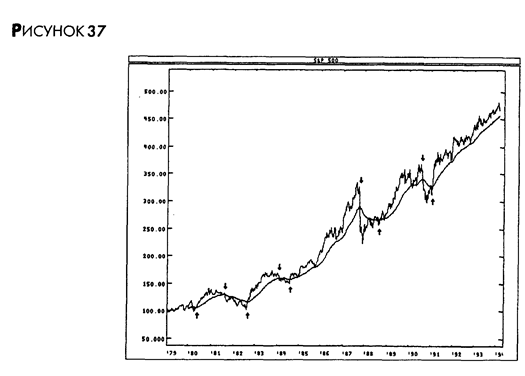

На рисунке 37 представлено 50недельное скользящее среднее (динамический индикатор) индекса S&Р 500. Стрелки «покупка» проставлены в тех местах, где индекс пересекал скользящее среднее снизу вверх; а стрелки «продажа» — там, где он пересекал скользящее среднее сверху вниз. Обратите внимание, как точно данный динамический индикатор уловил все основные движения рынка.

|

|

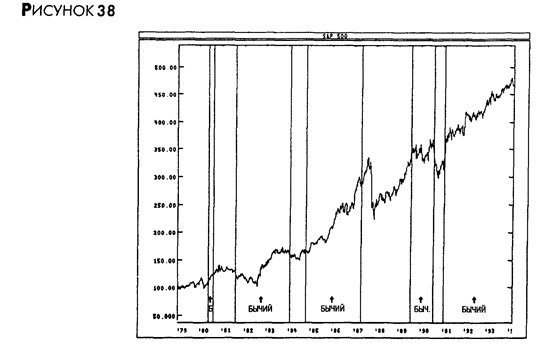

Рисунок 38 представляет собой комбинацию предыдущих графиков денежного и динамического индикаторов. Участки графика помечались как «бычьи», если первичная ставка была ниже 50недельного скользящего среднего (процентные ставки падали), а индекс S&Р 500 — выше 50недельного скользящего среднего.

График на рисунке 38 — яркая иллюстрация несостоятельности образного сравнения с рулеткой, о котором говорилось на странице 28. Не обязательно точно знать, где окажутся цены в будущем: надо лишь попытаться повысить свои шансы на успех.

Так, ни в один из моментов периода, представленного на этом графике, я не смог бы сказать с уверенностью, где окажется рынок через полгода. Но зато я скажу, как можно существенно снизить степень риска и повысить шансы выигрыша.

Для этого необходимо знать, что вероятность подъема рынка акций особенно велика, когда процентные ставки падают, а индекс S&Р 500 превышает свое 50недельное скользящее среднее; и ограничить длинные позиции (т.е. покупку) периодами, когда показания обоих этих индикаторов — бычьи.

Дата добавления: 2015-03-14; просмотров: 636;