Стратегическое бюджетирование

Управление компанией и планирование деятельности только на основании финансовых показателей является недостаточно эффективным. Во-первых, финансовые индикаторы отражают деятельность компании в прошлом, т. е. они являются «медлительными» индикаторами, которые не в состоянии проиллюстрировать реальную работу менеджеров в современном отчетном периоде и обеспечить адекватное руководство к действию. Во-вторых, излишний акцент при достижении и поддержании краткосрочных финансовых результатов приводит к излишнему инвестированию в решение краткосрочных проблем и недостаточному вниманию к долгосрочному созданию ценностей, которые способствуют росту в будущем (другими словами, существует разрыв между стратегической и оперативной деятельностью). В-третьих, развитие негативных тенденций в бизнесе может отразиться на значении финансовых показателей не сразу, а на той стадии, когда уже невозможно поправить ситуацию незначительными изменениями и необходимо решать глобальную проблему выживания компании. Например, компания может максимизировать краткосрочные финансовые результаты, увеличивая цену на продукцию и снижая затраты на обслуживание клиентов. В краткосрочном периоде эти действия увеличивают отчетную доходность, но недостаточная удовлетворенность и лояльность клиента делают компанию сильно уязвимой к давлению конкурентов.

В условиях жесткой рыночной конкуренции огромное значение имеет долгосрочное развитие, основными факторами которого являются грамотное стратегическое управление, эффективность бизнес-процессов, знания и квалификация сотрудников, способность организации удерживать и привлекать новых клиентов, корпоративная культура, поощряющая инновации и организационные улучшения, инвестиции в информационные технологии. Таким образом, модель финансового учета и планирования должна быть расширена за счет нематериальных и интеллектуальных активов компании.

Сбалансированная система индикаторов деятельности ВВС (Ваlanced Sсогесаrd) [6] — позволяет решить все вышеперечисленные задачи стратегического и тактического управления компанией. Основное назначение системы заключается в усилении стратегии бизнеса, ее формализации, проведении и донесении до каждого сотрудника компании, обеспечении мониторинга и обратной связи с целью отслеживания и генерации организационных инициатив внутри структурных подразделений. При этом обратная связь имеет стратегический характер, то есть определяется и отслеживается выполнение долгосрочных планов развития и работа компании в соответствии с установленной стратегией.

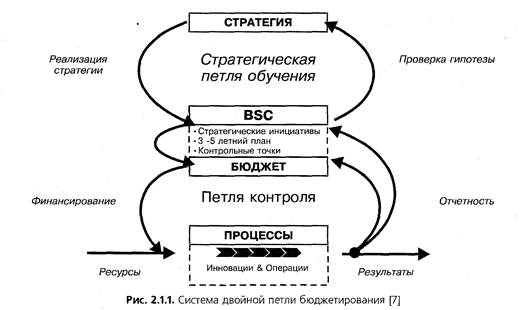

Кроме того, в случае недостижения запланированных результатов работы в течение определенного периода (года, полугодия) пересматривается и уточняется не только оперативное управление компанией, но выбранная стратегия действия. Таким образом, система даст возможность заметить и исправить не только недочеты текущей деятельности, но и стратегические ошибки, которые при позднем обнаружении могут стоить компании очень дорого. На рис. 2.1.1 схематично показано сочетание стратегического планирования и бюджетирования. Существенно отметить, что стратегия здесь формулируется как гипотеза о том, чего собирается достичь предприятие, а бюджет должен помочь топ-менеджменту проверить эту гипотезу.

Система целей и показателей ВВС состоит из следующих 4 направлений.

Финансовое направление включает в себя финансовые критерии качества работы, указывающие, способствуют ли стратегии компании ее совершенствованию. Финансовые показатели служат главным ориентиром для координации всех направлений деятельности и создания единой системы их оценки и управления.

В потребительском направлении ВВС компания обозначает те сегменты рынка и потребительские группы, в которых предстоит вести борьбу с конкурентами. Это направление даст возможность компании выстроить цепь основных оценочных характеристик выбранного сегмента потребительского рынка: определить стандарты удовлетворения потребительского спроса, привлечения новых потребителей, сохранения спроса, повышения уровня приверженности (лояльности) потребителей данной торговой марки, а также оценить рыночную стоимость предложения — основной индикатор состояния потребительского рынка, в том числе и всех вышеперечисленных характеристик.

Направление внутренних процессов разрабатывается для оценки внутренней коммерческой деятельности организации. Менеджеры компании определяют те хозяйственные операции, которые играют важнейшую роль в удовлетворении интересов собственников и клиентов и разрабатывают программы деятельности, исходя из задач-ориентиров и оценочных показателей финансовой и потребительской сферы ВВС.

Направление обучение и рост включает цели и оценочные показатели их достижения в сфере переобучения, повышения квалификации кадров, создания благоприятного климата внутри коллектива, а также оценивает эффективность информационной системы компании, финансовое, потребительское направление и оценка внутренних процессов определяют те показатели, в которых организация должна преуспеть. В направлении обучение и рост определяются те цели и показатели, которые будут способствовать достижению всех иных целей.

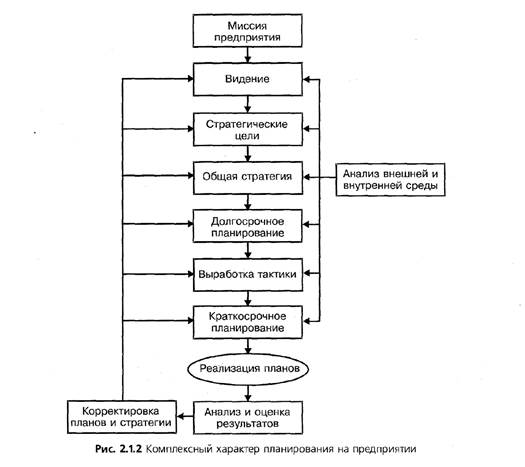

Общая последовательность планирования деятельности предприятия приведена на рис. 2.1.2.

Дадим характеристику каждого элемента этой схемы.

• Миссия представляет собой изложение причины существования компании, основной акцент при формулировке миссии делается не на получение прибыли, а на удовлетворение потребителей путем предоставления качественных товаров и услуг.

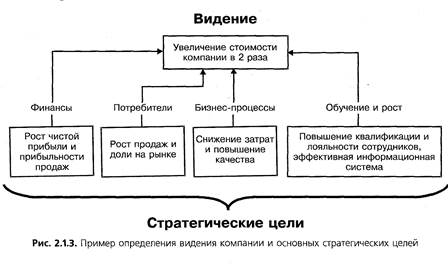

• Видение (генеральная цель) представляет собой желаемое положение, которое компания хочет достигнуть в будущем через 5—10 лет.

• Стратегические цели — конкретизация видения в формате ВВС (цели, достижение которых приведет к достижению генеральной цели).

• Общая стратегия — лаконичное описание того, каким образом компания собирается достигнуть стратегических целей может рассматриваться в двух видах: ориентиры стратегической направленности (расширение, поддержание достигнутого уровня, использование достижений) и стратегическое позиционирование поддержания конкурентных преимуществ (низкие затраты и дифференциация продукции).

• Долгосрочное планирование — общий прогноз деятельности компании на 3—5 лет (по годам), определение показателей в 4 направлениях ВВС, достижение которых должно привести к достижению стратегических целей; планирование инвестирования средств и источников финансирования данных инвестиций.

• Краткосрочное планирование — детальный прогноз всех сфер деятельности компании на ближайший год, квартал, месяц или более короткий промежуток времени, оформляемый в виде системы бюджетов.

• Анализ и оценка результатов — определение отклонения фактических результатов деятельности компании от планируемых.

• Корректировка планов и стратегии — определение необходимости корректировать как текущие, так и долгосрочные планы, и стратегические цели на основании результатов работы компании.

Пример формулировки видения и определения стратегических целей компании представлены на рис. 2.1.3.

Одним из основных условий эффективной системы планирования является взаимосвязь видения и стратегических целей компании с долгосрочным и краткосрочным планированием. Система текущего планирования не должна быть оторвана от долгосрочных планов и стратегии компании — реализация краткосрочных планов должна приводить к достижению стратегических целей и видения компании.

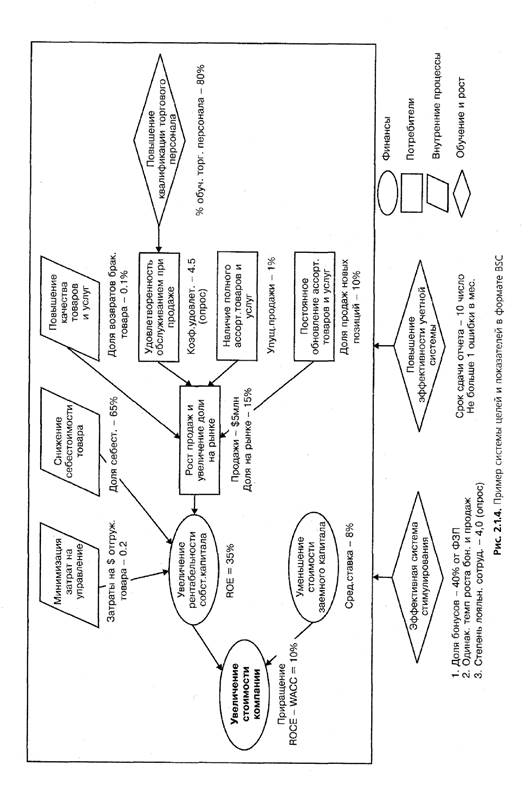

Долгосрочное планирование является связующим звеном между стратегическими целями компании и текущей деятельностью. В рамках долгосрочного планирования разрабатывается взаимосвязанная система целей и показателей в формате ВВС, а также целевые показатели (по годам), достижение которых должно привести к достижению стратегических и генеральной цели (рис. 2.1.4).

Условия, от которых зависит эффективность финансового планирования, вытекают из самих целей этого процесса и требуемого конечного результата. В этом смысле выделяют три основные условия финансового планирования [1]:

1) Прогнозирование. Финансовые планы должны быть составлены при как можно более точном прогнозе определяющих факторов. При этом прогнозирование может основываться на исторической информации, с использованием аппарата математической статистики (математического ожидания, линии тренда и т. д.), результатов моделей прогнозирования (статистических моделей, учитывающих взаимосвязь факторов друг с другом и внешними факторами), экспертных оценок и др.

2) Выбор оптимального финансового плана. Очень важный момент для менеджеров компании. На сегодняшний день не существует модели, решающей за менеджера, какую из возможных альтернатив следует принять. Решение принимается после изучения альтернатив, на основе профессионального опыта и, возможно даже, интуиции руководства.

3) Контроль над воплощением финансового плана в жизнь. Достижение долгосрочных планов невозможно без текущего планирования, подчиненного этим долгосрочным планам.

Сформулированные выше условия имеют достаточно общий вид. В то же время следует осознавать, что финансовый план — это, в конечном итоге, набор финансовых показателей, которые необходимо рассчитывать и прогнозировать с помощью специальных технологий. В качестве конечного результата финансового плана обычно используются прогнозные баланс предприятия, отчет о прибыли и отчет о движении денежных средств. Сформулируем основные технологические принципы финансового планирования [1].

Принцип соответствия состоит в том, что приобретение текущих активов (оборотных средств) следует планировать преимущественно за счет краткосрочных источников. Другими словами, если предприятие планирует закупку партии товаров, прибегать для финансирования этой сделки к эмиссии облигаций не следует. Необходимо воспользоваться краткосрочной банковской ссудой или коммерческим кредитом поставщика. В то же время для проведения модернизации парка оборудования следует привлекать долгосрочные источники финансирования.

Принцип постоянной потребности в рабочем капитале (собственных оборотных средствах) сводится к тому, что в прогнозируемом балансе предприятия сумма оборотных средств предприятия должна превышать сумму его краткосрочных задолженностей, т.е. нельзя планировать «слаболиквидный» баланс предприятия. Данный принцип имеет ярко выраженный прагматичный смысл — определенная часть оборотных средств предприятия должна финансироваться из долгосрочных источников (долгосрочной задолженности и собственного капитала). В этом случае предприятие имеет меньший риск испытать дефицит оборотных средств.

Принцип избытка денежных средств предполагает в процессе планирования «не обнулять денежный счет, а иметь некоторый запас денег для обеспечения надежной платежной дисциплины в тех случаях, когда какой-либо из плательщиков просрочит по сравнению с планом свой платеж. В том случае, когда в реальной практике сумма денег предприятия становится чрезмерно большой (выше некоторого порогового значения), предприятие может прибегнуть к покупке высоколиквидных ценных бумаг.

В финансовом менеджменте предприятий различают два вида финансового планирования или бюджетирования:

• долгосрочное финансовое планирование или капитальное бюджетирование (Сарitа1 Budgeting) и

• краткосрочное финансовое планирование или текущее бюджетирование (Continuous Budgeting).

Долгосрочное финансовое планирование деятельности компании характеризуется следующими особенностями:

• период планирования более одного года (обычно 3—5 лет);

• как правило, планирование связано с вложением средств для повышения эффективности работы предприятия или открытия новой компании;

• агрегированный прогноз, низкая степень подробности, невысокая точность прогнозируемых показателей;

• временной интервал планирования — год, иногда квартал;

• решения долгосрочного финансового планирования нелегко приостановить, поскольку они влияют на деятельность компании на длительное время.

Одной из основных целей долгосрочного планирования является определение необходимости инвестирования средств для достижения поставленных целей и оценка эффективности вложений. Например, для достижения цели «увеличение суммы выручки компании в 2 раза за З года» необходимо инвестировать деньги в создание трех новых магазинов. Для того чтобы принять решение о вложении средств, необходимо определить период окупаемости инвестиций (например, может оказаться, что требуемая сумма инвестиций намного превышает возможное увеличение прибыли за 5 лет, т.е. вкладывать деньги нет смысла и нужно искать другие способы увеличения выручки).

Для детализации и уточнения долгосрочных планов в компании внедряется система краткосрочного планирования, которая должна помочь руководству компании в решении проблем, связанных с текущей деятельностью. Другими словами, основной задачей системы краткосрочного планирования является обеспечение бесперебойного процесса производства и реализации продукции, а также обеспечение финансирования текущей деятельности компании и эффективное использование денежных средств.

Краткосрочное финансовое планирование (текущее бюджетирование) имеет следующие основные особенности:

• период планирования — до одного года;

• высокая степень подробности, более высокая точность прогнозируемых показателей, чем в долгосрочном планировании;

• временной интервал планирования — месяц, иногда декада, неделя или день;

• решения краткосрочного плана легче приостановить, поскольку они в основном носят тактический характер.

Обычно в качестве базового периода в годовом бюджетирование выбирается год, который начинается 2 января и заканчивается 31 декабря. В некоторых случаях бюджет составляется не на календарный или финансовый год, а на 12 месяцев. В этом случае, обычно, в конце каждого квартала происходит составление всех бюджетных таблиц на 12 месяцев вперед. При этом работает гибкая система корректировки бюджетных показателей уже спланированных периодов.

Основной проблемой большинства отечественных предприятий является отсутствие связи между долгосрочным и краткосрочным планированием. При планировании деятельности на ближайший год не учитываются долгосрочные цели компании, прогноз осуществляется зачастую только на основании статистики прошлых периодов и эмоций сотрудников, ни на чем не основанных.

Для достижения видения и поставленных стратегических целей необходимо, чтобы существовала четкая связь между долгосрочными планами и прогнозом деятельности на ближайший год или месяц. Например, одной из целей компания является увеличение продаж до $5 000 000 в год за три года, при этом на 1-й год планируется увеличение продаж до $3 000 000, на второй год — до $4 000 000, на 3-й год — $5 000 000. При разработке плана деятельности компании на 1-й год сумма продаж $3 000 000 в год берется как целевая и детализируется до планируемых продаж в каждом месяце. При этом необходимо определить, возможен ли такой рост продаж при существующем состоянии на рынке (или рост продаж может быть намного больше) и, в случае необходимости, откорректировать долгосрочный целевой показатель.

В рамках краткосрочного планирования на основании системы долгосрочных целей необходимо разработать целевые показатели в формате ВВС на планируемый период с разделением некоторых показателей по интервалам прогноза (по месяцам, неделям, пр.), при этом некоторые цели необходимо детализировать.

Краткосрочное финансовое планирование можно осуществлять с помощью разнообразных подходов. Существуют методы укрупненного годового финансового планирования, назначение которых состоит в том, чтобы оценить объемы дополнительного финансирования. Устанавливаются некоторые укрупненные статьи поступлений и расходов денег, и происходит прогноз этих статей на каком-то временном базисе: в целом за год или в разбивке по кварталам. Данный подход изложен в разделе 2.2. Он может быть рекомендован для практического применения на начальном этапе внедрения системы бюджетирования или тогда, когда топ-менеджмент ориентирован на менее требовательное прогнозирование финансовых результатов в целом за год, а все внимание сосредотачивает на месячном планировании. Годовой бюджет в этом случае делается как бы «ради любопытства», а месячный бюджет является инструментом управления фирмой.

Более продвинутая система комплексного текущего бюджетирования предполагает органическое сочетание технологий разработки годового и месячного бюджетов в их единстве и взаимосвязи. Эти технологии последовательно излагаются в разделах 2.3 (годовое бюджетирование) и 2.4 (месячное бюджетирование).

Содержание системы текущего бюджетирования

Одной из основных задач текущего финансового планирования является эффективное обеспечение финансирования деятельности компании и эффективное использование временно свободных денежных средств.

Для обеспечения непрерывного развития предприятию требуются финансовые ресурсы, то есть деньги, вложенные в здания, машины и оборудование, в покупку и хранение запасов, счета дебиторов и другие активы. Как правило, все эти активы не приобретаются сразу, а создаются постепенно в течение некоторого периода времени. Назовем общие расходы компании, необходимые для финансирования дополнительных активов, потребностью компании в финансовых ресурсах или, для простоты, в капитале.

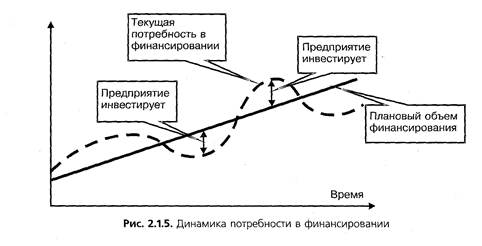

В большинстве компаний накопившаяся потребность в капитале растет не равномерно, а скорее волнообразно. Потребность в капитале имеет отчетливо выраженную положительную зависимость от роста объемов операций компании. Однако возможны и определенные сезонные колебания. Наконец, будут возникать и непредсказуемые заранее ежемесячные или еженедельные колебания.

Накопившаяся потребность в капитале может быть удовлетворена за счет краткосрочных и долгосрочных источников финансирования. Когда долгосрочное финансирование не покрывает всех потребностей в капитале, компании необходимо прибегать к краткосрочному финансированию. Когда долгосрочные финансовые ресурсы выше, чем ее накопившаяся потребность в капитале, у компании возникает избыток денежных средств, который она может использовать для краткосрочного инвестирования. Таким образом, сумма долгосрочного финансирования при текущей потребности в капитале определяет, является ли компания в коротком периоде заемщиком или кредитором, т. е. кредитуется или инвестирует (см. рис. 2.1.5).

Лаконичный вывод таков: Основная задача и содержание текущего бюджетирования состоит в том, чтобы заранее спланировать (предсказать) поведение функции текущей потребности в финансировании и адекватным образом отреагировать: вовремя и по дешевле найти недостающие финансовые ресурсы (т. е. получить кредит) или наиболее эффективно использовать временно свободные финансовые средства (выгодно их инвестировать).

Последовательность построения системы текущего бюджетирования в общем случае может быть представлена следующим образом:

1) разрабатывается система годовых бюджетов компании, определяются планируемые результаты работы и целевые значения показателей системы ВВС на будущий год;

2) проводится анализ рисков отрицательного развития событий и разрабатывается комплекс мероприятий по снижению риска;

3) разрабатывается система месячных бюджетов компании для детализации и уточнения годового плана;

4) разрабатывается система контроля выполнения годовых и месячных бюджетов и управления по отклонениям, определяется механизм корректировки планируемых данных;

5) разрабатывается система мотивации сотрудников, сфокусированная на выполнение бюджетов и достижение целевых показателей ВВС.

Рассмотрим технологию разработки и внедрения бюджетирования на предприятии более подробно.

Прежде всего, приступая к построению системы бюджетов, руководству компании необходимо поставить конкретные задачи, которые должна решить новая система. От этого будет зависеть формат системы, метод планирования и детализация прогнозов. Это может быть общий перечень задач, сформулированных в п. 2.1.1. Истина в том, что требовать от системы бюджетирования всего и сразу — неразумно. Как говорил поэт, «служение муз не терпит суеты». Руководство компании должно сформулировать изначальный перечень требований к системе бюджетирования, даже если они не будет полным. Например, к числу основных задач бюджетирования можно отнести следующее:

• управление денежными средствами компании;

• обоснование затрат предприятия;

• обеспечение положительного денежного счета;

•обеспечения координации, кооперации и коммуникации подразделений предприятия;

• мотивация сотрудников.

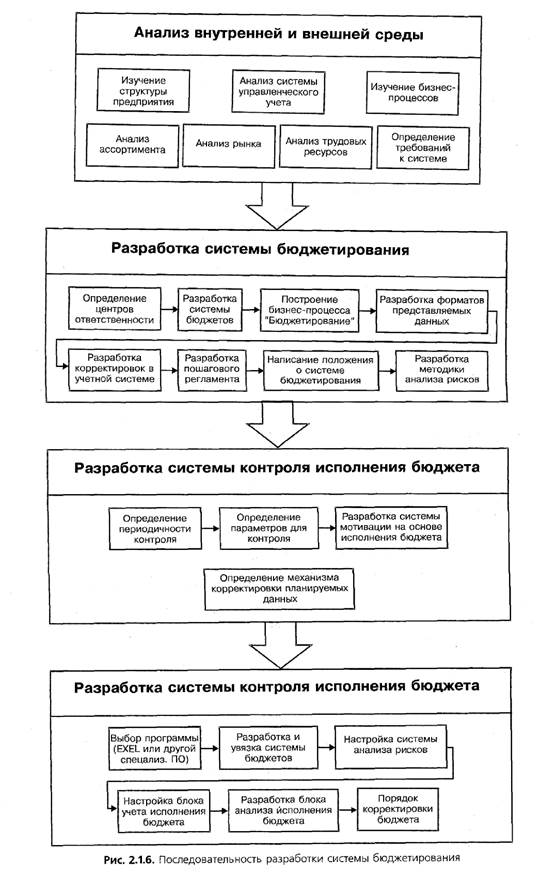

Внедрение бюджетирования на предприятии сталкивается с двумя группами проблем: методические проблемы и организационные. Приватизированные предприятия получили в наследство огромный опыт составления документов, не нужных предприятию в рыночной экономике. Поэтому принципиально важным является решение высшего менеджмента о внедрении бюджетирования в новом реальном масштабе ценностей. И с этого момента по существу начинается серьезная работа, основные этапы которой состоят в следующем (рис. 2.1.6).

На первом этапе, для того чтобы определить исходные составляющие, необходимые для разработки системы, проводится детальный анализ предприятия и внешней среды, в которой оно работает. Рассмотрим блоки данного этапа работ (рис. 2.1.6) более подробно.

1. Изучение структуры компании включает в себя определение всех основных и вспомогательных подразделений компаний, анализ выполняемых ими функций и взаимоотношений внутри предприятия и с внешней средой.

2. Анализ системы управленческого учета — описание методов управленческого учета, используемых в компании, возможностей учетной системы, системы анализа результатов деятельности. Анализ системы планирования деятельности на предприятии на настоящий момент.

3. Изучение бизнес-процессов — формализация всех основных и вспомогательных бизнес-процессов в компании, определение подразделений, задействованных на каждом этапе и используемых ресурсов. Данный этап включает в себя описание технологии производства продукции, анализ процессов логистики, взаимоотношений с поставщиками, условия работы с покупателями. На данном этапе также определяется возможность оптимизации бизнес-процессов в процессе внедрения системы бюджетирования.

4. Анализ ассортимента — определение существующего в планируемого ассортимента продукции, описание и группировка товарных позиций. На данном этапе также проводится анализ системы реализации (существующей и планируемые изменения в будущем).

5. Анализ рынка — определение возможностей изменений во взаимоотношениях предприятия с внешней средой, которые могут повлиять на процесс бюджетирования (глобальные изменения, например, появление у компании нового вида деятельности, добавление к ассортименту новых групп продуктов-услуг, изменения в системе работы с поставщиками). Данный этап включает в себя описание бизнеса и отрасли, в которой работает компания, определение тенденций развития компании в отрасли, анализ конкурентов, критические факторы успеха компании, потенциальные проблемы и риски (SVОТ — анализ).

6. Анализ команды специалистов — определение возможностей использования персонала компании в разработке системы бюджетирования, поиск новых сотрудников. В случае, если при разработке системы будет привлекаться консалтинговая компания, на данном этапе проводится анализ рынка консалтинговых услуг и выбор оптимального варианта.

7. Определение требований к системе собственник компании и управленческая команда должны определить принципиальные требования к будущей системе, т. е. степень подробности планируемых данных (например, планировать по компании в целом или по подразделениям, прогнозировать продажу товара по каждой позиции или сгруппировать ассортимент и планировать по группам). Более подробно данный вопрос будет рассмотрен в темах, описывающих механизм составления годового и месячного бюджета

Этап разработки системы бюджетирования является наиболее комплексным и трудоемким. Перед тем как приступить к построению системы, необходимо определить, каким образом компания будет планировать свою деятельность. Существуют два способа составления бюджетов:

1) целевое планирование (или планирование «сверху вниз»);

2) планирование «снизу вверх».

В первом случае при составлении бюджета руководитель компании определяет желаемую сумму прибыли или нескольких ключевых параметров деятельности (объем продаж, показатели относительной валовой и чистой прибыли), а персонал компании, вовлеченный в процесс планирования, должен спрогнозировать деятельность предприятия таким образом, чтобы выйти на целевые показатели. Например, если президент компании определил целевое значение чистой прибыли, необходимо спланировать продажи, производство и затраты компании, чтобы выйти на определенную сумму прибыли. При составлении бюджета по данному методу планирование идет сверху вниз, т.е. от показателей по компании в целом к показателям подразделений, служб и отделов.

Во втором случае ответственные за составление отдельных бюджетов сотрудники планируют исходные данные самостоятельно на основании анализа статистики, рынка и своих ожиданий. После расчета результирующих бюджетов руководство анализирует планируемые результаты и, в случае необходимости, вносит свои коррективы. При составлении бюджета по данному методу планирование идет снизу вверх, т.е. от бюджетов отделов к бюджетам подразделений и компании в целом.

Представляется более рациональным совмещать оба подхода. Исполнительные директора компании устанавливают основные результирующие показатели, которые, по их мнению, могут быть достигнуты в бюджетном периоде, а сотрудники, ответственные за планирование отдельных блоков исходных данных, составляют бюджеты на основании целевых показателей, но с учетом своих ожиданий. При этом не требуется жесткое соответствие результирующих бюджетов целевым показателям, установленным руководством. Руководители верхнего звена управления готовы изменить свои установки, если менеджеры по планированию представят убедительную аргументацию своих ожиданий.

Менеджмент компании должен определить период планирования и временной интервал для составления бюджетов. Наиболее распространена следующая схема краткосрочного планирования: годовой бюджет с разбивкой по месяцам (реже - по кварталам) и месячный бюджет одной цифрой или с разбивкой по неделям (декадам). Некоторые компании используют следующую схему: годовой бюджет с разбивкой по кварталам и квартальный бюджет с разбивкой по месяцам.

Временной интервал, который компания выбирает для бюджетирования, зависит от требований руководства к бюджетной системе и специфики работы компании. Если продукция, которую производит компания, имеет ярко выраженную сезонность, а также, если руководство требует достаточно высокой точности планирования, необходимо составлять годовой бюджет с разбивкой по месяцам. Либо, если требуется ориентировочный прогноз, можно разработать годовой бюджет с разбивкой по кварталам. Более детально технологи разработки годового бюджета будет рассмотрена в разделе 2.3.

В практической деятельности предприятия нельзя ограничиться только годовым бюджетом. Разработка месячного бюджета необходима, поскольку годовое бюджетирование не может решить всех задач, которые компании обычно ставят перед системой текущего планирования. Задачи, связанные с эффективным управлением складами, а также с управлением денежными средствами, требуют точного и детального прогноза на ближайший месяц. Годовой бюджет не может обеспечить требуемую точность прогноза (поскольку невозможно точно спланировать что-либо на год вперед), кроме того, излишняя детализация в годовом бюджете приводит к громоздкости и неуправляемости системы. Месячный бюджет призван детализировать и подкорректировать годовой план компании на ближайший месяц. Более детально особенности составления месячного бюджета излагаются в разделе 2.4.

Основные блоки, на которые можно условно разделить процесс разработки системы бюджетирования, приведены на рис. 2.1.6.

Дата добавления: 2015-03-14; просмотров: 1978;