STOP LOSS - 1.2320.

Итак, наш торговый план на покупку составлен. Проверим его на соответствие эмпирическому правилу риск-менеджмента, согласно которому планируемая прибыль P и планируемый убыток L должны находится в соотношении не менее 3/1:

P = 13000 - 12400 = 600pp,

L = 12400 - 12320 = 80pp,

P/L = 600/80 = 7.5 > 3.

Если в результате проверки оказалось, что соотношение P/L не удовлетворяет формальным правилам риск-менеджмента, целесообразно либо пересмотреть торговый план с оценкой ценового диапазона, либо отказаться от сделки.

Аналогичный торговый план составляем для продаж, только продавать мы будем от уровня сопротивления, прибыль фиксировать на уровне поддержки, а уровень стоп-лосс выставим выше уровня сопротивления за пределами ценового диапазона:

OPEN SELL LIMIT 1 LOT - 1.3000,

TAKE PROFIT - 1.2400,

STOP LOSS - 1.3080,

P/L = 600/80 = 7.5 > 3.

Теперь немного обсудим наши результаты:

1. Предположим, что мы не захотели ждать пока цена достигнет уровня поддержки или сопротивления и совершили сделку внутри диапазона, ограниченного уровнями поддержки и сопротивления. Когда мы сможем убедиться в ошибочности принятого решения? Очевидно, что только тогда, когда цена покинет прежний ценовой диапазон и выйдет за его пределы. И чем дальше от уровней поддержки/сопротивления точка открытия позиции, тем больше необходимое движение рынка, которое прояснит для нас ошибочность сделки. Покупая и продавая на уровнях, мы минимизируем цену, которую мы платим, чтобы убедиться в ошибочности своей позиции.

2. На реальном рынке уровни редко бывают в виде четко определенных ценовых значений. Чаще это несколько близлежащих минимумов и/или максимумов рынка, полученных на основе исторических данных и определяющих собой уровни поддержки и сопротивления в каком-то диапазоне цен. Следовательно, встает вопрос выбора из множества уровней того, на основании которого мы будем составлять наш торговый план. Здесь трудно дать некоторые конкретные рекомендации на все случаи жизни, как мы уже говорили выше – графический анализ - это своего рода искусство.

Однако некоторые практические соображения помогут решить задачу выбора, а именно:

- из множества уровней целесообразно выбирать те, которые сохраняются на графиках цен с ростом интервала построения графика. Т.е. если один из семейства уровней обозначен и на часовом, и на 4-х часовом и на дневном графиках, а второй только на часовом, то следует ориентироваться на первый;

- уровни, многократно тестированные (безразлично, в качестве поддержки или сопротивления), также могут быть более важными;

- следует обратить внимание также на уровни, совпадающие с важными линиями поддержки и сопротивления для трендов более высокого уровня, с поддержками задаваемыми некоторыми общепринятыми индикаторами, например, некоторыми скользящими средними на дневных и недельных графиках.

3. Размер или расстояние уровней стоп-лосс. Общих обоснованных критериев выбора уровней стоп-лосс пожалуй не существует. В иллюстративном примере расстояние стоп-лосс от точки открытия позиции было принято в размере 80pp, что в общем то ничем не мотивировано. Главный критерий расстояния стоп-лосс - критерий истинности (неслучайности) прорыва (пробоя) того или иного уровня. Для оценки уровней стоп-лосс конкретного финансового инструмента необходимо руководствоваться волатильностью рынка и шириной коридора (полосы) рыночного шума относительно торгуемых движений, а также шириной зон диффузных уровней поддержки/сопротивления.

4. И последнее. В реальной торговой практике торговый план иногда составляют по принципу покупка и продаже не на уровнях, а от уровней. Т.е. исходный план выглядит также, как и в вышеприведенном случае. Но если трейдер пользуется помимо графического анализа другими инструментами технического анализа, которые дали достаточно убедительные свидетельства, что цены приблизившись к уровню не достигнут его, то сделка может быть совершена и по отличающимся от уровней ценам. Однако это эквивалентно появлению новых уровней поддержки и/или сопротивления и требует соответствующей корректировки уровней стоп-лосс и проверки соотношений по риск-менеджменту.

На рис.2 представлен пример графика цен дневного масштаба для валютной пары EUR/USD. Выраженного направленного движения рынка нет, ближайший диапазон цен ограничен уровнем поддержки 1.2098 и уровнем сопротивления 1.2254.

Рис.2. Торговый план RANGE на примере валютной пары EUR/USD.

Не вдаваясь в обоснование выбора изображенной на графике пары уровней, поддержка/сопротивление составим для них торговый план RANGE:

OPEN BUY LIMIT 1 LOT - 1.2098,

TAKE PROFIT - 1.2254,

STOP LOSS - 1.2058,

P/L = 156/40 = 3.9 > 3.

OPEN SELL LIMIT 1 LOT - 1.2254,

TAKE PROFIT - 1.2098,

STOP LOSS - 1.2294,

P/L = 156/40 = 3.9 > 3.

Отметим, что исходя из представленного графика цен можно выбрать и другие пары уровней, задающие диапазон изменения цен. Зона ближайших уровней сопротивления по графику дневного масштаба размыта и простирается от 1.2254 до 1.2351. Поэтому, в качестве наиболее приемлемой пары, более целесообразно было бы выбрать минимум августа 1.2124 и максимум августа 1.2484 (или максимум сентября), проявившиеся и на недельном графике. В рассмотренном примере мы, не упирая на важность уровней, выбрали ближайшие к текущему ценовому диапазону.

В общем случае, нужно стремиться выбирать пары уровней, обращая внимание на важность уровня и расстояние его от текущего состояния рынка по времени и цене.

И еще одно замечание. Выставление лимитных ордеров дает возможность уверенно открыть позицию при достижении ценой уровня. Ведь если уровень важный и на нем сосредоточены интересы большого количества участников рынка, то волатильность в его окрестности и, соответственно, скорость движения цен резко возрастают. В результате, например, если на уровне сосредоточены ордера на продажу, цена кратковременно касается уровня и отскакивает вниз, формируя конфигурацию т.н. "бычьей ловушки". Открыть позицию "вручную" в этих условиях на FOREX с его динамикой не всегда бывает возможно. Как правило, если уровни выбраны правильно, рынок почти сразу уходит в направлении, переводящем открытую позицию в разряд прибыльных или, по крайней мере, безубыточных.

5.3: Торговый план "REVERSE"

Торговый план REVERSE является логическим продолжением торгового плана RANGE.

Рассмотрим ситуацию, представленную на рисунке 1.

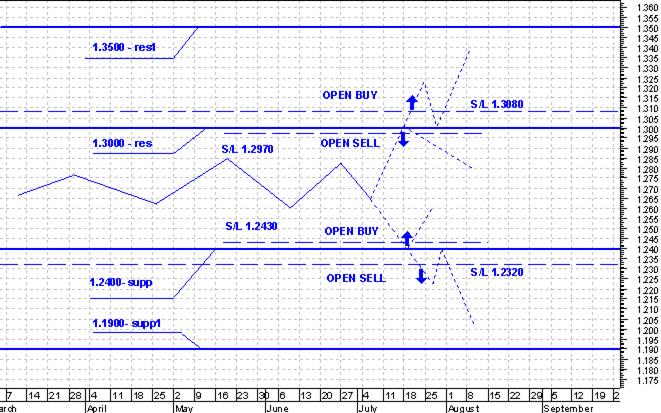

Рис.1. Торговый план REVERSE.

Итак, цена у нас находится в диапазоне между уровнями поддержки и сопротивления и у нас имеется составленный торговый план RANGE, предусматривающий наши действия при движении рынка внутри торгового диапазона:

OPEN BUY LIMIT 1 LOT - 1.2400.

TAKE PROFIT - 1.3000.

STOP LOSS - 1.2320.

P/L = 600/80 = 7.5 > 3.

OPEN SELL LIMIT 1 LOT - 1.3000,

TAKE PROFIT - 1.2400,

STOP LOSS - 1.3080,

P/L = 600/80 = 7.5 > 3.

Мы открываем позиции на краях диапазона внутрь и фиксируем прибыль на противоположной стороне диапазона.

Если цена выходит за пределы диапазона мы ограничиваем наши потери с помощью ордеров стоп-лосс.

Но что означает то, что цена в рамках бокового тренда вышла за пределы некоторого торгового диапазона? Преодоление важного уровня поддержки/сопротивления вследствие перемены ролей превращает его в свою противоположность. Если цена прорывает уровень сопротивления, то он превращается в уровень поддержки и диапазон движения рынка задается теперь новой парой уровней поддержка-сопротивление. Аналогично, при прорыве уровня поддержки он превращается в новый уровень сопротивления.

Таким образом то, что цена вышла за пределы первоначального торгового диапазона и мы зафиксировали убыток означает также, что цена вышла в новый торговый диапазон, ограниченный новыми уровнями поддержки и сопротивления.

В соответствии с этим мы составляем торговый план REVERSE, предусматривающий наши действия на случай выхода цен из прежнего торгового диапазона.

Вернемся немного назад. В рамках торгового плана RANGE при достижении ценой уровня сопротивления мы открывали позицию на продажу. Если уровень сопротивления преодолевается, цена продолжает двигаться дальше вверх, а открытая позиция приносит нам убытки, величина которых ограничена уровнем стоп-лосс. Достижение ценой уровня стоп-лосс фиксирует величину убытка и одновременно свидетельствует нам, что выход цены за пределы прежнего диапазона был не случаен, а уровень сопротивления превратился в свою противоположность - стал новым уровнем поддержки.

Цель движения цены - новый уровень сопротивления, полученный нами в результате анализа графика цен. В рамках плана REVERSE при срабатывании стоп-лосс, когда у нас закрывается предущая позиция, мы одновременно открываем позицию в противоположном направлении:

OPEN BUY STOP 1 LOT - 1.3080.

Где будет фиксироваться прибыль? На следующем уровне сопротивления, полученном из анализа графика цен:

Дата добавления: 2017-08-01; просмотров: 575;