ПОДТВЕРЖДЕНИЕ И РАСХОЖДЕНИЕ

Забегая немного вперед, поговорим о принципе подтверждения - одном из важнейших понятий, которое буквально пронизывает все сферы технического анализа.

С подтверждением неразрывно связано другое понятие - расхождение, противоположное по смыслу, но не менее значимое.

Понятие подтверждения находит применение практически во всех аспектах технического анализа. Подтверждение означает сравнение всех технических сигналов и индикаторов с целью убедиться, что большинство из них одинаково указывают направление движения рынка, то есть подтверждают друг друга. Необходимо изучить по тем же критериям все сходные рынки, поскольку группы сходных рынков имеют тенденцию двигаться в одинаковом направлении. Посмотрите, каково положение на других рынках той же группы.

При анализе одного рынка показатели родственного рынка часто являются необходимым вспомогательным материалом. Можно пойти еще дальше и свериться с показателями обобщенных фондовых индексов, рынков нефти, драгоценных металлов. Для полноты картины необходимо выяснять, какова общая обстановка на товарных рынках: бычья или медвежья.

Для дальнейшего подтверждения правильности своих выводов обратитесь к моделям на недельных и месячных графиках долгосрочного развития. Проверьте, совпадают ли они. Проанализируйте все имеющиеся технические индикаторы, средние скользящие, осцилляторы, линии тренда, объем и открытый интерес и также проверьте, подтверждают ли они друг друга.

Принцип подтверждения означает, что чем большим количеством технических показателей, подтверждающих его выводы относительно состояния и перспектив рынка, располагает трейдер, тем увереннее он принимает решение, и тем надежнее результаты его анализа.

Как мы уже говорили, расхождение - понятие, противоположное подтверждению. Оно подразумевает несоответствие различных данных и технических индикаторов. Несмотря на то что мы употребляем данное понятие в отрицательном смысле, расхождение является ценным компонентом анализа рынка, заблаговременно сигнализируя о приближающемся переломе тенденции. Более того, при использовании технических индикаторов рынка расхождения само по себе является сильным торговым сигналом для открытия позиций.

Модели разворота

Модели разворота (перелома) обычно означают, что период застоя цен - боковой тренд, отображенный на графике цен, является не просто паузой в развитии господствующей тенденции, а по завершении модели произойдет изменение направления динамики рынка - разворот (перелом) основной тенденции.

Общие положения к анализу моделей.

1. Предпосылкой для возникновения любой модели разворота является существование предшествующей тенденции.

2. Первым сигналом грядущего перелома в существующей тенденции часто может быть прорыв важной линии тренда.

3. Чем крупнее модель, тем значительнее последующее движение рынка.

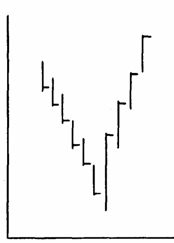

1. Модель разворота "Голова-плечи".

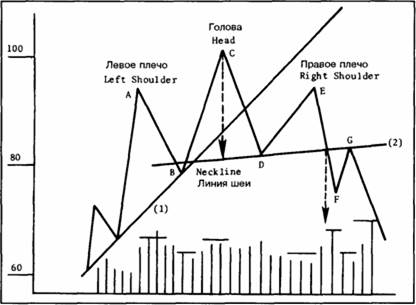

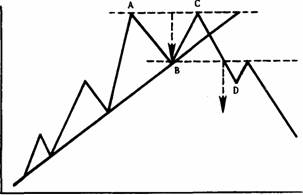

Пример модели "Голова-плечи" для вершины рынка (рис.1.).

Рис.1. Модель "Голова-плечи" для восходящего рынка.

Левое и правое плечо находятся примерно на одной высоте. Голова - выше, чем каждое из плеч. Модель считается завершенной, когда цена закрытия фиксируется ниже линии шеи. Минимальный ценовой ориентир равен вертикальному расстоянию от головы до линии шеи, отложенному вниз от точки прорыва линии шеи. При последующем подъеме возможен возврат до уровня линии шеи, но ценам не удается пересечь ее.

Итак, для модели "Голова-плечи" характерно:

1. Наличие предшествующей тенденции к повышению.

2. Вслед за левым плечом, которое сопровождается большим объемом сделок, идет промежуточный спад.

3. Далее образуется новый максимум, но при меньшем объеме.

4. Далее идет спад, опускающийся нижет уровня предыдущего пика, почти до уровня предыдущего промежуточного спада.

5. Третий подъем цен, сопровождаемый заметно снизившейся активностью, оказывается не в состоянии достичь уровня головы.

6. Далее идет прорыв линии шеи ценой закрытия.

7. Цены возвращаются к уровню шеи, прежде чем возобновить падение к новым минимумам.

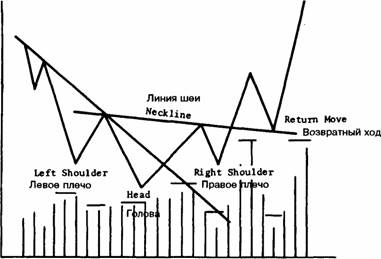

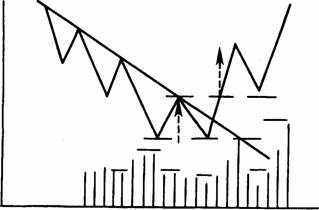

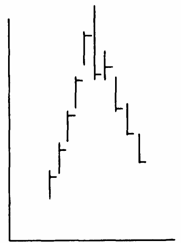

Для дна рынка модель выглядит аналогично и называется "Перевернутые "Голова-плечи" (рис.2.).

Рис.2. Модель "Голова-плечи" для нисходящего рынка.

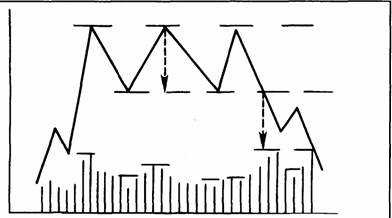

Модель "Тройная вершина" (основание).

Модель "Тройная вершина" представлена на рисунке 3.

Рис.3. Модель "Тройная вершина".

Очень напоминает модель "голова-плечи", только все три пика имеют примерно одинаковую высоту.

Модель считается завершенной, когда цены преодолевают уровень обоих спадов с возрастанием объема. Для получения ценовых ориентиров измеряют высоту модели, потом полученное значение откладывают от точки прорыва вниз.

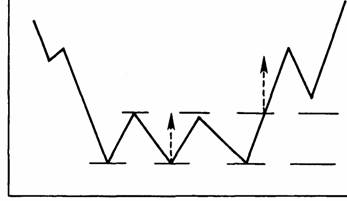

Модель "Тройное основание" (рис.4.).

Рис.4. Модель "Тройное основание".

Модель "Двойная вершина" (основание).

Рис.5. Модель "Двойная вершина".

У этой модели есть два пика, оба они находятся на одном уровне. Модель считается завершенной только после того, как цены закрытия преодолеют уровень спада, находящегося между двумя пиками. Как правило второй пик сопровождается меньшим объемом торговли, а в до уровня нижней линии. Ценовой ориентир - высота модели.

Модель "Двойное основание" представлена на рисунке 6.

Рис.4. Модель "Двойное основание".

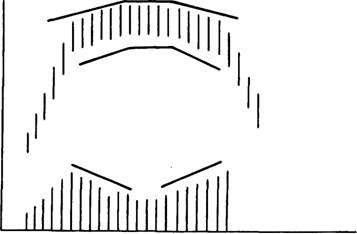

"Блюдца" или закругленные вершины и основания.

Эта модель перелома встречается реже, чем те, о которых мы уже говорили. Ее называют по-разному: блюдце, закругленная вершина, закругленное основание, чашка. Когда идет речь о вершине рынка, то пользуются термином перевернутое.

Модель характеризуется плавным переходом от повышения к понижению и наоборот. Объемы торговли, изображенные внизу графика, также напоминают блюдце.

Иногда на выходе модели формируется платформа - чашка с ручкой.

Рис.7. Пример "блюдца" на вершине рынка. Модель характеризуется плавным переходом от повышения к понижению. Обратите внимание, что объем торговли внизу графика образует свое собственное "блюдце". Данную модель вершины часто называют "перевернутым блюдцем".

Рис.8. Пример "блюдца" в основании рынка

В обоих случаях значение объема уменьшается, когда рынок совершает плавный переход, а потом объем столь же плавно начинает возрастать по мере того, как новая тенденция начинает набирать силу.

Иногда может случиться так, что прямо в середине модели основания вдруг происходит резкий скачок цен, сопровождаемый столь же внезапным увеличением объема торговли, после чего все опять замирает и модель возобновляет свою плавную динамику. Иногда в самом конце может возникнуть "платформа", а следом за ней продолжает свое движение новая восходящая тенденция. Обратите внимание на изменения объема в процессе формирования этой модели, также напоминающие "блюдце". Резкий всплеск приходится точно на середину основания, постепенное возрастание активности совпадает с началом роста цен, потом, в период формирования "платформы", значение объема уменьшается, а в момент прорыва вверх оно вновь возрастает.

Трудно четко указать тот момент, когда модель "блюдце" окончательно сформировалась. Если имел место всплеск цен в середине основания (точка А), то прорыв уровня этого всплеска будет сигналом начала тенденции на повышение. Сигналом завершения данной модели перелома может считаться также прорыв верхней границы "платформы".

V - образные модели: V-шип.

Последняя модель перелома, о которой мы поговорим, характеризуется тем, что ее труднее всего распознать в период ее образования, но встречается она довольно часто.

Рис.9. Пример V-образной модели вершины.

Рис.10. Пример V-образной модели для основания рынка.

Шип распознать трудно, потому что он не является моделью в полном смысле этого слова. Модели, о которых мы говорили выше, отражают постепенные изменения в динамике тенденции. Здесь же ни о каком постепенном изменении и речи нет. Перелом в тенденции происходит резко, зачастую без всякого предупредительного сигнала. Модели такого типа, как правило, возникают после стремительного движения рынка, когда рынок "чрезмерно" уходит вверх (или вниз). Тенденция к повышению мгновенно сменяется тенденцией к понижению и происходит без предупредительного сигнала и переходного периода. Это одна из самых сложных моделей для распознавания и использования в процессе торговли. Некоторые сравнивают работу с этой моделью с "прогулкой на тигре". Поймать тигра и залезть ему на спину - полдела. Труднее будет слезть с него целым.

Модели продолжения

Модели продолжения обычно означают, что период застоя цен, отраженный на графике, является не более чем паузой в развитии господствующей тенденции и что направление тенденции останется прежним после их завершения.

Именно этим они отличаются от моделей, отражающих разворот (перелом) основной тенденции.

Другим критерием различий между моделями разворота и продолжения тенденции является продолжительность их формирования. На построение тенденций разворота обычно уходит больше времени. Модели продолжения менее продолжительны.

Треугольники.

Треугольники принято классифицировать как симметричный, восходящий и нисходящий, а также расширяющийся треугольник и формация "Алмаз" или "Бриллиант".

Восходящий треугольник считается бычьей моделью, а нисходящий треугольник - медвежьей. Оба треугольника - восходящий и нисходящий - значительно отличаются от симметричного. Независимо от того, на каком этапе тенденции они формируются, эти модели весьма четко прогнозируют рыночную ситуацию.

В отличие от них, симметричный треугольник - нейтральная модель. Это не означает, однако, что с помощью симметричного треугольника нельзя прогнозировать развитие рыночной динамики. Наоборот, так как он принадлежит к моделям продолжения тенденции, аналитик может определить направление предыдущей тенденции, а затем сделать вполне логичный вывод, что та продолжится.

Утверждают, что из-за отсутствия у симметричного треугольника однозначной принадлежности к бычьим или медвежьим моделям, он лишен прогностической ценности. Это утверждение не совсем верно, так как этот вид треугольника обычно указывает на возобновление тенденции после паузы. Таким образом, очевидно, что симметричный треугольник все-таки способен выдавать надежный прогноз.

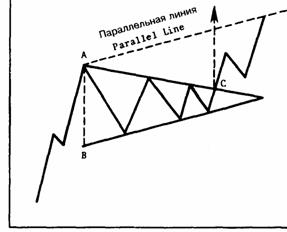

Симметричный треугольник.

Как правило, модель продолжения тенденции. Она знаменует паузу в уже существующей тенденции, после которой тенденция возобновляется. Хотя в общем случае симметричный треугольник может быть как фигурой продолжения, так и фигурой разворота. Направление движения рынка обычно определяется направлением прорыва цен за пределы фигуры.

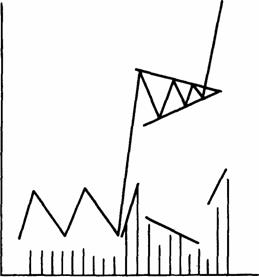

Рис.1. Пример симметричного треугольника на восходящем рынке. Модель считается завершенной, когда цена закрытия фиксируется за пределами любой из двух линий - поддержки или сопротивления, образующих фигуру треугольника. Вертикальная линия слева - основание модели, а точка справа, где сходятся линии - вершина.

Минимальным требованием для каждого треугольника является наличие четырех опорных точек. Для проведения линии тренда, как мы помним, всегда необходимо две точки. Таким образом, чтобы начертить две сходящиеся линии, каждая из них должна пройти, по крайней мере, через две точки.

Существует два способа измерения симметричного треугольника. Один состоит в измерении высоты основания (А-В) и проекции этого расстояния вертикально от точки прорыва С или от вершины. Другой способ заключается в проекции вверх линии, параллельной нижней линии модели от вершины основания (точка А) .Пример модели "Голова-плечи" для вершины рынка.

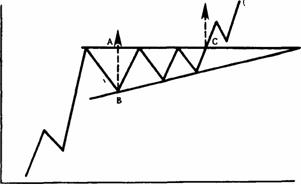

Восходящий треугольник.

Верхняя сторона треугольника расположена горизонтально, а нижняя поднимается вверх. Эта модель означает, что покупатели проявляют большую активность, чем продавцы. Такая модель считается бычьей и обычно завершается прорывом цен за пределы верхней линии.

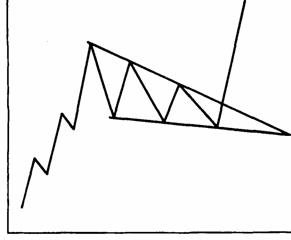

Рис.2. Восходящий треугольник. Модель считается завершенной, когда фиксируется значительный выход цены закрытия за пределы линии сопротивления. Прорыву должно сопутствовать резкое увеличение объема. Верхняя линия сопротивления превращается в уровень поддержки при последующих падениях цены. Минимальный ценовой ориентир определяется путем измерения высоты треугольника (АВ) и проецирования этого расстояния вверх от точки прорыва С.

Восходящий и нисходящий треугольники являются разновидностью симметричного, однако имеют иные прогностические функции. Обратите внимание на то, что для восходящего треугольника линия сопротивления, ограничивающая диапазон цен сверху, расположена горизонтально, а линия поддержки поднимается вверх. Эта модель означает, что покупатели проявляют большую активность, чем продавцы. Такая модель считается бычьей и обычно завершается прорывом цен за пределы верхней линии.

Способ измерения для восходящего треугольника довольно прост. Измерьте высоту модели в самой широкой части и спроецируйте полученное расстояние вверх от точки прорыва. Это и является точкой для определения минимального ценового ориентира.

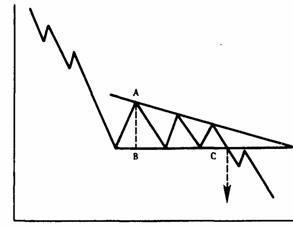

Нисходящий треугольник.

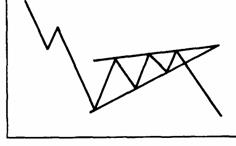

Модель нисходящий треугольник является зеркальным отображением восходящего треугольника и обычно считается медвежьей моделью. Эта модель означает, что продавцы проявляют больше активности, чем покупатели, и как правило завершается дальнейшим падением цен.

Рис.3. Нисходящий треугольник. Модель считается завершенной при прорыве ценой закрытия нижней горизонтальной линии. Для измерения необходимо определить высоту треугольника (А-В), а затем спроецировать ее вниз от точки прорыва (точка С).

При рассмотрении треугольников следует обращать внимание на время их формирования. Обычно треугольник считается промежуточной моделью, так как он он формируется в течении одного-трех месяцев (для графиков дневного масштаба). Треугольник, который держится менее месяца, вероятнее всего, является не треугольником, а иной моделью, например вымпелом, который мы будем рассматривать ниже. Треугольники иногда появляются на долгосрочных ценовых графиках, но более типичны они все-таки для дневных графиков.

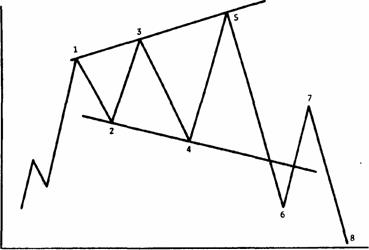

Расширяющийся треугольник.

Все модели треугольников, которые мы рассматривали до настоящего момента, образовывались внутри сходящихся линий. Расширяющийся треугольник выстраивается наоборот. Кроме того, в треугольных моделях других типов по мере уменьшения размаха ценовых колебаний объем сокращается. В случае расширяющегося треугольника объем увеличивается вместе с увеличением размаха колебаний цен. Это свидетельствует о том, что рынок становится неконтролируемым; действия трейдеров подчиняются скорее эмоциям, чем здравому смыслу. Данная модель свидетельствует об очень высокой активности на рынке широкой публики, поэтому она часто появляется в конце заключительной фазы основной тенденции, то есть на вершине или у подножия рынка. Таким образом, расширяющийся треугольник все-таки обычно является разворотной моделью.

Рис.4. Пример расширяющегося треугольника. Обычно образуется при переломе основной тенденции и отличается в приведенном примере тремя поднимающимися пиками и двумя опускающимися спадами. Модель завершается при пересечении уровня второго спада. В процессе формирования такой модели направление заключения сделок неясно. К счастью, она встречается относительно редко. Для медвежьего рынка картина будет симметричной.

Эта модель также противоречит рассмотренной нами закономерности развития тенденции, при которой прорыв уровня предыдущего пика обычно указывает на возобновление восходящей тенденции, в то время как прорыв уровня предыдущего спада сигнализирует о начале или продолжении нисходящей тенденции. Трейдер, который использует прорывы вверх и вниз в качестве сигналов к действию, может столкнуться с целым рядом ложных сигналов.

В приведенном на рисунке примере модель завершается и поступает сигнал о начале основной нисходящей тенденции, когда движение цен от третьего пика пересекает уровень второго спада (точка 6). Для сведения к минимуму ложных сигналов при подобных пересечениях используются различные фильтры. Поскольку модель имеет три верхних и два нижних экстремума, ее иногда называют пятиточечной моделью перелома тенденции. После поступления медвежьего сигнала, завершающего данную модель вершины, может наблюдаться возвратный ход цен вверх, составляющий до 50% от предыдущего отрезка падения цен, после чего возобновляется медвежья тенденция.

Расширяющийся треугольник - относительно редкая модель, которая, если и возникает, то, как правило, в преддверии перелома основной тенденции. Для бычьего рынка она напоминает расширяющийся треугольник с тремя последовательно возрастающими верхними и двумя опускающимися нижними экстремумами. Расширение ценовых колебаний сопровождается постепенным увеличением торговой активности. Такая формация завершается при пересечении уровня второго спада, которое следует после достижения рынком третьего пика.

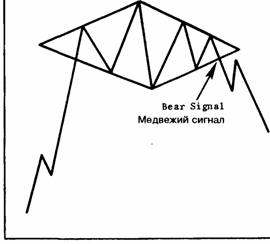

Формация "Алмаз" или "Бриллиант"

Еще одна относительно редкая модель разворотного типа. Объединяет в себе две различные модели треугольника - расширяющийся и симметричный. Из рисунка видно, что первая половина формации имеет очертание расширяющегося треугольника, вторая - симметричного. Динамика объема в общем-то соответствует ценовой: в первой половине формации объем возрастает, а затем, по мере уменьшения колебаний цен, приходящегося на вторую половину, снижается.

Линии, ограничивающие фигуру, сначала расходятся, а потом сходятся и образуют графический рисунок, напоминающий алмаз. Отсюда и идет название модели. Чаще всего она бывает моделью перелома тенденции, и лишь изредка моделью продолжения тенденции. Модель "Алмаз" завершается прорывом восходящей линии поддержки во второй половине образования, при этом обычно происходит рост торговой активности.

Рис.5. Пример алмаза. Это модель перелома тенденции, которая образуется на вершине рынка. Сначала она напоминает расширяющийся, затем симметричный треугольник. Модель завершается при пересечении нижней, восходящей линии тренда.

Методика измерения с помощью модели алмаз напоминает уже описанные способы измерения моделей треугольник. Расстояние измеряется строго вертикально в самой широкой части модели, а затем проецируется вниз от точки прорыва. Иногда наблюдается возвратный ход цен, достигающий нижней линии сопротивления, после чего понижающаяся тенденция возобновляется.

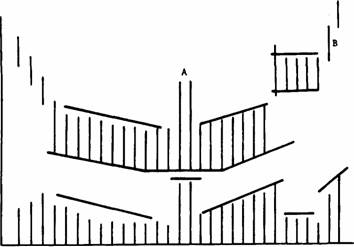

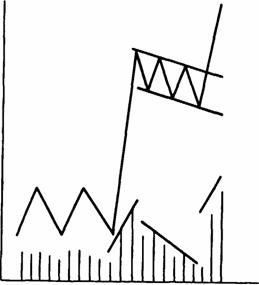

Флаг и вымпел.

Модели флаг и вымпел знаменуют короткие паузы в динамично развивающейся тенденции. Формированию этих моделей на графике должна предшествовать крутая и почти прямая линия движения цен. Они обозначают рынки, которые в своем развитии вверх или вниз как бы обгоняют сами себя и поэтому на какое-то время должны остановится и передохнуть, прежде чем продолжать движение в прежнем направлении.

Флаги и вымпелы относятся к наиболее надежным моделям продолжения тенденции.

Флаг напоминает параллелограмм или прямоугольник, ограниченный двумя линиями с наклоном от движения преобладающей тенденции. При нисходящей тенденции флаг должен быть немного направлен вверх.

Модель вымпел можно определить по двум сходящимися линиям, ограничивающим фигуру, и более горизонтальному расположению. Вымпел напоминает небольшой симметричный треугольник.

Рис.6. Пример бычьего флага. Модель обычно появляется после резкого движения цен и знаменует короткую паузу в развитии тенденции. Направление наклона флага противоположно направлению ценовой тенденции. Во время его формирования объем торговли уменьшается, а затем, при прорыве линии тренда, увеличивается. Такая модель обычно появляется посередине ценового движения.

Рис.7. Бычий вымпел. Напоминает небольшой симметричный треугольник, но его продолжительность не превышает три недели. Такая модель формируется при небольшом объеме. Движение цен после ее завершения должно повторить расстояние, пройденное ценами до появления модели.

Обе модели формируются на фоне постепенного значительного снижения объема торговли. Обе модели относительно кратковременны и завершаются в течение одной-трех недель (для графиков дневного масштаба). Завершение и той, и другой модели происходит при пересечении линии сопротивления, ограничивающей фигуру сверху во время восходящей тенденции. Прорыв линии поддержки, ограничивающей фигуру снизу, указывает на возобновление нисходящей тенденции. В обоих случаях прорыв аналитических линий должен сопровождаться увеличением объема торговли.

Способы измерений для обеих моделей практически сходны. Образно выражаясь, модели флаг и вымпел "взлетают с флагштока до половины длины мачты". Под "флагштоком" подразумевается предшествующий появлению модели резкий подъем или снижение цен. "Половина длины мачты" предполагает, что подобные малые модели продолжения тенденции обычно возникают приблизительно в середине движения. В целом, движение цены после возобновления тенденции покроет расстояние, равное длине "флагштока" или протяженности ценового хода, предшествовавшего образованию модели.

Точнее говоря, измерьте длину предшествующего хода цены от точки первоначального прорыва, то есть от точки, в которой впервые возник сигнал новой тенденции. Отрезок, равный протяженности предшествующего движения по вертикали, проецируется от точки прорыва флага или вымпела и указывает цели движения рынка.

Еще раз назовем наиболее важные особенности, присущие моделям флаг и вымпел.

1. Появлению таких моделей предшествует резкое движение цен в виде почти прямой линии, сопровождаемое значительным объемом торговли.

2. Затем наступает пауза, и при небольшом объеме цены держатся приблизительно на одном уровне в течении одной-трех недель.

3. Тенденция возобновляется при резком повышении торговой активности.

4. Обе модели формируются приблизительно в середине ценового движения.

5. Вымпел имеет очертания, схожие с небольшим горизонтальным симметричным треугольником.

6. Флаг напоминает небольшой параллелограмм, расположенный с наклоном против движения господствующей тенденции.

Модель клин.

По форме и по продолжительности формирования, модель клин напоминает симметричный треугольник. Подобно модели симметричный треугольник, клин легко узнаваем по двум сходящимся в его вершине линиям, однако клин отличается значительным уклоном вверх или вниз обеих линий, образующих фигуру. Как правило, клин выстраивается против направления движения господствующей тенденции. Клин, направленный вниз, считается бычьей моделью, а клин, направленный вверх - медвежьей.

Рис.8. Пример бычьего клина, направленного вниз. Модель образована двумя сходящимися линиями и направлена вниз, противоположно развитию господствующей тенденции.

Рис.9. Пример медвежьего клина. Медвежий клин направлен вверх, против направления господствующей нисходящей тенденции.

Клинья чаще всего образуются в ходе развития существующей тенденции и, как правило, являются моделями продолжения тенденции. Однако иногда, очень редко, они также могут сформироваться на вершине или в основании рынка, сигнализируя о скором переломе тенденции. Однако, это происходит очень редко.

Вне зависимости от места формирования этой модели - в середине или в конце отрезка движения цен - всегда необходимо руководствоваться правилом, согласно которому клин, направленный вверх, - медвежья модель, а клин, направленный вниз, - бычья.

Как правило, такая модель до прорыва успевает пройти две трети расстояния до своей вершины, а иногда даже достигает ее (способность проходить весь путь до вершины также отличает ее от симметричного треугольника). По мере образования клина объем должен уменьшаться, а затем, при прорыве, - увеличиваться.

При нисходящей тенденции клин формируется быстрее, чем при восходящей.

Дата добавления: 2017-08-01; просмотров: 596;