Анализ безубыточности

Планирование прибыли методом прямого счета

Экономически обоснованное определение размера прибыли имеет большое значение для корпорации, позволяет правильно оценить его финансовые ресурсы, размер платежей в бюджет, возможности расширенного воспроизводства и материального стимулирования работников. От объема прибыли, кроме этого, зависит и реализация дивидендной политики акционерного корпорации.

Методы прогнозирования и планирования финансовых результатов в настоящее время не регламентированы, но достаточно подробно описаны в литературе. Наиболее известны два традиционных способа планирования прибыли – метод прямого счета и аналитический, которые применяют с определенными ограничениями и сегодня.

Метод прямого счета. Прямой счет основан на том, что количество реализуемой продукции (объем продаж) по каждой номенклатурной позиции умножают последовательно на цену реализации и на себестоимость каждой единицы. Разница между суммами обоих произведений по всем позициям номенклатуры составляет планируемый объем прибыли. По несравнимой продукции себестоимость каждой единицы должна определяться по плановым единичным калькуляциям. При этом используют формулу

П = В – З

или

П = П1 + ПТ – П2,

где П– прибыль;

В – выручка по оптовым ценам;

З – полная себестоимость реализуемой продукции, которая включает в себя себестоимость проданных товаров, продукции, работ, услуг, коммерческие и управленческие расходы;

П1 и П2 – соответственно прибыль в остатках нереализованной продукции на начало и конец планового года;

ПТ – прибыль в товарной продукции планового года, определяемая исходя из плана производства по развернутой номенклатуре, плановых калькуляций по каждому изделию, смет управленческих и коммерческих расходов.

Прибыль в переходящих остатках готовой продукции обычно рассчитывают по всей их совокупности. Поскольку остатки учитывают по условно-производственной себестоимости, то и прибыль по ним исчисляют как разницу между суммой входных и выходных остатков в ценах реализации и по производственной себестоимости. Все коммерческие и управленческие расходы условно относят на выпуск товарной продукции. Прибыль в переходящих остатках можно также исчислять исходя из производственной себестоимости и уровня рентабельности (себестоимости за 4-й квартал соответственно отчетного и планового года).

Бухгалтерский учет реализованной продукции осуществляется по методу начислений, т. е. реальное движение денег за отгруженную продукцию не совпадает с движением материальным. В финансовом планировании важно определить реальное получение прибыли, поэтому целесообразно при расчете прибыли в остатках нереализованной продукции в указанные остатки включать помимо остатков на складе товары отгруженные, но неоплаченные.

Прямой счет методически чрезвычайно прост, но при большом количестве наименований продукции трудоемкость его значительно возрастает. Расчет требует:

♦ определения ассортимента по всем позициям номенклатуры;

♦ составления калькуляций по всем изделиям сравнимой продукции;

♦ исчисления плановой себестоимости и договорных цен по несравнимой продукции, что, в свою очередь, предполагает разработку сметы производства по всем элементам;

♦ установление цен реализации выпускаемой продукции.

Большим недостатком метода является то, что он не позволяет выявить факторы, влияющие на размер прибыли в плановом периоде.

В современных условиях хозяйствования метод прямого счета можно использовать при планировании прибыли только на очень короткий период времени, пока не изменились цены, зарплата и другие обстоятельства. Это исключает его применение при годовом и перспективном планировании прибыли.

Аналитический метод планирования прибыли

Аналитическиеметоды находят применение при укрупненном (перспективном) планировании, а также на стадии составления предварительных расчетов для бизнес-плана в отраслях с широким ассортиментом продукции, а также как дополнение к прямому методу. Базой расчета могут служить затраты на 1 тыс. руб. товарной продукции, базовая рентабельность, а также совокупность отчетных показателей деятельности корпорации (факторный метод).

С учетом затрат на 1 тыс. руб. товарной продукции прибыль планируют по всему выпуску товарной продукции «сравнимой и несравнимой» по следующей формуле:

П = Т × (1000– З)/1000,

где П – валовая прибыль от выпуска товарной продукции;

Т – товарная продукция в ценах реализации корпорации;

З – затраты, руб. на 1 тыс. руб. товарной продукции.

Для определения общей суммы прибыли от продаж, полученный результат корректируют на изменение прибыли в переходящих остатках готовой продукции.

При планировании прибыли на основе базовой рентабельности рентабельность отчетного года (отношение валовой прибыли по товарной продукции к ее себестоимости) принимается за базу и корректируется на прогнозируемые изменения в планируемом году. В целях сопоставления с плановым годом всю ожидаемую валовую прибыль за отчетный год корректируют на изменение цен. Отдельно рассчитывают прибыль по несравнимой товарной продукции, прибыль в переходящих остатках нереализованной продукции и прибыль от продаж в планируемом году.

При расчете прибыли по сравнимой товарной продукции анализируют влияние на нее изменений по сравнению с отчетным годом отдельных факторов: себестоимости продукции, ее ассортимента и качества, цен реализации. Расчет включает девять стадий:

1. Расчет прибыли по сравнимой товарной продукции на основании базовой рентабельности. При этом в целях сопоставимости производится пересчет всей сравнимой товарной продукции планового года на себестоимость отчетного года исходя из предусмотренного ее изменения.

2. Определение влияния изменения себестоимости сравнимой товарной продукции на прибыль. Для этого сопоставляют сравнимую товарную продукцию планового года по себестоимости отчетного и планового года. Разница показывает сумму прибыли (убытка) от изменения себестоимости.

3. Определение влияния на прибыль по сравнимой товарной продукции изменений в ассортименте. Рассчитывают средний уровень рентабельности при структуре выпуска продукции отчетного и планового года. Разница показывает отклонение рентабельности из-за изменения ассортимента.

4. Расчет влияния качества на прибыль по сравнимой товарной продукции. Он производится на основании коэффициента сортности. Определяют удельный вес каждого сорта выпускаемых изделий в общем объеме производства и соотношение между ценами на отдельные сорта. Цену 1-го сорта принимают за 100 %, цену 2-го сорта исчисляют в процентном отношении к цене 1-го сорта и т. д.

5. Расчет влияния на прибыль изменений цен реализации товарной продукции. Определяют товарную продукцию, на которую введены новые цены, влияние рассчитывается как произведение указанной продукции в ценах реализации и изменение цен (в процентах).

6. Исчисление прибыли в переходящих остатках нереализованной продукции. Себестоимость переходящих остатков умножают на рентабельность продукции соответственно отчетного и планового года.

7. Расчет прибыли от продаж. Определяют валовую прибыль с учетом влияния рассмотренных факторов и прибыль в переходящих остатках нереализованной продукции и включают коммерческие и управленческие расходы, планируемые отдельно на основе смет.

8. Определение прибыли по несравнимой товарной продукции. Эту прибыль находят прямым методом как разницу между ценой реализации корпорации и себестоимостью изделий. Если цены не установлены, прибыль исчисляют по среднему уровню рентабельности.

9. Расчет общей прибыли от продаж. Суммируют прибыль от продаж сравнимой и несравнимой продукции.

Для исчисления конечного финансового результата кроме прибыли от продаж, рассчитывают результаты от операционных и внереализационных доходов и расходов.

Факторный метод планирования прибыли

Факторный метод планирования прибыли включает четыре этапа.

1. Определение базовых показателей отчетного периода. В качестве таких показателей применяют: валовую прибыль; прибыль от продаж; прочие доходы и расходы; себестоимость проданных товаров, продукции, работ, услуг; выручку от продажи товаров, продукции, работ, услуг; структуру себестоимости по элементам затрат.

2. Постановка целей хозяйственной деятельности.

3. Определение индексов инфляции. Индексы инфляции рассматривают на базе собственных аналитических наблюдений, прогнозных экспертных оценок специалистов, прогнозов, публикуемых в печати, и т. д. Рекомендуется применять следующие важнейшие индексы инфляции:

♦ индекс роста цен на выпускаемую продукцию;

♦ индекс роста цен на потребляемые материальные ценности;

♦ индекс роста расходов на оплату труда и отчисления на социальные нужды;

♦ индекс изменения амортизационных отчислений, связанных с переоценкой основных фондов;

♦ индекс роста прочих затрат.

4. Расчет прибыли исходя из целей хозяйствования, инфляции, базовых показателей.

-прогнозный характер планирования;

-применение достаточно гибких показателей с определенной степенью отклонений от избранной величины;

-полный учет инфляционных изменений;

-использование базовых показателей за предшествующий период;

-четкая система факторов, влияющих на планируемый показатель;

-выбор оптимальной величины показателя из ряда вариантов, в результате чего прибыль и рентабельность получают значение исходных целевых показателей, на основе которых разворачивается процесс планирования.

Базовые показатели за предшествующий год - это отчетные показатели, но скорректированные на условия, действующие к началу планируемого года и сопоставимые с ними, освобожденные от случайных факторов.

На втором этапе корпорация должно определить целевой вариант путей хозяйствования в следующем году. Цели должны быть четко сформулированы, согласованы с потребностями рынка и ресурсными ограничениями и в дальнейшем сгруппированы в факторы. Выбор последних обусловлен неопределенным воздействием на величину прибыли и рентабельности.

Такими укрупненными факторами могут быть:

-рост (снижение выручки) от реализации сравнимой продукции в сопоставимых ценах;

-изменение себестоимости сравнимой продукции;

-выпуск новой несравнимой продукции;

-изменение цен на продукцию корпорации;

-изменение цен на покупные товарно-материальные ценности;

-изменение оценки основных средств и капиталовложений корпорации;

-изменение оплаты труда в связи с инфляцией;

-изменение прибыли от прочей реализации и внереализованных операций;

-изменение стоимости активов корпорации;

-рост (снижение) собственного капитала корпорации.

Эти факторы при необходимости могут быть дополнены и детализированы. Например, в первом факте можно выделить изменение объема выпуска продукции и остатков нереализованной продукции. Как самостоятельный фактор могут выступать ассортиментные сдвиги в выпуске и реализации продукции и т. д.

3 этап. Предполагаемые индексы инфляции на планируемый год корпорация определяет на основе собственной информации о движении цен и неизменной структуры продукции или затрат. Методика наблюдения за индексами цен общеизвестна. Важно лишь постоянство наблюдения и выделение для этого достаточно представительной группы товаров или затрат. При этом даже несовершенные индексы инфляции лучше, чем их полное отсутствие.

Для факторного планирования прибыли и рентабельности, прогнозирование индексов инфляции необходимо вести по следующим направлениям.

-изменение "продажных цен" для продукции, работ и услуг, производимых корпорациям (I1);

-изменение "покупных цен" для товарно-материальных ценностей, приобретаемых корпорациям (I2);

-изменение стоимости основных средств и капиталовложений по балансовой оценке (I3);

-изменение средней заработной платы в связи с инфляцией.

Располагая данной информацией можно рассчитать плановую прибыль и рентабельность.

Анализ безубыточности

Основной целью управления формированием прибыли от продаж корпорации является выявление основных факторов, определяющих ее конечный размер, и изыскание резервов дальнейшего увеличения ее суммы.

Механизм управления формированием прибыли от продаж строится с учетом тесной взаимосвязи этого показателя с объемом реализации продукции, доходов и издержек корпорации. Система этой взаимосвязи, позволяет выделить роль отдельных факторов в формировании операционной прибыли и обеспечить эффективное управление этим процессом на предприятии.

Ключевыми элементами анализа соотношения «затраты – объем – прибыль» выступают маржинальный доход, порог рентабельности (точка безубыточности), производственный леверидж и маржинальный запас прочности.

Маржинальный доход – это разница между выручкой корпорации от реализации продукции (работ, услуг) и суммой переменных затрат.

Порог рентабельности (точка безубыточности) – это показатель, характеризующий объем реализации продукции, при котором выручка корпорации от реализации продукции (работ, услуг) равна всем его совокупным затратам, т.е. это тот объем продаж, при котором корпорация не имеет ни прибыли, ни убытка.

Производственный леверидж – это механизм управления прибылью корпорации в зависимости от изменения объема реализации продукции (работ, услуг).

Маржинальный запас прочности – это процентное отклонение фактической выручки от реализации продукции (работ, услуг) от пороговой выручки (порога рентабельности).

Для проведения анализа безубыточности производства необходимым условием является деление затрат корпорации на постоянные и переменные. Как известно, постоянные затраты не зависят от объема производства, а переменные – изменяются с ростом (снижением) объема выпуска и продаж. Для расчета объема выручки, покрывающего постоянные и переменные затраты, производственные корпорации в своей практической деятельности используют такие показатели, как величина и норма маржинального дохода.

Величина маржинального дохода показывает вклад корпорации в покрытие постоянных затрат и получение прибыли.

Существует два способа определения величины маржинального дохода.

При первом способе из выручки корпорации за реализованную продукцию вычитают все переменные затраты, т.е. все прямые расходы и часть накладных расходов (общепроизводственные расходы), зависящих от объема производства и относящихся к категории переменных затрат. При втором способе величина маржинального дохода определяется путем сложения постоянных затрат и прибыли корпорации.

Для вычисления точки безубыточности (порога рентабельности) используются три метода: графический, уравнений и маржинального дохода.

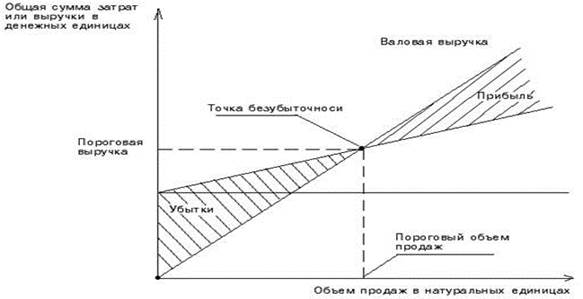

При графическом методе нахождение точки безубыточности (порога рентабельности) сводится к построению комплексного графика «затраты – объем – прибыль». Последовательность построения графика заключается в следующем:

- наносим на график линию постоянных затрат, для чего проводим прямую, параллельную оси абсцисс;

- выбираем какую-либо точку на оси абсцисс, т.е. какую-либо величину объема. Для нахождения точки безубыточности рассчитываем величину совокупных затрат (постоянных и переменных). Строим прямую на графике, отвечающую этому значению;

- вновь выбираем любую точку на оси абсцисс и для нее находим сумму выручки от реализации. Строим прямую, отвечающую этому значению.

Точка безубыточности на графике – это точка пересечения прямых, построенных по значению затрат и выручки (рисунок).

Рисунок – Определение точки безубыточности (порога рентабельности)

Изображенная на рисунке точка безубыточности (порога рентабельности) – это точка пересечения графиков валовой выручки и совокупных затрат. Размер прибыли или убытков заштрихован. В точке безубыточности получаемая корпорациям выручка равна его совокупным затратам, при этом прибыль равна нулю. Выручка, соответствующая точке безубыточности, называется пороговой выручкой. Объем производства (продаж) в точке безубыточности называется пороговым объемом производства (продаж). Если корпорация продает продукции меньше порогового объема продаж, то оно терпит убытки, если больше – получает прибыль.

Используя метод маржинального дохода, точку безубыточности (порог рентабельности) определяют по следующим формулам:

Формула расчета порога рентабельности в денежном выражении:

ПРд = В*Зпост/(В - Зпер)

Формула расчета порога рентабельности в натуральном выражении (в штуках продукции или товара):

ПРн = Зпост / (Ц - ЗСпер)

В — выручка:

Рн — объем реализации в натуральном выражении;

Зпер — переменные затраты.

Зпост — постоянные затраты.

Ц — Цена, выручка на единицу продукции,

ЗСпер — средние переменные затраты (на единицу продукции).

ПРд — порог рентабельности в денежном выражении.

ПРн — порог рентабельности в натуральном выражении.

Чтобы найти точку безубыточности (порог рентабельности), необходимо ответить на вопрос: до какого уровня должна упасть выручка корпорации, чтобы прибыль стала нулевой? Нельзя просто сложить переменные и постоянные затраты, так как при снижении выручки переменные затраты также снизятся.

Маржинальный запас прочности (запас финансовой прочности) — это величина, показывающая превышение фактической выручки от реализации продукции (работ, услуг) над пороговой, обеспечивающей безубыточность реализации. Этот показатель определяется следующей формулой:

ЗПм = (В –Вп) / (В * 100 %),

где: ЗПм – маржинальный запас прочности (запас финансовой прочности);

Вп – пороговая выручка.

Дата добавления: 2017-02-20; просмотров: 1415;