Тема 16. Финансовая система и финансовая политика государства

16.1 Финансовая система государства. Налоги. Дефицит государственного бюджета и государственный долг.

16.2 Концепции бюджетной политики и бюджетного дефицита. Налогово-бюджетная политика.

16.1 Финансовая система государства. Налоги. Государственный долг

Финансы – категория, отражающая экономические отношения в процессе создания и использования денежных средств.

Финансовая система – это отношения, складывающиеся между государством с одной стороны, физическими и юридическими лицами с другой стороны, между государствами, между предприятиями, учреждениями, организациями по поводу образования, распределения и использования денежных средств.

Элементами финансовой системы являются:

- государственный бюджет, включающий в себя федеральный, региональные и местные бюджеты;

- внебюджетные фонды (Пенсионный фонд, Фонд социального страхования населения, Фонд обязательного медицинского страхования);

- средства предприятия, учреждений, организаций, т.е. коммерческих и некоммерческих организаций.

Основой любой финансовой системы является государственный бюджет консолидированный бюджет. Для РФ консолидированный бюджет объединяет государственный бюджет + внебюджетные фонды.

Бюджет – это роспись доходов и расходов государства на определенный период времени, в основном на год, установленная в законодательном порядке. Проект государственного бюджета ежегодно принимается законодательным органом (Государственная дума (в 3 чтениях), муниципальное собрание). По окончании финансового года исполнительная власть отчитывается об исполнении государственного бюджета.

Через государственный бюджет перераспределяется ВВП.

Структура государственного бюджета представлена в табл. 5

Таблица 5. Структура государственного бюджета (статьи)

| Доходы | Расходы |

| 1. Налоги (75-85 %), включая акцизы, таможенные пошлины, гербовый сбор. | 1. Затраты на социальные услуги (40-50 %). Здравоохранение, образование, социальные пособия. |

| 2. Неналоговые поступления (доходы от государственной собственности, государственной торговли) (5-8 %) | 2. Затраты на хозяйственные нужды (10-20 %). Капитальные вложения в инфраструктуру, дотации гос. предприятиям, субсидии с/х, расходы на осуществление спец. программ. |

| 3. Взносы в государственные фонды социального страхования, пенсионный фонд, фонд занятости (10-12%) | 3. Расходы на вооружение и материальное обеспечение внешней политики (10-20 %). Займы иностранным государствам, дипломатические службы. |

| 4.Административно-управленческие расходы (5-10 %). Содержание правительственных органов, юстиции, налоговой полиции и пр. | |

| 5. Платежи по государственному долгу (7-8 %). |

Таким образом, доходы являются источниками средств для выполнения функций регулирования экономики, а расходы выполняют функции политического, социального, хозяйственного регулирования

Основой доходных поступлений являются налоги.

Под налогом (по налоговому кодексу РФ) является обязательный платеж, взимаемый с физических и/или юридических лиц в форме отчуждения, принадлежащих им на праве собственности, денежных средств, для обеспечения деятельности государственных и/или муниципальных образований.

Принципы и механизм налогообложения. Ни одно государство не существует без налогов. Принципы налогообложения («нельзя резать курицу, несущую золотые яйца»):

· всеобщность (охват всех физических и юридических лиц, получающих доходы);

· однократность налогообложения (один и тот же объект не может облагаться налогом одного вида дважды за один период налогообложения);

· определенность налогообложения (система и процедура уплаты должны быть удобными, понятными, простыми);

· налоговая система должна быть гибкой, легко адаптироваться к изменениям;

· налоговая система должна обеспечивать перераспределение ВВП, быть эффективным инструментом ГЭР.

Функции налогов:

1. фискальная – обеспечивает создание государственных денежных фондов, является основой для остальных функций налогов;

2. социальная или перераспределительная – поддержание социального равновесия между доходами отдельных социальных групп; перераспределение между сферами деятельности (торговля, производство). Отраслями промышленности;

3. регулирующая – регулирование экономики, внешнеэкономических и социальных сфер через установление и изменение системы налогообложения, определение и разделение налоговых ставок (т.е. их дифференциация), предоставление налоговых льгот.

Элементы налога:

- объект налогообложения – это величина дохода или стоимость имущества, с которого взимается налог; налоговая база = полученный доход – налоговые льготы.

Налоговые льготы устанавливаются законодательными актами. Виды налоговых льгот:

1. необлагаемый минимум объекта налогообложения;

2. изъятие из налогообложения определенных элементов объекта налога (например, затраты на НИОКР);

3. освобождение от уплаты налогов отдельных лиц и категорий плательщиков (например, ветераны войны, чернобыльцы);

4. понижение налоговых ставок;

5. вычет из налогооблагаемой базы (снижает налогооблагаемую базу);

6. налоговый кредит (отсрочка взимания налога, снижение суммы налога на определенную величину).

- субъект налогообложения .– это физическое или юридическое лицо, вносящие налог в бюджет;

- налоговая ставка – размер налога на единицу налогообложения.

Виды налогов:

1. по способу изъятия:

· прямые, взимаются с непосредственного владельца объекта налогообложения (например, налог на имущество, на прибыль, на доход);

· косвенные, взимаются через надбавку к цене готовой продукции (например, НДС, акцизы, таможенные пошлины).

3 по характеру начисления на объект налогообложения:

· регрессионные – процент изъятия снижается с ростом дохода. Это налог, который в денежном выражении равен для всех плательщиков. В основном это косвенные налоги;

· пропорциональные – налоговая ставка остается неизменной, независимо от стоимости объекта обложения (налог на прибыль);

· прогрессивные – процент изъятия растет с ростом дохода, например, налог на прибыль. Ставка налога увеличивается по мере роста объекта налога (подоходный налог в ряде стран).

4 по уровню изъятия (в Российской Федерации)

· федеральные налоги

· региональные

· местные налоги

Перечень налогов, установленных в РФ по уровню изъятия, представлен в табл. 6.

Таблица 6. Перечень налогов, установленных в Российской Федерации

| Федеральные налоги и сборы (устанавливаются Налоговым кодексом и обязательны к уплате на всей территории Российской Федерации) | Региональные налоги (устанавливаются Налоговым кодексом и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации) | Местные налоги (устанавливаются Налоговым кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований) |

| - налог на добавленную стоимость - акцизы - налог на доходы физических лиц -единый социальный налог (с 2010 г. заменен страховыми выплатами) - налог на прибыль организаций -налог на добычу полезных ископаемых -налог с имущества, переходящего в порядке наследования или дарения - водный налог - сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов -государственная пошлина | - налог на имущество организаций - налог на игорный бизнес - транспортный налог | - земельный налог - налог на имущество физических лиц |

Прямые и косвенные налоги имеют различное воздействие. Прямые налоги снижают доходы компаний, а косвенные перекладываются на потребителя и имеют менее существенное влияние.

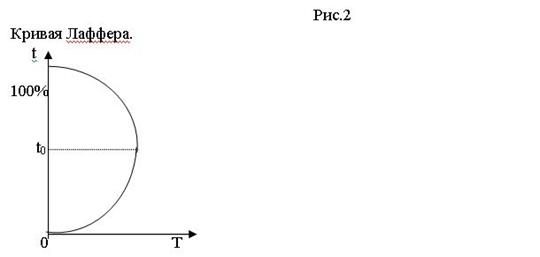

Что касается ставки налогообложения (t), то ее связь с общей суммой собираемых налогов (T) не так однозначна, как может показаться. Эту связь демострирует кривая Лаффера (рис.58): при росте ставки налогообложения от 0 до t0 общая сумма налогов растет, если рост ставки продолжится, то сумма налогов начнет уменьшаться, пока не достигнет нулевого значения при ставке 100%.

Рисунок 58 Кривая Лаффера

Это явление объясняется очень просто: по достижении ставки t0 люди начинают терять интерес к зарабатыванию дохода, или укрывают доходы от налогообложения.

Дата добавления: 2016-11-28; просмотров: 545;