Амортизация основных средств

Денежное возмещение износа основных фондов производится путем амортизации.

Амортизация – это процесс постепенного перенесения стоимостиосновных фондов на производимую продукцию с целью образования специального амортизационного фонда денежных средств для последующего полного восстановления (реновации) основных фондов.

Амортизационные отчисления включаются в себестоимость выпускаемой продукции. Исходными данными для расчета величины амортизационных отчислений являются:

- сумма первоначальных затрат на основные фонды;

- срок полезного использования (амортизационный период).

Норма амортизации

Норма амортизации–главный рычаг амортизационной политики. Посредством нормы регулируется скорость оборота основных фондов, интенсифицируется процесс их воспроизводства. В каждый период развития экономики уровень норм не может быть одинаковым.

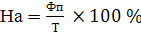

Норма амортизации представляет собой отношение годовой суммы амортизации к первоначальной стоимости средства труда, выраженное в процентах. Расчет нормы амортизации (Н) проводится по следующей формуле:

(2.4)

(2.4)

где: Фп – первоначальная стоимость данного вида основных средств, руб.;

Т – срок полезного использования, лет.

Уровень нормы амортизации определяется принятым сроком полезного использования различных видов основных фондов. Выбор его величины обусловлен рядом факторов: темпами и направлениями технического прогресса, возможностями производственного аппарата по выпуску новых видов техники, соотношениями между потребностями и ресурсами в различных видах основных средств и.т.п. Расчеты сроков амортизации по конкретным видам основных фондов учитывают многие факторы, отражающие их специфические качества и назначение.

Методы начисления амортизации

Пунктом 18 ПБУ 6/01 установлено четыре способа начисления амортизации:

- линейный;

- нелинейный, который включает в себя следующие способы:

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции.

Организация самостоятельно определяет для себя, какой метод расчета для данного объекта будет использован, свой выбор следует закрепить в учетной политике. Кроме того, выбранный метод отражается в инвентарной карточке основного средства. Выбранный налогоплательщиком метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации по объекту амортизируемого имущества.

Линейный способ начисления амортизации

Это самый простой и распространенный метод расчета. В течение всего срока использования амортизация списывается равными долями. Начислять амортизацию следует начинать с первого числа месяца, следующего за месяцем принятия объекта к учету.

Для расчета амортизационных отчислений по этому методу необходимо знать первоначальную (или восстановительную) стоимость основного средства и норму амортизации.

Формула расчета нормы амортизации:

(2.5)

(2.5)

где: Спи – срок полезного использования, лет.

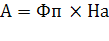

Формула расчета амортизации:

(2.6)

(2.6)

Полученная величина амортизации – годовая, для расчета ежемесячных отчислений, нужно годовую амортизацию разделить на 12 месяцев.

Пример расчета линейным способом:

Автомобиль имеет первоначальную стоимость 200 000 руб и принят к учету 10.03.2014. Срок полезного использования принят 10 лет.

Ежегодная А. = 200 000 х (100% / 10) = 20 000 руб.

Ежемесячная А. = 20 000 / 12 = 1666, 67 руб.

Таким образом, каждый месяц, начиная с 1 апреля 2014 года, следует начислять амортизацию в размере 1666,67 руб.

Расчет амортизации линейным способом имеет ряд преимуществ по сравнению с нелинейными способами.

Метод очень прост, ежемесячные амортизационные отчисления рассчитываются один раз в начале эксплуатации.

Стоимость объекта равномерно переносится на себестоимость продукции (услуг, работ) в течение всего срока использования. При нелинейных методах в первые годы происходит списание большей части стоимости ОС, за счет чего происходит увеличение себестоимости продукции в эти годы. Для предприятий, которые планируют быстро обновлять основные фонды, удобнее применять нелинейные методы, если же актив приобретается для длительной эксплуатации и быстрой его замены не планируется, то лучше и проще использовать линейный способ начисления амортизационных отчислений.

Способ уменьшаемого остатка

В отличие от линейного метода расчета для исчисления амортизации способом уменьшаемого остатка берется остаточная стоимость объекта. Остаточная стоимость считается путем вычитания из первоначальной (или восстановительной) стоимости объекта начисленной амортизации.

Помимо этого, в этом способе используется коэффициент ускорения, который организация устанавливает самостоятельно. Данный коэффициент предназначен для ускорения списания стоимости объекта посредством амортизации и, соответственно, возврата вложенных в приобретение ОС средств.

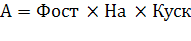

Формула расчета методом уменьшаемого остатка:

(2.7)

(2.7)

где: Фост – остаточная стоимость, руб;

Куск – коэффициент ускорения.

Пример расчета амортизации основных средств ускоренным методом:

Имеем основное средство первоначальной стоимостью 200 000 руб и сроком полезного использования 5 лет. Коэффициент ускорения примем равным 2-м.

При расчете амортизационных отчислений методом уменьшаемого остатка норма амортизации будет рассчитываться с учетом коэффициента ускорения.

= 100% х 2 / 5 = 40%

= 100% х 2 / 5 = 40%

1 год:

Остаточная стоимость (Ост.) = 200 000 – 0 = 200 000 руб.

Годовая А = 200 000 х 40% = 80 000 руб.

Ежемесячная А = 80 000 / 12 = 6 666,67 руб

2 год:

Ост. = 200 000 – 80 000 = 120 000 руб.

Год. А. = 120 000 х 40% = 48 000 руб.

Ежем. А. = 48 000 / 12 = 4 000 руб

3 год:

Ост. = 200 000 – 80 000 – 48 000 = 72 000 руб.

Год. А. = 72 000 х 40% = 28 800 руб.

Ежем. А. = 28 800 / 12 = 2 400 руб.

4 год:

Ост. = 200 000 – 80 000 – 48 000 – 28 800 = 43 200 руб.

Год. А. = 43 200 х 40% = 17 280 руб.

Ежем. А. = 17 280 / 12 = 1 440 руб.

Как видно, с каждым годом эксплуатации ежемесячные амортизационные отчисления уменьшаются. Большая часть стоимости основного средства списывается в первые годы. Для того, чтобы полностью списать стоимость объекта, нужно воспользоваться статьей 259 НК РФ, согласно которой, в момент, когда остаточная стоимость будет менее 20% от первоначальной стоимости, амортизация рассчитывается, как остаточная стоимость, разделенная на количество оставшихся месяцев срока полезного использования.

В нашем примере 20% от первоначальной стоимости – это 40 000 руб.

5 год:

Ост. = 200 000 – 80 000 – 48 000 – 28 800 – 17 280 = 25 920 руб, это меньше, чем 20% первоначальной стоимости.

Поэтому рассчитывать в дальнейшем ежемесячную амортизацию будем с помощью деления остаточной стоимости на 12.

Ежем. А. = 25920 / 12 = 2160 руб.

В результате этих расчетов стоимость объекта основного средства полностью спишется, остаточная стоимость будет равна 0.

Ускоренный метод расчета амортизационных отчислений удобно применять в том случае, если организации по какой-либо причине нужно как можно быстрее списать актив. Это актуально для основных средств, которые быстро изнашиваются или морально устаревают, производительность которых значительно сокращается с увеличением срока использования.

То есть если организация планирует быстрое обновление основных фондов, то для нее выгоднее применять ускоренный метод уменьшаемого остатка.

Способ списания стоимости по сумме чисел лет срока полезного использования

Этот метод наряду с методом уменьшаемого остатка является ускоренным способом списания стоимости ОС. В первый год эксплуатации списываемая ежемесячная сумма амортизационных отчислений будет наибольшей, с каждым последующим годом ежемесячная амортизация будет уменьшаться.

Основой расчета является первоначальная стоимость основного средства, по которой он принимается к учету.

Формула расчета нормы амортизации:

= количество лет, оставшихся до конца СПИ / сумма чисел лет СПИ (2.8).

= количество лет, оставшихся до конца СПИ / сумма чисел лет СПИ (2.8).

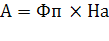

Формула расчета амортизационных отчислений:

(2.9)

(2.9)

Норма амортизации для каждого года считается отдельно и зависит от срока полезного использования, установленного для объекта при его принятии к учету.

То есть для того, чтобы рассчитать норму амортизации по этому методу, нужно знать, какой срок полезного использования определен для основного средства и сколько лет осталось до его конца.

Например, если срок полезного использования 7 лет, то годовая норма амортизации в первые 4 года будет выглядеть так:

в 1-й год = 7 / (1+2+3+4+5+6+7) х 100% = 25%.

в 1-й год = 7 / (1+2+3+4+5+6+7) х 100% = 25%.

во 2-й год = 6 / (1+2+3+4+5+6+7) х 100% = 21,4%.

во 2-й год = 6 / (1+2+3+4+5+6+7) х 100% = 21,4%.

в 3-й год = 5 / (1+2+3+4+5+6+7) х 100% = 17,86%

в 3-й год = 5 / (1+2+3+4+5+6+7) х 100% = 17,86%

в 4-й год = 4 / (1+2+3+4+5+6+7) х 100% = 14,3%

в 4-й год = 4 / (1+2+3+4+5+6+7) х 100% = 14,3%

Для остальных лет срока полезного использования расчет нормы амортизации происходит по тому же принципу, числитель с каждым годом уменьшается на единицу, знаменатель остается неизменным.

Дата добавления: 2015-11-06; просмотров: 4104;