Вопрос 2. Инвестиции.

Инвестиции представляют собой вложения в основной капитал, запасы, резервы и другие экономические объекты и процессы, требующие отвлечения материальных денежных средств на длительное время и осуществляемые с целью извлечения дополнительного дохода и прибыли.

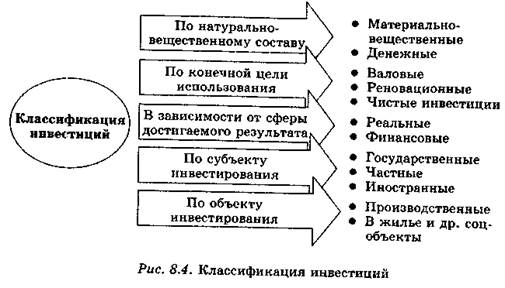

Существуют различные подходы к классификации инвестиций в зависимости от классификационного признака. Одна из наиболее распространенных классификаций инвестиций показана на рис. 8.4.

Существуют классификации и по другим признакам:

1. По объекту инвестирования:

- Реальные инвестиции (прямая покупка реального капитала в различных формах):

А) в форме материальных активов (основных фондов, земли), оплата строительства или реконструкции.

Б) Капитальный ремонт основных фондов.

В) Вложения в нематериальные активы: патенты, лицензии, права пользования, авторские права, товарные знаки, ноу-хау и т. д.

Г) Предоставление оборотных средств.

- Финансовые инвестиции (косвенная покупка капитала через финансовые активы):

А) ценные бумаги, в том числе через ПИФы

Б) предоставленные кредиты

В) лизинг (для лизингодателя)

- Спекулятивные инвестиции (покупка активов исключительно ради возможного изменения цены):

А) валюты

Б) драгоценные металлы (в виде обезличенных металлических счетов)

2. По основным целям инвестирования:

- Прямые инвестиции

- Портфельные инвестиции

3. По срокам вложения:

- краткосрочные (до одного года)

- среднесрочные (1-3 года)

- долгосрочные (свыше 3-5 лет)

4. По форме собственности на инвестиционные ресурсы:

- частные

- государственные

- иностранные

- смешанные

Считается, что для привлечения инвестиций предприятие должно:

- иметь хорошо отработанный и перспективный план деятельности на будущее. Инвесторы хотят знать, что их вклады принесут в дальнейшем прибыль;

- иметь хорошую репутацию в обществе. Инвестируя в теневое предприятие, инвесторы рискуют остаться без прибыли, поэтому выбирают только те предприятия, которые вызывают доверие;

- вести открытую, то есть прозрачную деятельность. Для этого необходимы бухгалтерская отчётность и работа со СМИ.

Многое зависит от внутренней политики, проводимой в той стране, в которой находится предприятие. Для вкладов инвесторы выбирают наиболее стабильные страны.

Однако на практике эти условия необходимы для портфельных инвесторов. Инвестиции вполне могут привлекаться и без этих условий, но при уверенности инвестора в соблюдении своих прав на распоряжение капиталом и прибылью. Такую уверенность могут гарантировать не только законы и прозрачность учёта, но и личные связи, например, в правительстве или парламенте, получение права непосредственного контроля за ситуацией на предприятии через контрольный пакет акций и назначение подконтрольного директора или личное непосредственное руководство. Существенным фактором привлечения инвестиций является соотношение прибыли и риска. Часть инвесторов выбирают меньший риск и соглашаются на меньшую прибыль. Часть инвесторов выберут больше прибыли, несмотря на повышенные риски. Сырьевым компаниям вообще выбирать не приходится: идут туда где есть ресурс.

Кроме того для привлечения инвестиций иногда создаются особые условия. Примером создания таких особых условий являются особые экономические зоны (ОЭЗ). Например, в России созданы и действуют в настоящее время ОЭЗ «Липецк», ОЭЗ «Алабуга» и другие.

Совокупность условий для инвестора иногда называют «инвестиционным климатом».

Инвестиции характеризуются среди прочего двумя взаимосвязанным параметрами: риском и прибыльностью (доходностью). Как правило, чем выше риск инвестиций, тем выше должна быть их ожидаемая доходность.

Величина инвестиционного риска показывает вероятность потери инвестиций и дохода от них. Величина общего, интегрального риска складывается из семи видов риска: законодательного, политического, социального, экономического, финансового, криминального, экологического. При этом среднероссийский риск принимается за единицу, а реальные показатели регионов могут отклоняться.

Дата добавления: 2015-10-29; просмотров: 954;