Записи на счетах бухгалтерского учета операций поступления основных средств

| Содержание хозяйственной операции | Дебет счета | Кредит счета |

| 1. Приобретение основных средств производственного назначения от поставщиков | ||

| 1.1. Поступили основные средства по первоначальной стоимости (в том числе услуги по доставке, оплата комиссионных и другие расходы) | 60 (76) | |

| 1.2. Перечислено юридическим лицам за основные средства | 60 (76) | |

| 1 Л, На сумму начисленного НДС по закупленным основным средствам | 60(76) | |

| 1.4. Оприходованы (переданы в эксплуатацию) основные средства | ||

| 2. Поступление основных средств в качестве вклада и уставный капитал | ||

| 2.1. Определен размер взносов в уставный капитал после государственной регистрации | ||

| 2,2. Оприходованы основные средства, внесенные учредителями в счет их вкладов в уставный капитал | ||

| 2.3. Переданы основные средства в эксплуатацию | ||

| 3. Разные случаи поступления основных средств | ||

| 3.1. Оприходованы неучтенные основные средства, выявленные при инвентаризации | ||

| 3.2. Отражено увеличение первоначальной (восстановительной) стоимости при переоценке объектов: производственного назначения непроизводственного назначения | ||

| 3.3. Оприходованы полученные объекты основных средств унитарной организацией при ее создании и наделении имуществом | ||

| 3.4. Переданы основные средства в эксплуатацию |

4. Способы начисления и учет амортизации основных средств

Прежде чем приступить к изучению вопросов учета амортизации, следует разграничить понятия «износ», «амортизация» и «амортизационные отчисления».

Износ — потеря объектами основных средств потребительских свойств и первоначальной стоимости. Различают два вида износа: физический и моральный.

Физический износ — это постепенная утрата основными средствами первоначальной потребительской стоимости как в процессе их функционирования, так и бездействия. В свою очередь, физический износ подразделяется на полный и частичный. Полный износ имеет место, когда действующие средства ликвидируются и заменяются новыми. Частичный износ возмещается путем проведения ремонта.

Моральный износ — резкое снижение стоимости основных средств, возникающее в результате роста производительности труда в отраслях, производящих эти основные средства, и появления новых, современных и более производительны» машин и оборудования.

Амортизация — постепенное перенесение (погашение) стоимости основных средств в процессе их эксплуатации на стоимость готовой продукции, работ и услуг.

Амортизационные отчисления — денежное выражение амортизации основных средств, включаемой в себестоимость продукции, работ и услуг. Таким путем организация возмещает затраты по использованию объектов основных средств.

Объектами для начисления амортизации являются объекты основный средств, находящиеся в организации на правах собственности, хозяйственного ведения, оперативного управления (включая объекты основных средств, переданные в аренду, безвозмездное пользование, доверительное управление).

Начисление амортизационных отчислений по объектам основных средств в течение отчетного периода производится независимо от применяемого способа начисления амортизации в размере 1/12 исчисляемой годовой суммы. По вновь поступившим объектам амортизация начисляется с 1-го числа месяца, следующего за месяцем принятия объекта в эксплуатацию, а по выбывшему — заканчивается 1-го числа месяца, следующего за месяцем до полного погашения или списания этого объекта с бухгалтерского учета в связи с прекращением права собственности.

Начисление амортизационных отчислений приостанавливается по переведенным по решению руководства организации основным средствам на консервацию продолжительностью свыше трех месяцев, на реконструкцию и модернизацию — свыше 12 месяцев (п. 23 ПБУ 6/01).

Начисление амортизационных отчислений по объектам основных средств производится независимо от результатов деятельности организации в отчетном периоде.

Амортизация не начисляется по объектам основных средств:

• жилищного фонда (жилье, дома, общежития, квартиры и др.);

• объектам внешнего благоустройства и другим аналогичным объектам (лесного, дорожного хозяйства, специализированным сооружениям, судоходной обстановки и т. п.);

• продуктивному скоту, буйволам, волам и оленям;

• многолетним насаждениям, не достигшим эксплуатационного возраста.

По указанным объектам и объектам основных средств некоммерческих

организаций начисляется износ в конце отчетного года по установленным нормам амортизационных отчислений. Движение сумм износа по указанным объектам учитывается на забалансовых счетах, причем на финансовый результат организации этот износ не оказывает влияния.

Объекты основных средств со стоимостью не более 20 000 руб. за единицу, а также приобретенные книги, брошюры и т. п. издания разрешается списывать на затраты на производство (расходы на продажу) по мере отпуска их в производство или эксплуатацию.

Перечень объектов, не подлежащих амортизации по налоговому учету, отличается от приведенного в ПБУ 6/01, а именно:

• имущество, приобретенное с использованием бюджетных ассигнований в части стоимости, приходящейся на величину этих средств);

• имущество, приобретенное (созданное) за счет средств, полученных и рамках целевого финансирования;

• имущество, переданное (полученное) по договорам в безвозмездное пользование.

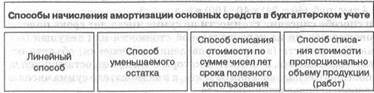

В соответствии с положением по бухгалтерскому учету начисление амортизации объектов основных средств производится одним из четырех способов (рис. 8.5).

Рис. 8.5. Амортизация основных средств

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

Для погашения стоимости объектов основных средств определяется годовая сумма амортизационных отчислений.

При линейном способе исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной соответственно сроку полезного использования этого объекта.

Пример. Приобретен объект основных средств стоимостью 120 тыс. руб. со сроком полезного использования 5 лет. Годовая норма амортизации — 20% (100% : 5). Годовая сумма амортизационных отчислений составит 24 тыс. руб. (120 000x 20: 100).

При способе уменьшаемого остатка исходя из остаточной стоимости (первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) за минусом начисленной амортизации) объекта основных средств на начало отчетного года, нормы амортизации, исчисленной соответственно сроку полезного использования этого объекта. При этом в соответствии с законодательством Российской Федерации субъекты малого предпринимательства могут применять коэффициент ускорения, равный двум; а по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, может применяться коэффициент ускорения в соответствии с условиями договора финансовой аренды не выше 3.

Пример. Приобретен объект основных средств стоимостью 100 тыс руб. со сроком полезного использования 5 лет. Годовая норма амортизации, исчисленная исходя из срока полезного использования, составляющая 20% (100% : 5), увеличивается на коэффициент ускорения 2; годовая норма амортизации со ставит 40%.

В первый год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при принятии объекта основных средств к бухгалтерскому учету 40 тыс. руб. (100 000 х 40 :100). Во второй год эксплуатации амортизация начисляется в размере 40% от остаточной стоимости на начало отчетного года, т. е. разницы между первоначальной стоимостью объекта и суммой амортизации, начисленной за первый год, и составит 24 тыс. руб. (100 - 40) х 40 :100). В третий год эксплуатации амортизация начисляется в размере 40% от разницы между остаточной стоимостью объекта, образовавшейся по окончании второго года эксплуатации, и суммой амортизации, начисленной за второй год эксплуатации, и составит 12,4 тыс. руб. (60 - 24) х 40 : 100) и т. д.

При способе списания стоимости по сумме чисел лет срока полезного использования исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого число лет, остающихся до конца срока полезного использования объекта, а в знаменателе сумма чисел лет срока полезного использования объекта.

Пример. Приобретен объект основных средств стоимостью 150 тыс. руб. Срок полезного использования установлен в 5 лет. Сумма чисел лет срока службы составляет 15 лет (1 + 2 + 3 + 4+ 5). В первый год эксплуатации указанного объекта может быть начислена амортизация в размере 5/15, или 33,3%, что составит 50 тыс. руб., во второй год — 4/15, что составит 40 тыс. руб., в третий год — 3/15, что составит 30 тыс. руб., и т. д.

Начисление амортизационных отчислений по объектам основных средств и течение отчетного года производится ежемесячно независимо от применяемо го способа начисления в размере 1/12 исчисленной годовой суммы.

В случае принятия объекта основных средств к бухгалтерскому учету в течение отчетного года годовой суммой амортизации считается сумма, определенная с 1-го числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, до отчетной даты годовой бухгалтерском отчетности.

Пример. В апреле отчетного года принят к бухгалтерскому учету объект основных средств первоначальной стоимостью 20 тыс. руб.; срок полезного использования — 4 года, или 48 месяцев (организация использует линейный метод); годовая сумма амортизационных отчислений в первый год использования составит (20 000 х 8 : 48) = 3,3 тыс. руб.

По объектам основных средств, используемым в организации с сезонным характером производства, годовая сумма амортизационных отчислений начисляется равномерно в течение периода работы организации в отчетном году.

Пример. Организация, осуществляющая речные перевозки грузов в течение 7 месяцев в году, приобрела объект основных средств, первоначальная стоимость которого составляет 200 тыс. руб., срок полезного использования - 10 лет. Годовая норма амортизационных отчислений составляет 10% (100% ; 10 лет). Годовая сумма амортизационных отчислений в размере 20 тыс. руб. (200 х 10%) начисляется равномерно в течение 7 месяцев работы в отчетном году.

При применении начисления амортизации по объектам основных средств способом списания стоимости пропорционально объему продукции (работ) годовая сумма амортизационных отчислений определяется исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования такого объекта.

Пример. Приобретен автомобиль с предполагаемым пробегом до 400 тыс. км, стоимостью 80 тыс. руб. В отчетном периоде пробег должен составить 5 тыс. км, следовательно, годовая сумма амортизационных отчислений исходя из соотношения первоначального и предполагаемого объема продукции составит 1 тыс. руб. (5 х 80 : 400).

Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

Определение срока полезного использования объекта основных средств, Включая объекты основных средств, ранее использованные у другой организации, производится исходя из:

• ожидаемого срока использования в организации этого объекта в соответствии с ожидаемой производительностью или мощностью;

• ожидаемого физического износа, зависящего от режима эксплуатации (количества смен); естественных условий и влияния агрессивной среды, системы проведения ремонта;

• нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной достройки, дооборудования, реконструкции или модернизации, организацией пересматривается срок полезного использования по этому объекту.

Пример. Объект основных средств стоимостью 120 тыс. руб. и сроком полезного использования пять лет после трех лет эксплуатации подвергся дооборудованию стоимостью 40 тыс. руб. Пересматривается срок полезного использования в сторону увеличения на два года. Годовая сумма амортизационных отчислений в размере 22 тыс. руб. определяется из расчета остаточной стоимости в размере 88 тыс. руб. = 120 000 - (120 000 х 3 : 5) + + 40 000 и нового срока полезного использования в четыре года.

Сумма начисленных амортизационных отчислений отражается в бухгалтерском учете путем накопления соответствующих сумм на отдельном счете, как правило, по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции с кредитом счета учета амортизации.

Для учета амортизационных отчислений используют пассивный счет 02 «Амортизация основных средств». Кредитовое сальдо счета 02 отражает:

• сумму начисленной амортизации по поступившим и действующим основным средствам;

• сумму возмещенной (накопленной) стоимости основных средств с момента вступления их в эксплуатацию до отчетного периода или до полного выбытия.

По дебету счета 02 отражается сумма амортизации по выбывшим основным средствам. Начисленная сумма амортизации относится к расходам на производство и продажу.

Порядок отражения на счетах бухгалтерского учета амортизации основных средств представлен в табл. 8.4.

Таблица 8.4

Записи на счетах бухгалтерского учета амортизации основных средств

| Хозяйственная операция | Дебет счета | Кредит счета |

| Начисление амортизации собственных основных средств (включая безвозмездно полученные) | 20,23,25,26,44 | |

| Начисление амортизации арендодателем по основным средствам, сданным в аренду на условиях возврата | 91, субсчет 91-2 | |

| При выбытии основных средств: | ||

| • на сумму накопленной амортизации | ||

| • на остаточную стоимость основных средств |

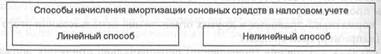

В отличие от ПБУ 6/01 по налоговому учету предложено два метода начисления амортизации (рис. 8.6).

Рис. 8.6. Амортизация основных средств

При использовании нелинейного метода по объектам, остаточная стоимость которых достигнет 20% от первоначальной (восстановительной) стой» мости, амортизация исчисляется в следующем порядке:

• остаточная стоимость фиксируется как базовая стоимость при дальнейших расчетах;

• сумма начисленной за месяц амортизации объекта определяется путем деления базовой стоимости данного объекта на количество месяцев, оставшихся до истечения срока полезного использования объекта.

Для начисления амортизации объекты основных средств распределяются по 10 амортизационным группам.

Для тех видов основных средств, которые не указаны в амортизационных группах, срок полезного использования устанавливается организацией в соответствии с техническими условиями и рекомендациями организаций-изготовителей.

Организация применяет линейный метод начисления амортизации для объектов основных средств 8—10 групп (20—30 лет и свыше), независимо от срока их ввода в эксплуатацию. По остальным основным средствам организация вправе применять как линейный, так и нелинейный метод.

Постановлением Правительства РФ от 1 октября 2002 г. № 1 утверждена классификация основных средств, включаемых в амортизационные группы. Классификацию применяют плательщики налога на прибыль для группировки амортизируемого имущества и расчета сумм амортизации в целях налогообложения прибыли. Ее можно использовать в бухгалтерском учете.

При начислении амортизации в целях бухгалтерского учета организации вправе использовать один из четырех способов, в налогообложении — один из двух способов (линейный или нелинейный). Поэтому применять классификацию ОС одновременно в бухгалтерском и налоговом учете сегодня можно при выполнении двух условий:

• стоимость основных средств, сформированная в бухгалтерском и налоговом учете, совпадает;

• амортизация должна начисляться одним способом — линейным (самым доступным и простым).

Основной критерий, по которому объекты основных средств сгруппированы в амортизационные группы, — это срок полезного использования. Порядок определения срока полезного использования амортизируемого имущества рассмотрим на примере.

Пример. В январе отчетного года организация приобрела легковой автомобиль и в том же месяце ввела его в эксплуатацию. Первоначальная стоимость автомобиля с учетом расходов на его приобретение и доведение до состояния, м котором он может использоваться, составила 120 000 руб., Согласно классификации этот объект относится к третьей амортизационной группе со сроком полезного использования свыше трех лет и до пяти лет включительно. Организация установила срок полезного использования автомобиля, равный четырем годам [(3 + 5) : 2]. С использованием линейного способа определяется месячная норма амортизации для целей налогообложения прибыли по следующей формуле:

К = 1 : 48 месяцев (4 года х 12 мес.) х 100% = 2,083%.

Зная первоначальную стоимость машины и рассчитанный коэффициент, можно найти сумму ежемесячно начисляемой амортизации, которая равна:

1200 х 2,083% = 2 499,6 руб. или 2500 руб.

5. Учет расходов на содержание и восстановление основных средств

Содержание объекта основных средств осуществляется с целью поддержания эксплуатационных свойств указанного объекта посредством его технического осмотра и поддержания в рабочем состоянии.

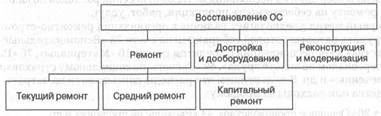

Восстановление объекта основных средств осуществляется посредством ремонта, достройки, дооборудования, реконструкции и модернизации (рис. 8.7).

Рис. 8.7. Способы восстановления основных средств

Текущим ремонтом принято считать ремонт, осуществляемый с периодичностью менее одного года. Основная его цель — поддержание объекта в рабочем состоянии.

При среднем ремонте, который осуществляется с периодичностью более одного года, производится частичная разборка ремонтируемого агрегата и восстановление или замена части деталей.

Капитальным ремонтом оборудования и транспортных средств считается такой вид ремонта, при котором производится полная разборка агрегата, ремонт базовых и корпусных деталей и узлов, замена или восстановление изношенных деталей и узлов на новые и более современные, сборка, регулировка и испытание агрегата.

Капитальный ремонт зданий и сооружений — ремонт, при котором производится смена изношенных конструкций или замена их на более прочные и экономичные, улучшающие эксплуатационные возможности ремонтируемых объектов.

Ремонт производится согласно плану, разработанному исходя из системы планово-предупредительного ремонта, утвержденному руководителем организации. Указанная система предусматривает обслуживание основных средств, текущий, средний и капитальный ремонты. Она разрабатывается на основе технических характеристик объектов, условий их эксплуатации, других параметров.

Расходы на проведение всех видов ремонта включаются в состав затрат на производство и расходов на продажу. Иными словами, ремонт производится за счет себестоимости продукции, работ, услуг. Ремонт объектов основных средств непроизводственной сферы осуществляется за счет дохода организации, целевого финансирования, других источников.

Ремонт основных средств может проводиться хозяйственным и подрядным способами. В обоих случаях на каждый ремонтируемый объект составляется ведомость дефектов, в которой указываются необходимые характеристики ОС, работы, подлежащие выполнению, сроки ремонта, нормы времени на работы, сметная стоимость ремонта в разрезе статей.

При хозяйственном способе организация осуществляет ремонт своими силами и расходы по ремонту отражаются в бухгалтерском учете этой организации. Бухгалтерией на основании ведомости дефектов и наряд-заказа выписываются документы на получение со склада необходимых запасных частей и материалов, рабочие наряды для проведения ремонта основных средств.

В нормативных документах по бухгалтерскому учету и отчетности предлагается на выбор один из нескольких методов отнесения расходов по капитальному ремонту на себестоимость продукции, работ, услуг.

Первый метод предполагает наличие в организации ремонтно-строительной группы, затраты которой собираются на счете 23 «Вспомогательные производства» в корреспонденции с кредитом счетов 10 «Материалы», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и др. В дальнейшем эти расходы списываются на затраты производства или расходы на продажу:

Д-т 20 «Основное производство», 44 «Расходы на продажу» и др.

К-т 23 «Вспомогательное производство».

Согласно второму методу можно непосредственно расходы на ремонт отнести на себестоимость продукции, работ, услуг или расходы на продажу:

Д-т 20 «Основное производство», 44 «Расходы на продажу» и др.

К-т 10 «Материалы», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и др.

Этот метод применяется при небольших объемах ремонта и равномерных расходах в течение отчетного периода,

Расходы на капитальный ремонт ОС, осуществляемый подрядным способом, отражаются в бухгалтерском учете подрядчика. Работы производятся на основании договора подряда. По окончании ремонта объект принимается на основании акта о приеме-сдаче отремонтированных, реконструированных и модернизированных объектов (ф. № ОС-3), который составляется в двух экземплярах. Акт подписывается работником структурного подразделения организации, уполномоченного на приемку основных средств, и представителем организации, производившей работы, и подается в бухгалтерию организации. Затем акт подписывается главным бухгалтером и утверждается руководителем организации. В технический паспорт соответствующего объекта основных средств вносятся необходимые изменения в характеристику объекта. Первый экземпляр акта остается у организации-заказчика, второй — передается организации, проводившей работы по восстановлению ОС.

Законченные работы оплачиваются подрядчику из расчета сметной стоимости работ. При этом на основании счета подрядной организации составляются проводки:

1) Д-т 20 «Основное производство»

или Д-т 96 «Резервы предстоящих расходов»

К-т 60 «Расчеты с поставщиками и подрядчиками» — на сумму принятых работ;

2) Д-т 19 «НДС по приобретенным ценностям»

К-т 60 «Расчеты с поставщиками и подрядчиками» — на сумму НДС;

3) Д-т 60 «Расчеты с поставщиками и подрядчиками»

К-т 51 «Расчетный счет» — на сумму оплаты по счетам подрядчиков.

Учет затрат, связанных с модернизацией и реконструкцией объекта основных средств, ведется в порядке, установленном для учета капитальных вложений.

Приемка законченных работ по достройке, дооборудованию, реконструкции, модернизации объекта основных средств оформляется соответствующим актом.

Затраты на содержание объекта основных средств (технический осмотр, поддержание в рабочем состоянии) включаются в затраты на обслуживание производственного процесса и отражаются по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции с кредитом счетов учета произведенных затрат.

Затраты, связанные с перемещением объекта основных средств (транспортные передвижные средства, экскаваторы, канавокопатели, подъемные краны, строительные механизмы и др.) внутри организации, относятся на затраты на производство (расходы на продажу).

По правилам налогового учета расходы на ремонт основных средств рассматриваются как прочие расходы и включаются в размере фактически» расходов в затраты на производство или расходы на продажу в том отчетном периоде, в котором они были осуществлены:

• организациями промышленности, агропромышленного комплекса, лесного хозяйства, транспорта и связи, строительства, геологии и разведки недр, геодезических и гидрометеорологических служб, жилищно-коммунального хозяйства — в размере фактических затрат;

• прочими организациями — в размере, не превышающем 10% первоначальной (восстановительной) стоимости амортизируемых основных средств, суммы, превышающие указанный норматив, включаются в состав промин расходов равномерно в течение пяти лет при ремонте основных средств четвертой — десятой амортизационных групп (5—30 лет и выше) и в течение срока полезного использования объекта ОС — по основным средствам пер вой — третьей амортизационных групп (от 1 до 5 лет включительно).

6. Учет выбытия основных средств

Стоимость объекта основных средств, который выбывает или постоянно не используется для производства продукции, выполнения работ и оказании услуг либо для управленческих нужд организации, подлежит списанию с бухгалтерского учета.

Выбытие объекта основных средств признается в бухгалтерском учете организации на дату единовременного прекращения действия четырех условий принятия их к бухгалтерскому учету.

Выбытие объекта основных средств может иметь место в случаях:

• продажи;

• списания в случае морального и физического износа;

• ликвидации при авариях, стихийных бедствиях и иных чрезвычайных ситуациях;

• передачи в виде вклада в уставный (складочный) капитал других организаций, паевой фонд;

• передачи по договорам мены, дарения;

• передачи дочернему (зависимому) обществу от головной организации;

• недостачи и порчи, выявленных при инвентаризации активов и обязательств;

• частичной ликвидации при выполнении работ по реконструкции;

• в иных случаях.

Для определения целесообразности (пригодности) дальнейшего использования объекта основных средств, возможности и эффективности его восстановления, а также для оформления документации при выбытии указанных объектов в организации приказом руководителя создается комиссия, в состав которой входят соответствующие должностные лица, в том числе главный бухгалтер (бухгалтер) и лица, на которых возложена ответственность за сохранность объектов основных средств. Для участия в работе комиссии могут приглашаться представители инспекций, на которые в соответствии с законодательством возложены функции регистрации и надзора на отдельные милы имущества.

В компетенцию комиссии входит:

• осмотр объекта основных средств, подлежащего списанию с использованием необходимой технической документации, а также данных бухгалтерского учета, установление целесообразности (пригодности) дальнейшего использования объекта основных средств, возможности и эффективности его нос становления;

• установление причин списания объекта основных средств (физический и моральный износ, нарушение условий эксплуатации, аварии, стихийные бедствия и иные чрезвычайные ситуации, длительное неиспользование объекта для производства продукции, выполнения работ и услуг либо для управленческих нужд и др.);

• выявление лиц, по вине которых происходит преждевременное выбытие объекта основных средств, внесение предложений о привлечении этих лиц к ответственности, установленной законодательством;

• возможность использования отдельных узлов, деталей, материалов выбывающего объекта основных средств и их оценка исходя из текущей рыночной стоимости, контроль за изъятием из списываемых в составе объекта основных средств цветных и драгоценных металлов, определение веса и сдачи на соответствующий склад; осуществление контроля за изъятием из списываемых объектов основных средств цветных и драгоценных металлов, определением их количества, веса;

• составление акта на списание объекта основных средств.

Принятое комиссией решение о списании объекта основных средств оформляется в акте на списание объекта основных средств с указанием данных, характеризующих объект основных средств (дата принятия объекта к бухгалтерскому учету, год изготовления или постройки, время ввода в эксплуатацию, срок полезного использования, первоначальная стоимость и сумма начисленной амортизации, проведенные переоценки, ремонты, причины выбытия с их обоснованием, состояние основных частей, деталей, узлов, конструктивных элементов). Акт на списание объекта основных средств утверждается руководителем организации.

Детали, узлы и агрегаты выбывающего объекта основных средств, пригодные для ремонта других объектов основных средств, а также другие материалы приходуются по текущей рыночной стоимости по дебету счета учета материалов в корреспонденции с кредитом счета учета прибылей и убытков в качестве прочих доходов.

На основании оформленного акта на списание основных средств, переданного бухгалтерской службе организации, в инвентарной карточке производится отметка о выбытии объекта основных средств. Соответствующие записи о выбытии объекта основных средств производятся также в документе, открываемом по месту его нахождения.

Инвентарные карточки по выбывшим объектам основных средств хранятся в течение срока, устанавливаемого руководителем организации в соответствии с правилами организации государственного архивного дела, но не менее пяти лет.

Передача организацией объекта основных средств в собственность других лиц оформляется актом о приеме-передаче основных средств.

На основании указанного акта производится соответствующая запись в инвентарной карточке переданного объекта основных средств, которая прилагается к акту о приеме-передаче основных средств. Об изъятии инвентарной карточки на выбывший объект основных средств делается отметка в документе, открываемом по местонахождению объекта.

Перемещение объекта основных средств между структурными подразделениями организации выбытием объекта основных средств не признается. Указанная операция оформляется актом о приеме-передаче основных средств.

Возврат арендуемого объекта основных средств арендодателю также оформляется актом о приеме-передаче, на основании которого бухгалтерская служба арендатора списывает возвращенный объект с забалансового учета.

Списание стоимости объекта основных средств отражается в бухгалтерском учете, на субсчете учета выбытия основных средств, открываемом к счету учета основных средств. При этом в дебет указанного субсчета списывается первоначальная (восстановительная) стоимость объекта основных средств в корреспонденции с соответствующим субсчетом счета учета основных средств, а в кредит указанного субсчета — сумма начисленной амортизации за срок полезного использования в организации данного объекта в корреспонденции с дебетом счета учета амортизации. По окончании процедуры выбытия остаточная стоимость объекта основных средств списывается с кредита субсчета учета выбытия основных средств в дебет счета 91 «Прочие доходы и расходы» по субсчету «Выбытие основных средств» в качестве прочих расходов.

Расходы, связанные с выбытием объекта основных средств, учитываются по дебету счета 91 «Прочие доходы и расходы» в качестве прочих расходов. По кредиту счета 91 «Прочие доходы и расходы» в качестве прочих доходов учитывается сумма выручки от продажи ценностей, относящихся к выбывшему объекту основных средств, стоимость оприходованных материальных ценностей, полученных от разборки объекта основных средств по цене возможного использования.

Выбытие объекта основных средств, передаваемого в счет вклада в уставный (складочный) капитал, паевой фонд в размере его остаточной стоимости отражается в бухгалтерском учете по дебету счета 75-1 «Расчеты с учредителями» и кредиту счета 01 «Основные средства».

Ранее на возникающую задолженность по вкладу в уставный (складочный) капитал, паевой фонд производится запись по дебету счета учета финансовых вложений в корреспонденции с кредитом счета учета расчетов на величину остаточной стоимости объекта основных средств, передаваемого в счет вклада в уставный (складочный) капитал, паевой фонд, а в случае полного погашения стоимости такого объекта — в условной оценке, принятой организацией, с отнесением суммы оценки на финансовые результаты.

Доходы и расходы от выбытия объекта основных средств подлежат зачислению на счет 91 «Прочие доходы и расходы» в качестве прочих доходов и расходов и отражаются в бухгалтерском учете в том отчетном периоде, к которому они относятся.

Порядок учета выбытия основных средств рассмотрен по одному из видов — продажа основных средств.

В данном случае операции в бухгалтерском учете отражаются следующими проводками:

Д-т 01 «Основные средства», субсчет «Выбытие основных средств»

К-т 01 «Основные средства» — на сумму первоначальной (восстановительной) стоимости объекта;

Д-т 02 «Амортизация основных средств»

К-т 01 «Основные средства», субсчет «Выбытие основных средств» — на сумму накопленной амортизации.

Целесообразно по счету 91 «Прочие доходы и расходы» открыть субсчет «Выбытие основных средств».

Д-т 91 «Прочие доходы и расходы», субсчет «Выбытие основных средств»

К-т 01 «Основные средства», субсчет «Выбытие основных средств» — на остаточную стоимость объекта.

В дальнейшем в дебет счета 91, субсчет «Выбытие основных средств» записываются все расходы, связанные с выбытием основных средств, а в кредит доходы от их выбытия:

Д-т 91 «Прочие доходы и расходы», субсчет «Выбытие основных средств»

К-т 23 «Вспомогательные производства», 44 «Расходы на продажу» и др.—списание расходов, связанных с продажей основных средств;

Д-т 91 «Прочие доходы и расходы», субсчет «Выбытие основных средств»

К-т 68 «Расчеты по налогам и сборам» — задолженность бюджету по НДС;

Д-т 76 «Расчеты с дебиторами и кредиторами», 62 «Расчеты с покупателями и заказчиками»

К-т 91 «Прочие доходы и расходы», субсчет «Выбытие основных средств» — суммы выручки, причитающиеся к получению;

Д-т 83 «Добавочный капитал»

К-т 84 «Нераспределенная прибыль (непокрытый убыток) — списание суммы дооценки по объектам основных средств, по которым проводилась переоценка;

Д-т 10 «Материалы»

К-т 91 «Прочие доходы и расходы», субсчет «Выбытие основных средств» — учитываются материалы, лом, утиль, полученные при ликвидации объектов (по рыночным ценам).

По окончании отчетного периода определяется финансовый результат от продажи основных средств. Если кредитовая сумма счета 91, субсчета «Выбытие основных средств» больше дебетовой, организация получила прибыль, а если наоборот — убыток. Прибыль (убыток) от продажи основных средств списывается на счет 99 «Прибыли и убытки».

7. Понятие, состав и характеристика нематериальных активов

Нематериальными активами признаются приобретенные и (или) созданные организацией исключительные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев). Исключительные права связаны с возможностями распоряжения объектом интеллектуальной собственности в любой форме и любым способом (путем воспроизведения, распространения, передачи в эфир, переработки и т. п.).

К интеллектуальной собственности относится исключительное право гражданина или юридического лица на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации юридического лица, продукции, работ, услуг. В составе нематериальных активов принимается к бухгалтерскому учету деловая репутация организации. В налогообложении к нематериальным активам отнесены права на владение ноу-хау, секретной формулой или процессом, информацией относительно промышленного, коммерческого или научного опыта.

Нематериальными активами не являются расходы, связанные с образованием юридического лица (организационные расходы); интеллектуальные и деловые качества персонала организации, их квалификация и способность к труду.

Правила формирования в бухгалтерском учете информации о нематериальных активах организаций (кроме кредитных и бюджетных) определяются Положением по бухгалтерскому учету «Учет нематериальных активов» (ПВУ 14/2007) , Планом счетов бухгалтерского учета .

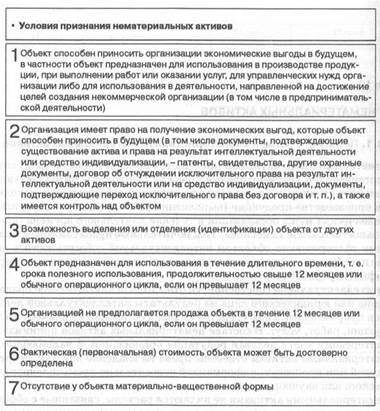

Согласно этим документам к нематериальным активам относятся объекты при единовременном выполнении семи условий (рис. 8.8)

При выполнении перечисленных условий к нематериальным активам относятся, например, произведения науки, литературы и искусства; программы для электронных вычислительных машин; изобретения; полезные модели; селекционные достижения; секреты производства (ноу-хау); товарные знаки и знаки обслуживания.

В составе нематериальных активов учитывается также деловая репутация, возникшая в связи с приобретением предприятия как имущественного комплекса (в целом или его части).

Рис. 8.8. Условия признания объекта в качестве нематериального актива

Основания приобретения и прекращения прав собственности на объекты нематериальных активов, характеристика их разновидностей, порядок налогообложения раскрываются в части четвертой Гражданского кодекса РФ и Налоговом кодексе РФ.

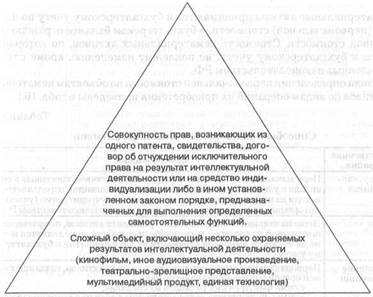

Единицей бухгалтерского учета нематериальных активов является инвентарный объект (рис. 8.9).

Исключительное право на использование охраняемых объектов промышленной собственности принадлежит патентообладателю — автору изобретения, полезной модели, промышленного образца; физическим и (или) юридическим лицам, указанным автором или его правопреемником в заявке на выдачу патента; работодателю, если объекты промышленной собственности созданы работником в связи с выполнением им своих служебных обязанностей.

Рис. 8.9. Понятие инвентарного объекта

Объектам промышленной собственности предоставляется правовая охрана, если они являются новыми, оригинальными и промышленно применимыми. Объект признается новым, если его существенные признаки, определяющие эстетические и эргономические особенности изделия, неизвестны из сведений, ставших общедоступными в мире. Если существенные признаки обусловливают творческий характер эстетических особенностей изделия, то объект относится к оригинальным. Приоритет, авторство объектов промышленной собственности и исключительное право на их использование удостоверяются патентами на изобретение и промышленный образец, свидетельством на полезную модель.

Деловая репутация организации может определяться в виде разницы между покупной ценой организации (как приобретенного имущественного комплекса в целом) и стоимостью по бухгалтерскому балансу всех ее активов и обязательств. Положительная деловая репутация рассматривается в качестве надбавки к цене, уплачиваемой покупателем в ожидании будущих экономических выгод; отрицательная деловая репутация отражает скидку с цены, предоставляемой покупателю в связи с отсутствием стабильных покупателей, репутации качества, навыков маркетинга и сбыта, деловых связей, опыта управления, уровня квалификации персонала и других факторов безубыточной деятельности.

8. Оценка нематериальных активов

Нематериальные активы принимаются к бухгалтерскому учету по фактической (первоначальной) стоимости, в бухгалтерском балансе отражаются по остаточной стоимости. Стоимость нематериальных активов, по которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством РФ.

Правила определения первоначальной стоимости по объектам нематериальных активов по видам операций их приобретения приведены в табл. 8.5.

Таблица 8.5

Способы оценки нематериальных активов

| Хозяйственная операция | Способ оценки |

| Вклад в уставный капитал | Первоначальная стоимость нематериальных активов, внесенных в счет вклада в уставный (складочный) капитал организации, определяется исходя из их денежной оценки, согласованной учредителями (участниками) организации, если иное не предусмотрено законодательством РФ |

| Дарение | Первоначальная стоимость нематериальных активов, полученных организацией по договору дарения (безвозмездно), определяется исходя из их текущей рыночной стоимости на дату принятия к бухгалтерскому учету |

| Изготовление в организации | Первоначальная стоимость нематериальных активов, созданных самой организацией, определяется как: — сумма фактических расходов на создание; — суммы, уплачиваемые за выполнение работ или оказание услуг сторонним организациям по заказам, договорам подряда, договорам авторского заказа либо договорам на выполнение научно-исследова- тельских, опытно-конструкторских или технологических работ; — расходы на оплату труда работников, непосредственно занятых при создании нематериального актива или при выполнении научно- исследовательских, опытно-конструкторских или технологических работ по трудовому договору; — отчисления на социальные нужды (в том числе страховые взносы на обязательное страхование); — расходы на содержание и эксплуатацию научно-исследовательского оборудования, установок и сооружений, других основных средств и иного имущества, амортизация основных средств и нематериальных активов, использованных непосредственно при создании нематериального актива, фактическая (первоначальная) стоимость которого формируется; — иные расходы, непосредственно связанные с созданием нематериального актива и обеспечением условий для использования актива в запланированных целях, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ) |

| Мена и иные способы расчетов неденежными средствами | Первоначальная стоимость нематериальных активов, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, определяется исходя из стоимости товаров (ценностей), переданных или подлежащих передаче организацией. Стоимость товаров (ценностей), переданных или подлежащих передаче организацией, устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных товаров (ценностей). При невозможности установить стоимость товаров (ценностей), переданных или подлежащих передаче организацией по таким договорам, величина стоимости нематериальных активов, полученных организацией, устанавливается исходя из цены, по которой в сравнимых обстоятельствах приобретаются аналогичные нематериальные активы |

| Получение в пользование | Нематериальные активы, полученные в пользование, учитываются организацией-пользователем в оценке, принятой в договоре |

| Приобретение деловой репутации | Для целей бухгалтерского учета величина приобретенной деловой репутации организации определяется расчетным путем как разница между суммой, уплачиваемой продавцу за организацию, и суммой всех активов и обязательств по бухгалтерскому балансу организации на дату ее покупки (приобретения). При приобретении объектов приватизации на аукционе или по конкурсу деловая репутация организации определяется как разница между покупной ценой, уплачиваемой покупателем, и оценочной (начальной) стоимостью проданной организации |

| Приобретение нематериальных активов за плату | Первоначальная стоимость нематериальных активов, приобретенных за плату, определяется как сумма фактических расходов на приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ) |

| Приобретение нематериальных активов в иностранной валюте | Оценка нематериальных активов, стоимость которых при приобретении определена в иностранной валюте, производится в рублях путем пересчета иностранной валюты по курсу Центрального банка РФ, действующему на дату приобретения организацией объектов по праву собственности, хозяйственного ведения, оперативного управления |

К фактическим расходам на приобретение нематериального актива относятся:

• суммы, уплачиваемые в соответствии с договором об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации правообладателю (продавцу);

• таможенные пошлины и таможенные сборы;

• невозмещаемые суммы налогов, государственные, патентные и иные пошлины, уплачиваемые в связи с приобретением нематериального актива;

• вознаграждения, уплачиваемые посреднической организации и иным лицам, через которые приобретен нематериальный актив;

• суммы, уплачиваемые за информационные и консультационные услуги, связанные с приобретением нематериального актива;

• иные расходы, непосредственно связанные с приобретением нематериального актива и обеспечением условий для использования актива в запланированных целях.

Не включаются в расходы на приобретение, создание нематериального актива:

• возмещаемые суммы налогов, за исключением случаев, предусмотренных законодательством Российской Федерации;

• общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением и созданием активов;

• расходы по научно-исследовательским, опытно-конструкторским и технологическим работам в предшествовавших отчетных периодах, которые были признаны прочими доходами и расходами.

Расходы по полученным займам и кредитам не являются расходами на приобретение, создание нематериальных активов, за исключением случаев, когда актив, фактическая (первоначальная) стоимость которого формируется, относится к инвестиционным.

При оплате приобретаемых нематериальных активов, если условиями договора предусмотрена отсрочка или рассрочка платежа, фактические расходы принимаются к бухгалтерскому учету в полной сумме кредиторской задолженности.

Рыночная стоимость нематериальных активов, полученных безвозмездно, должна подтверждаться такими документами, как справки организаций-изготовителей, комитетов по ценообразованию, экспертные заключения независимых оценщиков.

9. Учет наличия и движения нематериальных активов

Для обобщения информации о наличии и движении собственных нематериальных активов в синтетическом учете используется активный счет 04 «Нематериальные активы». Аналитический учет нематериальных активов ведется по отдельным инвентарным объектам нематериальных активов (см. рис. 8.9), выполняющим самостоятельные функции в производстве продукции, выполнении работ, оказании услуг либо при использовании для управленческих нужд организации. Унифицированной формой документа аналитического учета нематериальных активов является Карточка учета нематериальных активов (НМА-1). Карточка открывается в бухгалтерии на каждый объект, заполняется в одном экземпляре на основании документов на приобретение и перемещение нематериальных активов, содержит основные характеристики учитываемых объектов. В карточке ежемесячно показывается сумма начисленной амортизации.

Основаниями для заполнения карточек учета нематериальных активов, их корректировки и аннулирования являются правоохранные документы и договоры на соответствующие операции с нематериальными активами, акты приема-передачи, акты на списание объектов. Операции с объектами нематериальных активов оформляются лицензионными, авторскими договорами, договорами коммерческой концессии (франчайзинга), дарения, мены, уступки прав, на выполнение научно-исследовательских, опытно-конструкторских и технологических работ, другими видами договоров.

По лицензионному договору патентообладатель (лицензиар) обязуется предоставить право на использование охраняемого объекта нематериальных активов (например, объекта промышленной собственности, товарного знака) в объеме, предусмотренном договором, другому лицу (лицензиату), а последний принимает на себя обязанность вносить лицензиару обусловленные договором платежи и осуществлять другие действия, предусмотренные договором. Лицензионный договор на передачу права пользования товарным знаком должен содержать условие о том, что качество товаров лицензиата будет не ниже качества товаров лицензиара и что лицензиар будет осуществлять контроль за выполнением этого условия. Лицензионный договор подлежит регистрации в Роспатенте и без регистрации считается недействительным.

Исключительное право на программу для ЭВМ или базу данных может быть передано полностью или частично другим физическим или юридическим лицам по авторскому договору. Авторский договор о передаче исключительных прав заключается в письменной форме и должен устанавливать такие существенные условия, как объем и способы использования программы для ЭВМ или базы данных, порядок выплаты и размер вознаграждения, срок действия договора. Договоры о полной или частичной передаче исключительного права на программы для ЭВМ и базы данных могут быть зарегистрированы по соглашению сторон в федеральном органе исполнительной власти по интеллектуальной собственности,

По договору коммерческой концессии (аренды нематериальных активов) одна сторона (правообладатель) обязуется предоставить другой стороне (пользователю) за вознаграждение на срок или без указания срока право применять в предпринимательской деятельности пользователя комплекс исключительных прав, принадлежащих правообладателю, в том числе право на фирменное наименование и (или) коммерческое обозначение правообладателя, на охраняемую коммерческую информацию, а также на другие предусмотренные договором объекты исключительных прав — товарный знак, знак обслуживания и другие объекты. Сторонами по договору коммерческой концессии могут быть коммерческие организации и граждане, зарегистрированные в качестве индивидуальных предпринимателей.

Договором о создании объекта интеллектуальной собственности предусматривается выполнение научно-исследовательских и опытно-конструкторских работ, права на результаты которых принадлежат заказчику.

В соответствии с договором об уступке прав одна из сторон на определенных условиях уступает (передает с прекращением действия собственных полномочий) исключительные права другой стороне, которая становится правообладателем.

К основным операциям поступления нематериальных активов относится их получение в собственность в качестве вклада в уставный капитал, приобретения за плату и безвозмездно, путем изготовления в организации, а также в пользование. Аналогичны основания выбытия нематериальных активов.

Основные записи на счетах бухгалтерского учета по формированию первоначальной стоимости объектов нематериальных активов, приобретенных за плату, представлены в табл. 8.6.

Таблица 8.6

Формирование на счетах бухгалтерского учета первоначальной стоимости приобретаемых объектов нематериальных активов

| Вид расходов | Дебет счета, субсчета | Кредит счета, субсчета |

| 1. Суммы, уплачиваемые в соответствии с договором приобретения (уступки) прав правообладателю (продавцу) | 08-5 «Приобретение НМА» | 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» |

| 2. Суммы, уплачиваемые за информационные и консультационные услуги, связанные с приобретением нематериальных активов | 08-5 «Приобретение НМА» | 60 «Расчеты с поставщиками и подрядчиками », 76 «Расчеты с разными дебиторами и кредиторами» |

| 3. Регистрационные сборы и пошлины, связанные с приобретением исключительных прав | 08-5 «Приобретение НМА» | 76 «Расчеты с разными дебиторами и кредиторами» |

| 4. Вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект нематериальных активов | 08-5 «Приобретение НМА» | 60 «Расчеты с поставщиками и подрядчиками» |

| 5. Невозмещаемые налоги, уплачиваемые в связи с приобретением объекта нематериальных активов | 08-5 «Приобретение НМА» | 60 «Расчеты с поставщиками и подрядчиками» |

| 6. Расходы, связанные с доведением нематериальных активов до пригодного к использованию состояния при выполнении работ сторонними организациями | 08-5 «Приобретение НМА» | 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» |

| 7. Расходы, связанные с доведением нематериальных активов до пригодного к использованию состояния при выполнении работ организацией-покупателем | 08-5 «Приобретение НМА» | 10 «Материалы», 02 «Амортизация основных средств», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и др. |

Пример. Организация А заключила договор на создание товарного знака на сумму 11 800 руб. (включая НДС) с организацией Б. На регистрацию исключительного права на товарный знак затрачено 20 000 руб., в том числе пошлина за рассмотрение заявки о регистрации товарного знака — 7000 руб., пошлина за регистрацию и выдачу свидетельства на товарный знак — 13 000 руб.

Первоначальная стоимость исключительного права на товарный знак включает:

стоимость услуг организации Б (Дебет счета 08 «Вложения во внеоборотные активы», субсчет 08-5 «Приобретение нематериальных активов» Кредит счета 60 «Расчеты с поставщиками и подрядчиками») — 10 000 руб. (11 800 1800);

сумму пошлины за рассмотрение заявки о регистрации товарного знака (Дебет счета 08 «Вложения во внеоборотные активы», субсчет 08-5 «Приобретение нематериальных активов» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с Роспатентом») — 20 000 руб.

В табл. 8.7 рассмотрен порядок отражения на счетах бухгалтерского учета поступления объектов нематериальных активов по различным основаниям, Кроме указанных в табл. 8.7 проводок, в дебет субсчета 08-5 «Приобретение нематериальных активов» относятся расходы по формированию первоначальной стоимости объектов (см. табл. 8.7, записи 2—7).

Таблица 8.3

Записи на счетах бухгалтерского учета операций приобретения нематериальных активов

| Хозяйственные Операции | Дебет счета, субсчета | Кредит счета, субсчета |

| 1. Приобретение НМА в качестве вклада в уставный капитал • погашение задолженности участников по вкладам в уставный капитал • передача объекта НМА в эксплуатацию | 08-5 «Приобретение НМА» | 75-1 «Расчеты по вкладам в уставный (складочный капитал») |

| 04 «Нематериальные активы» | 08-5 «Приобретение НМА» | |

| 2. Приобретение НМА безвозмездно (по договору дарения и иным основаниям) • поступление объекта (по рыночной стоимости) • передача объекта НМА в эксплуатацию | 08-5 «Приобретение НМА» | 98-2 «Безвозмездные поступления» |

| 04 «Нематериальные активы» | 08-5 «Приобретение НМА» | |

| Приобретение НМА за плату • поступление объекта (по покупной стоимости) • НДС по приобретенным объектам • оплата приобретенных объектов • передача объекта НМА в эксплуатацию • вычет НДС | 08-5 «Приобретение НМА» | 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» |

| 19-2 «НДС по приобретенным НМА» | 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» | |

| 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» | 51 «Расчетные счета», 52 «Валютные счета» и др. | |

| 04 «Нематериальные активы» | 08-5 «Приобретение НМА» | |

| 68 «Расчеты по налогам и сборам» | 19-2 «НДС по приобретенным НМА» | |

| 4. Создание НМА в организации • расходы организации на создание НМА: материальные на оплату труда амортизация основных средств, использованных при создании НМА Страховые взносы на обязательное страхование • передача объекта НМА в эксплуатацию | 08-5 «Приобретение НМА» | 10 «Материалы» |

| 08-5 «Приобретение НМА» | 70 «Расчеты с персоналом по оплате труда» | |

| 08-5 «Приобретение НМА» | 02 «Амортизация основных средств» | |

| 08-5 «Приобретение НМА» | 69 «Расходы по социальному страхованию и обеспечению» | |

| 04 «Нематериальные активы» | 08-5 «Приобретение НМА» | |

| 5. Приобретение НМА по договору мены • принят к учету объект НМА по стоимости обмениваемой продукции (товаров, работ, услуг) | 08-5 «Приобретение НМА» | 60 «Расчеты с поставщиками и подрядчиками» |

| • НДС по приобретенным НМА • выручка от продажи продукции (товаров, работ, услуг) в обмен на приобретенный объект НМА | 19-2 «НДС по приобретенным НМА» 60 «Расчеты с покупателями и заказчиками» | 60 «Расчеты с поставщиками и подрядчиками» 90-1 «Выручка» |

| • зачет обязательств по договору мены • разница между стоимостью НМА и проданной продукции (товаров, работ, услуг) • передача объекта НМА в эксплуатацию | 60 «Расчеты с поставщиками и подрядчиками» | 62 «Расчеты с покупателями и заказчиками» |

| 90-1 «Выручка» | 62 «Расчеты с покупателями и заказчиками» | |

| 04 «Нематериальные активы» | 08-5 «Приобретение НМА» | |

| 6. Приобретение НМА в пользование по договору коммерческой концессии (франчайзинга) | Забалансовый счет «Нематериальные активы, принятые в пользование» |

Периодические платежи за предоставленное право пользования объектами интеллектуальной собственности по договору коммерческой концессии включаются организацией-пользователем в расходы отчетного периода (Дебет 20, 25,26 Кредит 76), а разовый платеж отражается в бухгалтерском учете пользователем как расходы будущих периодов (Дебет 97 Кредит 76), которые подлежат списанию в течение срока действия договора.

Если приобретение результатов интеллектуальной деятельности (например, программ для ЭВМ, информационных систем) не связано с передачей исключительных прав на них, то расходы на приобретение имущества в составе нематериальных активов не учитываются и признаются расходами по обычным видам деятельности. В этой ситуации покупатель приобретает право пользования, в соответствии с которым он может применять названные объекты по назначению, но не получает от разработчика (продавца) исключительных прав (на воспроизведение, распространение, переработку программного продукта). Разовые платежи при покупке объектов интеллектуальной собственности отражаются покупателем как расходы будущих периодов и подлежат списанию на расходы текущего периода в течение срока действия договора.

Пример. Организация приобрела программу автоматизации учета товаров на складе за 30 000 руб. (без НДС), Срок полезного использования программы

— 5 лет. В бухгалтерском учете покупателя делаются следующие записи:

Дебет 97 «Расходы будущих периодов» Кредит 51 «Расчетные счета» — 30 000 руб. — расходы на приобретение программы отнесены к расходам будущих периодов;

Дебет 26 «Общехозяйственные расходы» (20 «Основное производство») Кредит 97 — 500 руб. (30 000 руб.: 5 лет : 12 месяцев = 500 руб.) — ежемесячно часть стоимости программы относится к расходам по обычным видам деятельности текущего периода.

Выбытие нематериальных активов обусловлено их списанием в связи с истечением срока полезного использования (прекращением срока действия патента, свидетельства, других охранных документов) или моральным старением, уступкой (продажей) исключительных прав на результаты интеллектуальной деятельности, передачей безвозмездно, в счет вклада в уставные капиталы других организаций, в пользование и другими хозяйственными фактами. В табл. 8.8 представлен порядок отражения в бухгалтерском учете основных операций выбытия нематериальных активов.

Таблица 8.8

Записи на счетах бухгалтерского учета операций выбытия нематериальных активов

| Хозяйственные операции | Дебет счета, субсчета | Кредит счета, субсчета |

| 1. Списание объектов НМА в связи с истечением срока полезного использования либо моральным старением • списание суммы накопленной амортизации • списание остаточной стоимости нематериальных активов • убыток от списания нематериальных активов | 05 «Амортизация НМА» | 04 «Нематериальные активы» |

| 91-4 «Выбытие НМА» | 04 «Нематериальные активы» | |

| 99 «Прибыли и убытки» | 91-9 «Сальдо прочих доходов и расходов» | |

| 2. Уступка (продажа) нематериальных активов • списание суммы накопленной амортизации • списание остаточной стоимости нематериальных активов • отнесение расходов, связанных с выбытием нематериальных активов • начисление НДС • выручка от продажи НМА • финансовый результат от уступки (продажи) нематериальных активов: при получении прибыли: формирование доходов от уступки (продажи) НМА отражение прибыли от уступки (продажи) НМА при получении убытка: формирование расходов от уступки (продажи) НМА отражение убытка от уступки (продажи) НМА | ||

| 05 «Амортизация НМА» | 04 «Нематериальные активы» | |

| 91-4 «Выбытие НМ А» | 04 «Нематериальные активы» | |

| 91-4 «Выбытие НМА» | 44 «Расходы на продажу», 70 «Расчеты с персоналом по оплате труда», 69 «Расходы по социальному страхованию и обеспечению» и

12 Дата добавления: 2015-10-19; просмотров: 1289; |

Генерация страницы за: 0.14 сек.