Лекция 12. Кредитно-денежная политика государства

Кредит (от лат. creditum – ссуда, долг) – это предоставление денег (или товара) в долг на гарантированных условиях возвратности, срочности и платности.

Необходимость кредита как особых отношений между хозяйствующими субъектами возникает из следующей ситуации. С одной стороны, в экономической системе постоянно имеются временно свободные денежные средства. У предприятий – это амортизационные фонды; средства, накапливаемые для расширения производства; средства, высвобождаемые в связи с несовпадением времени продажи готовых товаров (услуг) и покупки сырья, материалов и т.п., необходимых для продолжения производственного процесса, или выплаты заработной платы. У населения и некоммерческих организаций – сбережения. С другой, - всегда существует потребность в дополнительных средствах, например для расширения и обновления производства, своевременной выдачи зарплаты, для крупных покупок населения, для открытия собственного дела и пр. Выход состоит в предоставлении кредита.

Участник сделки, передающий в распоряжение партнера товары (услуги) без их немедленной оплаты или деньги в долг, становится кредитором последнего. Получатель товаров (услуг) или денег превращается в заёмщика. За пользование кредитом выплачивается процент.

Кредитная сделка характеризуется двумя основными признаками. Во-первых, между передачей какой-либо ценности (товар, услуга, деньги) и получением ее эквивалента проходит определенный промежуток времени. Во-вторых, в основе сделки лежит доверие одного участника к другому — уверенность, что последний будет в состоянии уплатить долг. Поэтому в самом понятии «кредит» прослеживается связь с латинским словом credere – верить.

Прежде чем предоставить кредит кредитор выясняет кредитоспособность заемщика, т.е. определяет параметры, дающие ему основание быть более уверенным в возврате долга. Устанавливается правоспособность заемщика для совершения кредитных сделок, выясняется его репутация, финансовая устойчивость, способность получать доход, наличие обеспечения ссуды, гарантии, а также источники погашения ссуды.

В рыночной экономике кредит выполняет несколько функций.

1. Кредит позволяет существенно расширить рамки производственного процесса. Природа рыночной экономики не признает бездействия денежных средств. Они должны находиться в постоянном обороте. Кредит превращает временно бездействующие денежные средства в работающий капитал.

2. Кредит выполняет перераспределительную функцию. Благодаря ему осуществляется целенаправленное движение денежных средств от субъектов, желающих сделать сбережения, к тем, кто нуждается в заемных средствах. Принципы кредита — возвратность, срочность и платность — способствуют тому, что денежные средства направляются в те сферы экономики, где возможно получить большую прибыль или которым отдается предпочтение в соответствии с государственными программами развития национальной экономики.

3. Кредит выполняет функцию сокращения издержек обращения. С одной стороны, он стимулирует и ускоряет реализацию товаров. С другой, - имеет место частичная замена наличных денег так называемыми кредитными (векселя, банкноты, чеки и др.), развиваются формы безналичных расчетов, происходит ускорение движения денежных потоков.

4. Кредит выполняет функцию ускорения концентрации и централизации капитала. Он позволяет увеличить размеры используемых факторов производства или создавать новые фирмы. Кредит активно применяется в конкурентной борьбе, содействует процессу слияния и поглощения фирм.

Кредит выступает в многообразных формах. Они различаются по составу участников, объектам ссуд, динамике, величине процента, сфере функционирования. Выделяют две основные формы кредита — коммерческий и банковский.

Коммерческий (товарный) кредит - предоставляется одним небанковским предприятием другому в виде продажи товаров с отсрочкой платежа. Как правило, коммерческий кредит оформляется векселем. Процент по нему включается в цену товара (услуги) и в сумму векселя. Стимулируя реализацию товаров, данная форма кредита имеет ограниченное распространение. Во-первых, его размеры ограничены величиной свободных (резервных) фондов кредитора, во-вторых, он обслуживает лишь движение товаров, поэтому его применение ограничено сферой торговли (оптовой или розничной); в-третьих, его товарная форма предопределяет его узко целевое использование, например, он может быть предоставлен предприятием, производящим инвестиционные товары, только тому предприятию, которое их потребляет.

В процессе исторического развития ограниченность коммерческого кредита была преодолена появлением и развитием банковского кредита.

Банковский кредит - предоставляется кредитно-финансовыми институтами (банками, фондами и т.п.) юридическим и физическим лицам в виде денежных ссуд. Он превосходит границы коммерческого кредита по размерам, срокам, направлениям, сферам применения. Сфера его использования шире: банковский кредит обслуживает не только обращение товаров, но и накопление капитала. Универсальный характер банковского кредита способствовал его широкому распространению.

Другими распространенными формами кредита являются потребительский, государственный и международный кредит.

Потребительский кредит предоставляется непосредственно домашним хозяйствам. Его объектами являются товары длительного пользования (квартиры, автомашины, мебель и т.п.). Он выступает или в форме продажи товаров с отсрочкой платежа, или в форме предоставления банковской ссуды на потребительские цели. Как правило, срок потребительского кредита – три года. При этом взимается довольно высокий реальный процент.

Государственный кредит вовлекает в сферу кредитных отношений государство. Источником денежных средств в данном случае служит продажа облигаций государственных займов, которые могут выпускаться как центральным правительством, так и местными органами власти. Используется данная форма кредита в первую очередь для покрытия дефицита государственного бюджета.

Международный кредит предоставляется в товарной или денежной (валютной) форме. Это одна из форм международного движения капитала. Участниками кредитной сделки являются фирмы, банки, государства, международные и региональные финансовые организации (Мировой банк, Международный валютный фонд и др.).

Можно выделить и другие формы кредита: межхозяйственный кредит, когда средства предоставляется хозяйствующими субъектами друг другу путем выпуска акций, облигаций и других видов ценных бумаг; ипотечный кредит, который предоставляется в виде долгосрочных ссуд под залог недвижимости (зданий, земли) и др.

Под процентом понимается плата за кредит. Заемщик (предприятие, домашнее хозяйство, государство или иной хозяйствующий субъект) выплачивает определенную сумму денег (может быть в товарной форме) кредитору, который предоставил ему в долг свои денежные средства (или товар)..

Ставка процента (норма %) — это отношение дохода на капитал, предоставленный в ссуду, к размеру самого сужаемого капитала, выраженное в процентах (%). Необходимо различать номинальную и реальную ставку процента.

Номинальная ставка процента — это текущая рыночная ставка, которая не учитывает уровень инфляции. Реальная ставка процента учитывает темп инфляции. Различия между номинальной и реальной ставками процента ощутимы при кредитовании в экономике с нестабильным общим уровнем цен (в условиях инфляции — повышения общего уровня цен) или дефляции — снижения общего уровня цен).

Реальная ставка процента есть разница между номинальной ставкой процента и темпом инфляции:

r = i - π;

где i – номинальная ставка процента,

r – реальная ставка процента,

π- ожидаемый темп инфляции.

Уровень процента зависит не только от темпов предполагаемой инфляции, но и от других факторов, например, от формы кредита, сроков кредитования, размера ссуд, уровня риска при предоставлении кредита и др. Например, в силу ограниченности коммерческого кредита, процент по нему значительно ниже, чем по банковскому кредиту. Процентная ставка по краткосрочным кредитам (несколько месяцев) устанавливается на более высоком уровне, чем по долгосрочным в том случае, если банк заинтересован в поддержании стабильных продолжительных отношений со своими контрагентами. По крупным ссудам ставка обычно ниже, чем по мелким, что связано с издержками по обслуживанию клиентов. Чем выше риск (т.е. вероятность невозврата суммы кредита и процентов по нему) при предоставлении ссуды, тем выше и ставка процента. Так, на рынке ценных бумаг надежность и доходность ценных бумаг всегда находятся в обратно пропорциональной зависимости. Поэтому ставки процента по рисковым и безрисковым активам будут различаться.

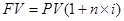

Если процент начисляется на исходную сумму, то ставка процента называется простая. Тогда к концу срока будущая стоимость вклада будет определяться по формуле:

FV – будущая стоимость (наращенная стоимость);

PV – настоящая стоимость;

(1+n х i) – коэффициент наращения;

i – простая ставка процента;

n – число лет наращивания

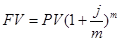

При реинвестировании дохода проценты начисляются на уже наращенную стоимость, то есть при сложной процентной ставке

где ic – сложная процентная ставка

Сравнение формул показывает, что доход при простой процентной ставке меняется по линейному закону, а при сложной процентной ставке по закону экспоненты. (рис.34).

На практике используются разные системы приближенных расчетов (таблица 2)

Таблица 2

Сравнительный анализ различных схем начисления процентов

| Система | Число дней в месяце, d | Число дней в году | День приема / выдачи вклада | |

| Неполный месяц | Полный месяц | |||

| А) Германия | Факт | -1 | ||

| Б) Англия | Факт | Факт | Факт | -1 |

| В) Франция | Факт | Факт | -1 |

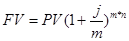

Если проценты начисляются один раз в год, то величина (1+i) показывает, во сколько раз возросла начальная сумма за один год. Годовая процентная ставка i называется эффективной. Однако проценты могут начисляться несколько раз в году. В этом случае указывают номинальную годовую процентную ставку (j), и дополнительно указывают, сколько раз в году происходит начисление процентов (m – число начислений процентов в году).

При начислении сложного процента в течении n лет получим

Дата добавления: 2015-01-13; просмотров: 921;