Финансовая система государства

Финансы - совокупность всех экономических отношений в процессе создания и использования централизованных и децентрализованных фондов денежных средств в стране. Финансы суть совокупность стоимостных потоков, связанных с распределением и использованием денежных ресурсов. Основными субъектами, между которыми постоянно происходит движение денежных потоков, являются: государство и его институты, фирмы и население.

Финансовая система - это совокупность всех взаимосвязанных финансовых структурных элементов. Структура финансовой системы включает в себя:

а) совокупность бюджетов всех уровней (государства, административных единиц, местных органов власти);

б) внебюджетные фонды (социального, имущественного, личного страхования);

в) валютные резервы государства;

г) денежные фонды предприятий и организаций.

Финансовую систему определяют и как взаимосвязь финансов государства, хозяйственных

субъектов и населения.

Функционирование финансовой системы предполагает два этапа:

1. Составление планов по расходованию и получению доходов.

2. Организация движения самих денежных потоков.

Когда финансовая система ориентирована на достижение определенных целей на уровне государства, то речь идет о государственной финансовой политике. Последняя имеет два аспекта:

а) регулирование экономики с помощью доходов и расходов - фискальная политика;

б) регулирование бюджетных процессов (достижение бюджетного равновесия) — бюджетная политика.

Фискальная политика - это система регулирования экономики посредством изменений государственных расходов и доходов. Она делится на два вида: дискреционная фискальная политика и автоматическая. Дискреционная политика представляет собой сознательное манипулирование государством налогами и расходами (например, ставками налогов, размерами пособий) в целях выравнивания экономической конъюнктуры (активная фискальная политика). Автоматическая фискальная политика проводится автоматически с помощью встроенных стабилизаторов (прогрессивной ставки подоходного налога, пособий по безработице и т.д.), это пассивная фискальная политика, при которой необходимые изменения в уровнях государственных расходов и налогов вводятся автоматически.

Государственный бюджет - это финансовая программа деятельности государства, отражающая все его денежные ресурсы (доходы) и их распределение (расходы).

По своей структуре расходные статьи бюджета подразделяются: на расходы по государственному управлению, на социально-экономические цели, на хозяйственную деятельность государства, осуществление им внешнеэкономической деятельности, укрепление обороны и национальной безопасности.

В экономической литературе предлагается различная классификация государственных расходов. Так, А. Пигу делит их на трансформационные и трансфертные. В первом случае потокам государственных средств противостоит услуга, выраженная в товаре или труде (государственные инвестиции, государственное потребление товаров и услуг, выплата из бюджета заработной платы)- Трансфертные расходы не предполагают встречную услугу и выступают как прямая передача средств (трансферт: субсидии, пособия домашним хозяйствам, социальное обеспечение).

Другая классификация госрасходов связана с институциональным направлением: за основу берется их распределение по министерствам, агентствам, ведомствам. Такая систематизация облегчает контроль за расходованием средств, но не позволяет судить об эффективности их использования.

На основе функционального принципа классификации расходы группируются по целевому назначению (оборона, образование, промышленность и т.д.). Этот подход позволяет судить о приоритетах экономической политики государства.

Расходы государства на хозяйственную деятельность приводят к мультипликационному росту чистого национального продукта. Мультипликатор государственных расходов определяется как отношение изменения ЧНП к изменению правительственных расходов.

Доходы государственного бюджета состоят, в первую очередь, из налогов, взимаемых как центральными, так и местными органами власти, государственных займов, а также поступлений из так называемых, внебюджетных или целевых фондов.

В экономической литературе дается следующая классификация государственных доходов:

— налоговые и неналоговые;

— обычные (постоянные) и чрезвычайные (временные, периодические);

— от частного сектора и от государственного сектора.

В свою очередь, доходы, получаемые от государственного сектора, делятся на средства, полученные от национального государства и поступившие из-за рубежа (помощь, репарации). Государственные доходы от частного сектора обусловлены прямым и косвенным участием государства в рыночных процессах. Прямой вариант предполагает доходы от продажи товаров и услуг, производимых государственными предприятиями. Косвенный — предусматривает доходы в виде налогов, сборов, взносов, пошлин, штрафов и т.п.

Известны два принципа построения финансовой системы: а) демократический централизм; б) фискальный федерализм. При демократическом централизме местные органы не могут самостоятельно распределять денежные средства. При фискальном федерализме центральные и местные финансы строго разграничены, и местные власти самостоятельно определяют направления финансовых расходов.

Налоги — это обязательные платежи физических и юридических лиц в государственный и местный бюджеты. Налоговая система—совокупность форм и методов сбора финансовых средств.

Принципы налогообложения:

1. Система взимания налогов должна быть построена так, чтобы затраты государства на ее содержание, а также затраты налогоплательщика, связанные с самой процедурой

выплаты, были максимально низкими.

2. Налоговое бремя не должно снижать экономическую активность налогоплательщика.

3. Процесс получения налогов должен быть организован так, чтобы в наибольшей степени способствовать реализации политики конъюнктуры и занятости.

4. Процесс налогообложения должен влиять на распределение доходов в направлении обеспечения большей социальной справедливости.

5. Комбинация налогов должна образовывать единую систему, в которой каждый налог имеет свою конкретную цель.

6. При определении «налоговой платежеспособности» частных лиц следует требовать предъявления лишь минимума сведений, затрагивающих личную жизнь граждан.

Основные виды налогов можно классифицировать по следующим пяти признакам.

1. По объектам налогообложения различают: а) налог на доходы, б) налог на имущество, в) налог на расходы покупателей определенных товаров и услуг.

2. По способам взимания налоги делятся на прямые (взимаются непосредственно с получателей доходов или владельцев имущества: подоходный налог, налог на собственность) и косвенные (включаются в цены определенных товаров и взимаются с потребителей этих товаров при их продаже - акцизы и таможенные пошлины).

3. По способу определения размера различают три основные системы налогов: а) пропорциональными считаются налоги с неизменной процентной ставкой, не зависящей от суммы дохода, расхода или стоимости имущества; б) прогрессивными называют

налоги, ставка которых растет по мере роста доходов; в) регрессивными называют налоги, ставка которых снижается по мере роста доходов.

4. По уровню бюджета, в который поступают налоговые суммы, выделяют общегосударственные и местные налоги.

5. По порядку использования различают общие налоги — поступают в единую кассу государства, и целевые или специальные, имеющие определенное назначение.

Рост чистого объема налоговых поступлений в государственный бюджет расширяет возможности государственного инвестирования и кредитования частного бизнеса и государственных предприятий. Это приводит к мультипликационному росту чистого национального продукта. Налоговый мультипликатор определяется как отношение изменения ЧНП к изменению объема налоговых поступлений.

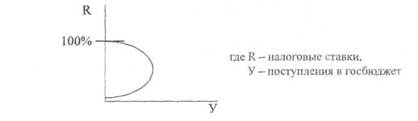

Однако государство не должно забывать о том, что чрезмерное повышение налоговых ставок на доходы фирм отбивает у последних стимулы к капиталовложениям. Наглядно это отражает на графике кривая Лаффера (рис. 3).

Рис. 3. Кривая Лаффера

Первоначально с ростом налоговых ставок растут поступления в бюджет. Однако в какой-то момент чрезмерные ставки налогов начинают тормозить развитие производства, а при стопроцентной ставке налогов предприниматели сворачивают свое производство в силу отсутствия какого-либо стимула, и поступления в бюджет совершенно прекращаются.

В Казахстане действуют следующие налоги, установленные Налоговым кодексом РК:

1. Корпоративный подоходный налог.

2. Индивидуальный подоходный налог.

3. Налог на добавленную стоимость.

4. Акцизы.

5. Налоги и специальные платежи недропользователей.

6. Социальный налог.

7. Земельный налог.

8. Налог на транспортные средства,

9. Налог на имущество.

Кроме этих налогов в бюджет поступают 13 видов сборов, 9 различных плат, государственная пошлина и таможенные платежи.

Бюджетный процесс предполагает сбалансированное состояние государственных доходов и расходов. Превышение государственных расходов над доходами вызывает бюджетный дефицит по причинам:

а) возрастания роли государства в различных сферах жизни;

б) роста расходов на обеспечение национальной безопасности:

в) увеличения численности государственного аппарата;

г) колебаний хозяйственной конъюнктуры, периодических спадов и подъемов производства.

Способы погашения дефицита госбюджета:

1) дополнительная эмиссия денег;

2) увеличение налогов;

3) государственные займы, государственный кредит;

4) сокращение расходов.

В результате выпуска государственных займов и их размещения государство привлекает временно свободные денежные средства населения, банков, страховых и промышленных компаний. В результате образуется внутренний долг государства, погашаемый постепенно. В результате привлечения международного кредита образуется внешний долг государства.

Экономические последствия государственного долга можно свести к следующим четырем моментам:

1. Необходимость обслуживания внешнего долга приводит к существенному сокращению возможностей потребления для населения данной страны.

2. Долг приводит к вытеснению частного капитала, что может ограничить дальнейший рост экономики.

3. Увеличение налогов для оплаты растущего государственного долга выступает в качестве антистимулятора экономической активности.

4. Государственный долг приводит к усилению неравенства в доходах.

Методические рекомендации к лекции

Для усвоения материала лекции необходимо обратить особое внимание на составляющие экономической политики, ее содержание, основные приоритеты развития.

Выводы

Денежная система — форма организации денежного обращения в каждой стране. Социальная политика- согласованная деятельность экономических субъектов, направленная на обеспечение благоприятных условий жизни и труда членов общества. Основным субъектом, координирующим эту деятельность, является государство. Мировое хозяйство - система национальных хозяйств, связанных между собой международным разделением труда, торгово-экономическими, финансовыми, научно-техническими, политическими и другими международными отношениями.

Данное хозяйство включает в себя как развитые, так и развивающиеся страны. Формирование мирового хозяйства началось одновременно с возникновением товарного обмена

Тема 13. РОЛЬ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ В ОБЕСПЕЧЕНИИ ЭКОНОМИЧЕСКОГО РОСТА

Цель Рассмотреть роль денежно-кредитной политики в обеспечении экономического роста.

ПЛАН

1Денежно-кредитная система

2.Виды банковской деятельности

Дата добавления: 2015-02-13; просмотров: 1026;