С позиций роли в формировании доходоврегиональныхбюджетов налоги подразделяются назакрепленные и регулирующие.

Закрепленные фиксируются полностью или частично на длительный период как доходный источник определенного уровня бюджета, поступают непосредственно в региональные и местные бюджеты.

Регулирующие "дополняют" региональные бюджеты до уровня "необходимой достаточности", они ежегодно перераспределяются между бюджетами разных уровней с целью покрыть дефицит.

В качестве регулирующих, например, используются акцизы, налог на добавленную стоимость, подоходный налог.

Введем ряд понятий, необходимых для характеристики системы налогообложения. Это - элементы налога. Каждый налог содержит такие элементы как: субъект, объект, предмет, налоговая база, налоговая ставка, налоговые льготы.

Субъект налогообложения (налогоплательщик) - это лицо, на котором лежит обязанность уплатить налог за счет собственных средств.

Согласно принципу постоянного местопребывания (резидентства) налогоплательщиков делят на лиц:

· имеющих постоянное местопребывание в определенном государстве (резиденты);

· не имеющих в нем постоянного местопребывания(нерезиденты).

· Важное различие их состоит в том, что резиденты платят налоги на все доходы, полученные на территории данного государства, нерезиденты

· только на доходы, полученные из источников в данном государстве. Они несут ограниченную налоговую обязанность.

Субъекты налогообложения различаются и по другим признакам:

· организационно-правовая форма предпринимательства. Так, различается налогообложение АО, товариществ и индивидуальных предпринимателей.

· форма собственности. В силу декларированного Конституцией равенства форм собственности, это деление не может использоваться широко, однако для достижения фактического равенства в условиях экономической деятельности государственных и приватизированных предприятий, первым предоставляются налоговые льготы.

· по численности работающих. При соответствии по численности критерию малого предприятия устанавливаются определенные льготы.

· по видам хозяйственной деятельности. Для предприятий отдельных отраслей предлагаются налоговые льготы в целях стимулирования производства, структурной перестройки. Это - одна из форм селективной поддержки.

Объект налогообложения - это те юридические причины, которые обусловливают обязанность уплатить налог.

Например, право собственности на землю обусловливает необходимость уплаты собственником земельного налога; перепродажа ценных бумаг, получение наследства и т.д. влекут за собой необходимость уплаты соответствующих налогов.

Предмет налогообложения - это признаки фактического характера, которые обосновывают взимание соответствующего налога.

К примеру, земельный участок - предмет налогообложения, но объект, как уже было указано, - право собственности на него.

Налоговая база (основа налога) - часть предмета налогообложения, на которую начисляются налоги.

Налоговая база всегда меньше предмета налогообложения.

Ставка налога - размер налога на единицу налогообложения.

По методу установления различают твердые ставки и долевые.Приметодетвердых ставок на каждую единицу налогообложения устанавливается абсолютная сумма налога (например, 1000 р. за 1 га пашни).Долевые ставки выражаются в определенных долях объекта обложения. Установленные в сотых долях объекты ставки называются процентными. Они характерны для налогообложения прибыли, дохода (например, 12 процентов с каждого рубля зарплаты).

Методналогообложения - это порядок изменения ставки налога в зависимости от роста налоговой базы.

Выделяют три основных метода налогообложения, в соответствии с которыми формируются три типа налогов:пропорциональные, прогрессивные и регрессивные.

При пропорциональном налогообложении для каждого налогоплательщика равна ставка (а не сумма) налога. Пропорциональный налог означаетнеизменность ставки при изменении величины базы налогообложения. Пример пропорционального налогообложения - налог на прибыль. Ставка налога одинакова для плательщиков, имеющих прибыль в любых размерах. Исторически пропорциональные налоги рассматривались как справедливые.

Налог являетсяпрогрессивным, если егосредняя ставка повышается по мере возрастания налоговой базы. Он предусматривает не только большую абсолютную сумму, но также и большую долю взимаемого дохода по мере роста налоговой базы. Примером прогрессивного налога является подоходный налог с физических лиц (граждан).

Регрессивный налог предполагаетпонижение ставки по мере роста дохода. Он может приносить большую абсолютную сумму, но составлять меньшую долю по мере роста доходов налогоплательщика.В экономическом смысле регрессивными являются косвенные налоги(например, акцизы, налог на добавленную стоимость, таможенные пошлины) которые представляют собой надбавку к цене товара. Покупатели одного и того же товара платят одинаковую сумму с единицы товара, обложенного косвенным налогом. Поскольку часто люди с разными доходами приобретают одни и те же товары, то в доходах более состоятельных людей они составляют меньшую долю.

Налоговые льготы - полное или частичное освобождение от налогов субъекта в соответствии с действующим законодательством.

Налоговые льготы делятся на стимулирующие и адаптационные. Первые создают экономическую заинтересованность налогоплательщиков во

внедрении в производство современных технологий и привлечении инвестиций в отрасли, связанные как с жизнедеятельностью региона, так и в другие приоритетные направления: здравоохранение, образование, культуру, науку, природоохранные мероприятия.

Особенностью вторых является то, что они служат для сближения условий деятельности малых, средних, вновь созданных предприятий или для выравнивания уровня жизни населения.

Различают три вида налоговых льгот: изъятия, скидки, налоговые кредиты.

Изъятия - это налоговая льгота, направленная на выведение из-под налогообложения отдельных объектов налогообложения. Например, не подлежит налогообложению прибыль, полученная от производства продуктов детского питания.

Скидки - это льготы, так же как и изъятия направленные на сокращение налоговой базы. Скидки часто связаны не с доходами, а с расходами налогоплательщика. Например, при взимании налога на прибыль в 1997 г. исключается часть прибыли, идущая на развитие производства и жилищное строительство.

Налоговые кредиты - льготы, направленные на уменьшение налоговой ставки или суммарного налога. Большинство видов налогового кредита является безвозвратным и бесплатным (в отличие от банковского кредита). Применяют такиеформы налогового кредита, как:

· снижение ставки налога. Например, для предприятий, в штате которых не менее 50 % составляют инвалиды, ставка налога на прибыль на 1997 г. снижена в 2 раза.

· сокращение суммарного (валового) налога. Сокращение может быть частичным и применяться на определенное время или бессрочно. Возможно и полное освобождение от уплаты налога на определенный период (налоговые каникулы). Так, в первые два года с момента регистрации полностью освобождаются от налога на прибыль малые предприятия по производству и переработке сельскохозяйственной продукции.

· Отсрочка или рассрочка уплаты налога. Например, подоходный налог может быть уплачен по заявлению налогоплательщика в рассрочку до 1 года уплатой процентов.

В цивилизованной рыночной экономике налоговая система должна выполнять следующие функции:

1. фискальную, то есть обеспечения бюджета необходимыми доходами для финансирования государственных социально-экономических функций . Эта задача была единственной на ранних этапах становления налоговых систем. Она превалирует в развивающихся странах в ущерб другим функциям;

2. социальную, то есть налоговая система должна способствовать реализации принципов социальной справедливости. Признано, что косвенное налогообложение несет потенциал социальной несправедливости. Несправедливость косвенных налогов усматривается и в том, что они стимулируют инфляцию. В связи с задачами реализации принципа социальной справедливости и стимулирования экономической деятельности актуальна проблема двойного налогообложения. Она возникает при неурегулированности налогообложения АО при параллельном налогообложении всей прибыли акционерных компаний и дивидендов акционеров этой же компании. В современной практике двойное налогообложение чаще всего связано с проведением фирмами зарубежных операций, которые могут подпадать под несогласованное налогообложение двух или нескольких стран.

3. регулирующую, то есть функцию стимулирования экономической деятельности. Особенно актуальна эта задача в отношении прямых налогов. Так, в теории и практике западного налогообложения признано, что изъятие посредством налогообложения более 50 % прибыли подрывает стимулы частнопредпринимательской деятельности;

Налоги все больше используются для регулирования отраслевой и территориальной структуры производства.

Синтетическим показателем степени тяжести налогов для компаний, граждан, страны в целом являетсяналоговое бремя, то есть доля всех уплачиваемых налогов в годовом доходе какой-либо группы субъектов.

В 90-х годах в Российской Федерации стала формироваться налоговая система, соответствующая требованиям социально ориентированной рыночной хозяйственной системы и федеративного государственного устройства.

В 1991 году был принят Закон РФ "Об основах налоговой системы в Российской Федерации". Закон установил перечень налогов, сборов и пошлин, определил права, обязанности и ответственность налогоплательщиков и налоговых органов. В соответствии с Законом впервые налоги были разделены на три вида: федеральные; субъектов федерации; местные. Существенные изменения были внесены Указом Президента РФ № 2268 от 22 декабря 1993 г. Современная налоговая система и перечень основных видов налогов даются в новом Налоговом кодексе Российской Федерации.

Рассмотрим основныевиды налогов, применяемых в Российской Федерации.

· Подоходный налог с физических лиц (граждан) - прямой прогрессивный налог, взимаемый со всей совокупности доходов граждан. В Российской Федерации с 1999 года основная ставка - 12 %. При доходах свыше 50 тыс.руб. применяется прогрессивная ставка. Подоходный налог является регулирующим налогом.

· Налог на прибыль (доходы)предприятий и организаций - прямой пропорциональный налог. Налоговая ставка распределена между бюджетами.

· Налог на добавленную стоимость - косвенный, следовательно, регрессивный налог. (Добавленная стоимость - цена продажи за вычетом затрат на покупку экономических ресурсов.) Регулирующий налог, составляет значительную часть доходов федерального бюджета и, во многих случаях, региональных. По оценкам экономистов, НДС оказывает сдерживающее влияние на экономический рост.

· Акцизы - сборы, взимаемые при продаже особых (подакцизных) товаров. Утверждаются особым законом. Обычно устанавливаются на табачные изделия, алкоголь, драгоценности, нефтепродукты и т.д. Это -косвенный, регрессивный, регулирующий налог, устанавливаемый на товары с неэластичным спросом. Ставки дифференцированы.

· Поимущественные налоги - на личное имущество граждан и имущество (фонды) предприятий (юридических лиц). Поимущественные налоги в большинстве стран закрепляются за региональными и местными бюджетами. Это - прямые, пропорциональные, закрепленные (собственные) налоги.

Существует острая необходимость в радикальной реформе действующей налоговой системы России. Основныенедостаткисуществующей в Российской Федерации налоговой системы:

1. Чрезмерная тяжесть налогового бремени (особенно на предпринимательский сектор)

2. Нестабильность и запутанность нормативной базы и процедур налогообложения, приводящие к большим затратам на содержание налоговой системы.

3. Односторонняя направленность налогообложения на изъятие доходов, недостаточная стимулирующая составляющая.

4. Значительные возможности уклонения от уплаты налогов.

В силу наличия указанных и других недостатков в российской налоговой системе предполагается ее реформирование. Одним из главных условий реформы является принятие Налогового кодекса Российской Федерации. Основные направления налоговой реформы:

· упрощение налоговой системы Российской Федерации;

· уменьшение числа налогов, сборов и платежей путем их объединения или частичного упразднения (в 5-6 раз по сравнению с действующей налоговой системой, главным образом, за счет налогов, введенных на региональном и местном уровне);

· сокращение налогового бремени на предпринимательский сектор, усиление стимулирующей функции;

· отмена налогов, уплачиваемых со всей выручки (таких как налог на пользователей автомобильных дорог, местный налог на содержание социальной сферы);

· сокращение и упорядочение налоговых льгот;

· существенноерасширение прав местных администраций в области льготного налогообложения малого бизнеса;

· установление стабильных нормативов распределения налоговых поступлений между бюджетами различных уровней.

Среди наиболее популярных макроэкономических концепций в последние десятилетия также рассматривают теорию экономики предложения. Ее сторонники считают, что кейнсианство не может справиться с проблемой стагфляции потому, что придает ключевое значение совокупному спросу. Действительно, в кейнсианской теории производственные издержки и совокупное предложение играют пассивную роль.

Известно, что, согласно кейнсианству, важнейшим направлением государственного регулирования является бюджетно-налоговая политика. Так, более высокий уровень налогов сокращает покупательную способность и совокупный спрос, следовательно, имеет антиинфляционный эффект.

Приверженцы теории экономики предложения убеждены, что большая часть налогов в конечном счете трансформируется в издержки предпринимателей и перекладывается на потребителей через цены. Налоги ускоряют инфляцию издержек.

Сторонник теории экономики предложения Артур Лаффервывел, что более низкие ставки налогов вполне совместимы с прежними, или даже большими налоговыми поступлениями. Его концепция интерпретируется “кривой Лаффера” - моделью, указывающей на взаимосвязь между налоговыми ставками и суммарными налоговыми доходами государства.

На рисунке представлено, что до точки М возрастание налоговой ставки способствует увеличению поступлений налогов в бюджет. Но дальнейшее увеличение налоговой ставки приведет к снижению стимулов деловой активности, а также к стремлению уклониться от уплаты налогов. В результате суммарные налоговые поступления снизятся.

Рисунок 4. Кривая Лаффера

Определение оптимальной ставки налогообложения - сложная задача экономического анализа и налоговой политики.

Рекомендации теории экономики предложения использовались администрацией Р.Рейгана для стабилизации американской экономики.

В условиях стагфляции 70-х - 80-х годов для нормализации экономики применялся “коктейль” мер, с одной стороны, направленных на сдерживание роста денежной массы, а с другой - на расширение предложения вследствие сокращения налоговых ставок. Последнее обстоятельство привело к увеличению бюджетного дефицита и росту государственного долга, что, вкупе с высокими процентными ставками, содействовало высокой инфляции и росту безработицы. Однако в дальнейшем темпы роста цен замедлились, а безработица постепенно рассосалась. Тем не менее такой путь избавления от стагфляции является слишком тяжелым.

Альтернативой неоклассическому подходу борьбы со стагфляцией может быть использование системы мер воздействия на кривую совокупного предложения:

· целевое финансирование и кредитование;

· селективная поддержка отраслей;

· протекционистские меры;

· элементы политики доходов.

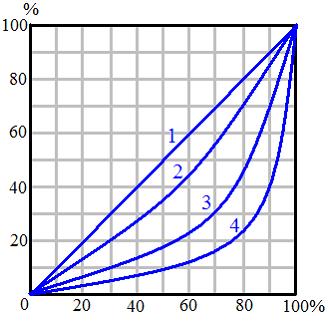

Распределение доходов в обществе иллюстрирует кривая Лоренца. Замена прогрессивного налогообложения на регрессивное приведет к сдвигу кривой Лоренца в положение 4.

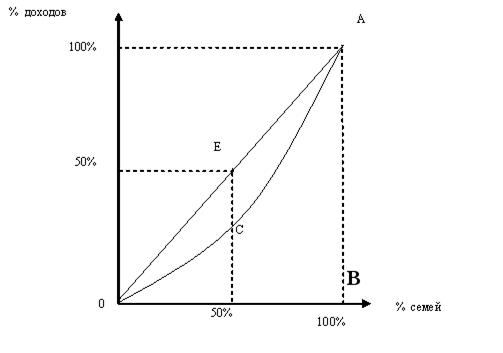

Коэффициент Джини рассчитывается как отношение площади ОЕАС к площади треугольника ОАВ.

Дата добавления: 2014-12-24; просмотров: 1491;