Модель квартального проектирования монетарной политики

Модель квартального проектирования монетарной политики (МКП) является полуструктурной динамической моделью экономики, которая опирается на неокейнсианский подход к анализу и проектированию денежно-кредитной политики. Модель описывает взаимосвязи между основными макроэкономическими переменными (инфляцией, ВВП, обменным курсом и процентной ставкой) на среднесрочном периоде прогнозирования. Модель помогает понять, что надо сделать и почему центральному банку для достижения конечной цели денежно-кредитной политики в среднесрочной перспективе. Это инструмент для ежеквартальной разработки персоналом банка прогноза и проекта денежно-кредитной политики на период до 12 кварталов.

Главной особенностью МКП в отличие от других моделей, используемых при проектировании денежно-кредитной политики Республики Беларусь, является то, что модель базируется на теории о нейтральности монетарной политики в долгосрочном периоде и ее ненейтральности в краткосрочном и среднесрочном периодах. Опираясь на данные теории, в модели используются два блока показателей реальных переменных:

– блок долгосрочных равновесных трендов (потенциальный выпуск, равновесный реальный обменный курс и равновесная реальная процентная ставка), на динамику которых денежно-кредитная политика практически не может оказывать воздействия. Динамика этих трендов зависит от фундаментальных факторов развития экономики;

– блок разрывов[22] (разрыв выпуска, разрыв реального обменного курса и разрыв реальной процентной ставки), на динамику которых денежно-кредитная политика может оказывать непосредственное и существенное влияние.

В модели предполагается, что Национальный банк воздействует на экономику путем регулирования номинального обменного курса и номинальных процентных ставок, а изменение денежного предложения происходит эндогенно. Денежно-кредитная политика воздействует на реальные и номинальные экономические переменные через различные каналы трансмиссионного механизма:

– во-первых, снижение номинальной краткосрочной процентной ставки вызывает постепенное снижение среднесрочных и затем долгосрочных номинальных процентных ставок по кредитам и депозитам на денежном рынке и наоборот (т.е. предполагается, что временная структура процентных ставок имеет нормальный вид);

– во-вторых, снижение номинальной процентной ставки и номинального обменного курса при условии негибкости цен вызывает снижение реальной процентной ставки и реального обменного курса соответственно и наоборот (т.е. изменение номинальных переменных приводит к изменению реальных переменных);

– в-третьих, существует взаимосвязь между внутренними процентными ставками, процентными ставками на международных рынках и обменным курсом национальной валюты, описываемая правилом непокрытого паритета процентных ставок. При этом, учитывая существующие ограничения на движение капитала в Республике Беларусь, предполагается, что данное правило частично выполняется в среднесрочном периоде и полностью соблюдается в долгосрочной перспективе;

– в-четвертых, изменение реальной процентной ставки влияет на экономические ожидания субъектов хозяйствования и населения и их склонность к инвестициям, сбережениям и потреблению. Так, снижение реальной процентной ставки стимулирует потребление и инвестиции, повышает совокупный спрос и выпуск в экономике в краткосрочном и среднесрочном периоде и наоборот (канал влияния реальных процентных ставок на совокупный спрос и соответственно на разрыв выпуска). По нашим оценкам пик влияния ДКП на выпуск наступает через 1-2 квартала. Структура модели предполагает, что центральный банк не может бесконечно долго стимулировать экономический рост через снижение процентной ставки, а именно поддерживая отрицательные реальные процентные ставки. Центральный банк должен устанавливать ставку таким образом, чтобы в среднем краткосрочная реальная ставка была равна равновесной реальной процентной ставке. Если центральный банк пытается поддерживать краткосрочную процентную ставку ниже нейтрального уровня слишком долго, совокупный спрос начинает опережать равновесный выпуск, наблюдается перегрев экономики и инфляция поднимается сначала до высоких значений и затем переходит в гиперинфляцию. Как показала история, гиперинфляция ломает рыночную систему, и приводит к суровому экономическому и финансовому кризису;

– в-пятых, ослабление реального обменного курса делает товары отечественных производителей менее дорогими относительно иностранных товаров. Это увеличивает спрос на экспортные и конкурирующих с импортом товары отечественного производства (канал влияния реального обменного курса на совокупный спрос и соответственно на разрыв выпуска);

– в-шестых, рост спроса в экономике, в том числе простимулированный ослаблением реальных монетарных условий, ведет к увеличению объемов производства. Положительный разрыв выпуска, как правило, сопряжен с ростом издержек производства, прежде всего, расходов предприятий на заработную плату и накопления инфляционного потенциала в экономике (канал влияния совокупного спроса на инфляцию);

– в-седьмых, ослабление номинального курса предполагает рост внутренних цен на импортные товары промежуточного и конечного потребления, в том числе на импортируемые нефть и газ. Кроме того, девальвация снижает покупательную способность заработной платы и поэтому может стать причиной роста последней, увеличив издержки производства (канал прямого влияния обменного курса на инфляцию);

– в-восьмых, предполагается наличие связи между инфляцией, обменным курсом и инфляционными ожиданиями. Увеличение инфляционных ожиданий вызывает рост цен. Следует учитывать, что в открытых экономиках и/или экономиках с высоким уровнем долларизации инфляционные ожидания в определенной степени зависят от валютного курса. Кроме того, в странах, где фактическая инфляция в течение достаточно продолжительного промежутка времени находится в пределах целевых ориентиров, формируя доверие экономических агентов к монетарным органам, инфляционные ожидания зависят от цели по инфляции.

При этом учитывается влияние следующих основных внешних факторов на белорусскую экономику:

– влияние процентных ставок на международных рынках на обменный курс белорусского рубля по отношению к иностранным валютам (снижение процентных ставок за рубежом может повысить ожидания агентов относительно укрепления курса белорусского рубля по отношению к иностранным валютам);

– прямое влияние внешнего спроса на совокупный спрос в экономике;

– прямое влияние изменения потребительских цен в странах-основных торговых партнерах и цен на импортируемые нефть и газ на инфляцию в Республике Беларусь.

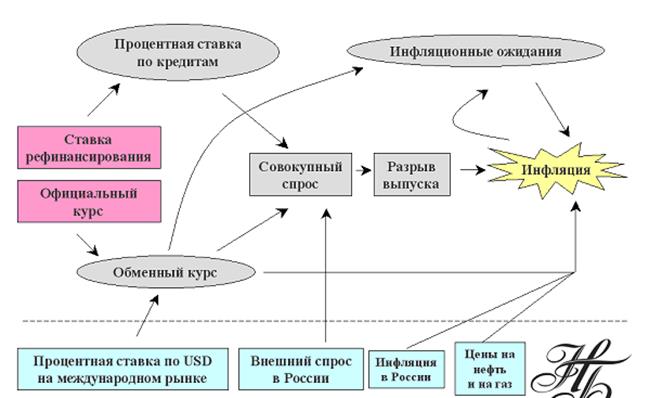

Краткое описание трансмиссионного механизма, лежащего в основе новой модели представлено на рис. 8.6. Воздействие денежно-кредитной политики на реальные и номинальные переменные через различные каналы трансмиссионного механизма проявляется с различными лагами. Как правило, на изменение процентной ставки центрального банка быстро реагируют обменный курс и краткосрочные и долгосрочные рыночные процентные ставки в экономике. Медленнее проявляется влияние обменного курса на инфляцию. За время работы канала обменного курса идет влияние реальной процентной ставки и реального обменного курса на выпуск в экономике. Через канал совокупного спроса идет второе влияние монетарной политики на инфляцию. В целом можно сказать, что пик влияния монетарной политики на инфляцию наступает через 2-3 квартала, которое полностью затухает через 10-12 кварталов, т.е. через 2,5-3 года.

Рисунок 8.6. Схема трансмиссионного механизма денежно-кредитной политики Республики Беларусь

Основными уравнениями в МКП являются: (1) уравнение инфляции (характеризует кривую совокупного предложения), (2) уравнение разрыва выпуска (характеризует кривую совокупного спроса), (3) уравнение обменного курса и (4) правило для процентной ставки. Инфляция объясняется следующими основными факторами: во-первых, инерционностью; во-вторых, инфляционными ожиданиями экономических агентов; в-третьих, изменением цен на импорт (в том числе на энергоносители); в-четвертых, динамикой обменного курса и, в-пятых разрывом выпуска. Разрыв выпуска определяется инерционностью, динамикой реальных процентных ставок, реального обменного курса и внешним спросом. Обменный курс зависит от фактора инерционности, курсовых ожиданий экономических агентов, а также предполагает выполнение правила паритета покупательной способности в долгосрочной перспективе и правила непокрытого паритета процентных ставок. Процентная ставка реагирует на отклонение инфляции от цели, на разрыв выпуска и предусматривает некоторую инерционность в динамике процентной ставки.

В совокупности используемые модели, методы анализа и прогнозирования, инструменты нацелены на учет многообразного влияния монетарной политики на экономические процессы. Для этого они применяются в составе комплексной технологии (в рамках взаимодействия с министерствами экономики и финансов), которая: начинается с разработки долгосрочных, среднесрочных, ежегодных и квартальных согласованных экономических и монетарных программ и прогнозов; далее включает ежемесячные прогнозы монетарных ориентиров, краткосрочные пассивные и активные прогнозы бюджетов ликвидности банковской системы; и завершается проведением согласованных рублевых и инвалютных операций Национального банка.

Вопросы для самоконтроля:

1. Какие Вы знаете основные этапы разработки денежно-кредитной политики в Республике Беларусь

2. Назовите основные этапы реализации денежно-кредитной политики в Республике Беларусь

3. Какие принципы и формы взаимодействия Национального банка с государственными структурами?

4. Назовите основные формы взаимоотношений Национального банка с банками.

5. Какие Вы знаете методы анализа монетарных пропорций денежно-кредитной сферы?

6. В чем заключается сущность прогнозирования монетарных пропорций денежно-кредитной сферы?

Дата добавления: 2017-03-29; просмотров: 681;