Б. Рассматриваемые проекты не поддаются дроблению

Пример

В условиях предыдущего примера составить оптимальный инвестиционный портфель, если верхний предел инвестиций — 55 млн руб., но проекты не поддаются дроблению.

Решение

Возможны следующие сочетания проектов в портфеле: А + В, А + D,B + D,C + D. Рассчитаем суммарный NPV для каждого варианта:

| Вариант | Суммарная инвестиция | суммарный NPV |

Таким образом, оптимальным является инвестиционный портфель, включающий проекты С и D.

ВРЕМЕННАЯ ОПТИМИЗАЦИЯ

Когда речь идет о временной оптимизации, имеется в виду следующая ситуация:

• общая сумма финансовых ресурсов, доступных для финансирования в планируемом году, ограничена сверху;

• имеется несколько доступных независимых инвестиционных проектов, которые ввиду ограниченности финансовых ресурсов не могут быть реализованы в планируемом году одновременно, однако в следующем за планируемым годом оставшиеся проекты либо их части могут быть реализованы;

• требуется оптимальным образом распределить проекты по двум годам.

В основу методики составления оптимального портфеля в этом случае заложена следующая идея: по каждому проекту рассчитывается специальный индекс, характеризующий относительную потерю NPV в случае, если проект будет отсрочен к исполнению на год. Проекты с минимальными значениями индекса могут быть отложены на следующий год. Очевидно, что ключевую роль в данной методике вновь играет показатель PI.

Пример

В условиях примера с проектами, поддающимися дроблению, составить оптимальный инвестиционный портфель на два года в случае, если объем инвестиций на планируемый год ограничен суммой в 70 млн руб.

Решение

Рассчитаем потери в NPV в случае, если каждый из анализируемых проектов будет отсрочен к исполнению на год:

| проект | NPV в году1 | Дисконтированный множитель при r=10% | NPV в году 0 (гр.2*гр.3) | Потеря в NPV (гр.2-гр.4) | Величина отложенной на год инвестиции | Индекс возможных потерь (гр.5/гр.6) |

| A | 0,9091 | |||||

| B | 0,9091 | |||||

| C | 0,9091 | |||||

| D | 0,9091 |

Индекс возможных потерь имеет следующую интерпретацию: он показывает, чему равна величина относительных потерь в случае откладывания проекта к исполнению на год. Из расчета видно, что наименьшие потери будут в том случае, если отложен к исполнению проект А, затем последовательно проекты D, С, В.

Таким образом, инвестиционный портфель года 1 должен включить проекты В и С в полном объеме, а также часть проекта D; оставшуюся часть проекта D и проект А следует включить в портфель года 2:

| проект | инвестиция | Часть инвестиции, включаемая в портфель, % | NPV |

| А) инвестиции в году 0 | |||

| B | |||

| C | |||

| D | |||

| Всего | |||

| Б) инвестиции в году 1 | |||

| D | |||

| A | |||

| Всего |

Суммарный NPV при таком формировании портфелей за два года составит 11,11 млн руб. (8,42 + 2,69), а общие потери — 0,27 млн руб. (2,51 +2,68 + 4,82+ 1,37- 11,11) и будут минимальны по сравнению с другими вариантами формирования портфелей.

ОПТИМИЗАЦИЯ В УСЛОВИЯХ РЕИНВЕСТИРОВАНИЯ ДОХОДОВ

Приведем еще один пример, показывающий, что традиционные рекомендации, в частности в отношении критерия PI, не всегда оправданны.

Пример

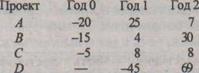

Компания имеет возможность инвестировать ежегодно не более 20 млн руб.; кроме того, все доходы от дополнительно введенных инвестиционных проектов также могут использоваться для целей инвестирования. На момент анализа являются доступными следующие независимые проекты:

Требуется составить портфель капиталовложений, если стоимость источников финансирования 12%.

Решение

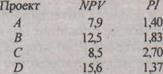

Прежде чем приступать к составлению портфеля, необходимо рассчитать значения критериев NPV и PI для каждого проекта при стоимости капитала СС = 12%:

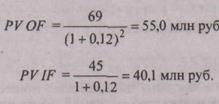

Следует отметить, что критерий Р1 в данном случае рассчитывается соотнесением приведенных стоимостей денежных притоков (IF) и денежных оттоков (OF), причем расчет ведется на конец года 0. В частности, для проекта D:

Таким образом, для проекта D: РI= 1,37.

Значения критерия NPV дают основание сделать вывод, что все проекты являются приемлемыми; критерий PI дает возможность ранжировать их по степени предпочтительности: С, В, A, D. Что касается составления портфеля капиталовложений, то число вариантов здесь ограничено.

Поскольку объем капиталовложений нулевого года ограничен 20 млн руб., то очевидно, что компания имеет две альтернативы: принять проект А или принять комбинацию проектов В и С. С позиции критерия PI комбинация проектов В и С более выгодна, а суммарный NPV в этом случае равен 21 млн руб.

С другой стороны, принятие этой комбинации автоматически делает невозможным принятие проекта D, поскольку компания не будет иметь источников средств в достаточном объеме, так как сумма, на которую может рассчитывать компания, равна 32 млн руб. (20 млн руб. из запланированных источников и 12 млн руб. генерируемых проектами В и С). Если же будет принят проект А, то к концу первого года у компании появятся средства и для принятия проекта D: 20 млн руб. из запланированных источников плюс 25 млн руб., генерируемых проектом А. Иными словами, речь идет о выборе между комбинацией (В + С), с одной стороны, и комбинацией (А + D), с другой стороны. Поскольку вторая комбинация обеспечивает большее значение совокупного NPV (7,9 + 14,8 = 22,7 млн руб.), то она, безусловно, является более предпочтительной.

Таким образом, критерий PI в данном случае не срабатывает, и вновь приходится прибегать к критерию NPV.

Более сложные ситуации, аналогичные только что описанной, решаются с помощью методов оптимального программирования.

Задача 1. Компания имеет возможность инвестировать 1000 тыс. руб. Инвестиции осуществляются в 0 –ой год Стоимость источников финансирования составляет 8%. Имеются следующие альтернативные проекты:

Проект A:-250;60;80;90;100;

Проект B:-160;32;45;55;75;

Проект С:-350;75;90;150;150;

Проект D:-300; 70; 85; 120; 130.

Проект E:-150; 20; 40; 60; 80

Требуется составить оптимальный инвестиционный портфель, если:

А) проекты поддаются дроблению;

Б) проекты не поддаются дроблению.

Решение А):

NPVа =

NPVв =

NPVс =

NPVd =

NPVе =

PI а =

PI в =

PI с =

PI d =

PI е =

| проекты | PI | Инвестиции | доля | NPV |

| итого |

Решение Б):

| Варианты проектов | инвестиции | NPV | NPV | |

Задача 2. Используя данные задачи 1 А) составьте оптимальный инвестиционный портфель на два года в случае, если объем инвестиций на планируемый год ограничен суммой в 700 тыс. руб.

| проект | NPV в 1-м году | Фактор диск (при 8%) | NPV в 0-м году | Потеря в NPV | инвестиции | Индекс потерь(5/6) |

| А | ||||||

| В | ||||||

| С | ||||||

| D | ||||||

| Е |

| проект | инвестиции | доля | NPV |

| 0 год | |||

| D | |||

| А | |||

| С | |||

| итого | |||

| 1 год | |||

| С | |||

| В | |||

| Е | |||

| Итого |

Дата добавления: 2015-08-14; просмотров: 1196;