БАНКОВСКАЯ ГАРАНТИЯ

В силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате (ст. 368 ГК).

В отличие от прочих форм обеспечения заявок в торгах, банковская гарантия не требует составления письменного договора обеспечивающего лица (гаранта) с кредитором, то есть бенефициаром (заказчиком). Ручательство гаранта по выплате денежной суммы бенефициару — отдельное одностороннее обязательство.

Предусмотренное банковской гарантией обязательство гаранта перед бенефициаром не зависит в отношениях между ними от того основного обязательства, в обеспечение исполнения которого она выдана, даже если в гарантии содержится ссылка на это обязательство (ст. 370 ГК).

Таким образом, если между участником торгов и заказчиком после торгов заключен контракт, то данное условие не влечет отмены гарантийного обязательства гаранта перед заказчиком. Более того — банковская гарантия сохраняет свою силу даже после прекращения основного обязательства или признания его недействительным.

Банковская гарантия является действенным инструментом обеспечения заявок на участие в торгах (конкурсе) по закупке. Проблемой может стать создание текста гарантии, одновременно удовлетворяющего требования бенефициара, принципала и гаранта, так как именно у банков и у других кредитных организаций существуют жесткие внутренние нормативы, неприемлемые иногда для заказчиков и поставщиков одновременно.

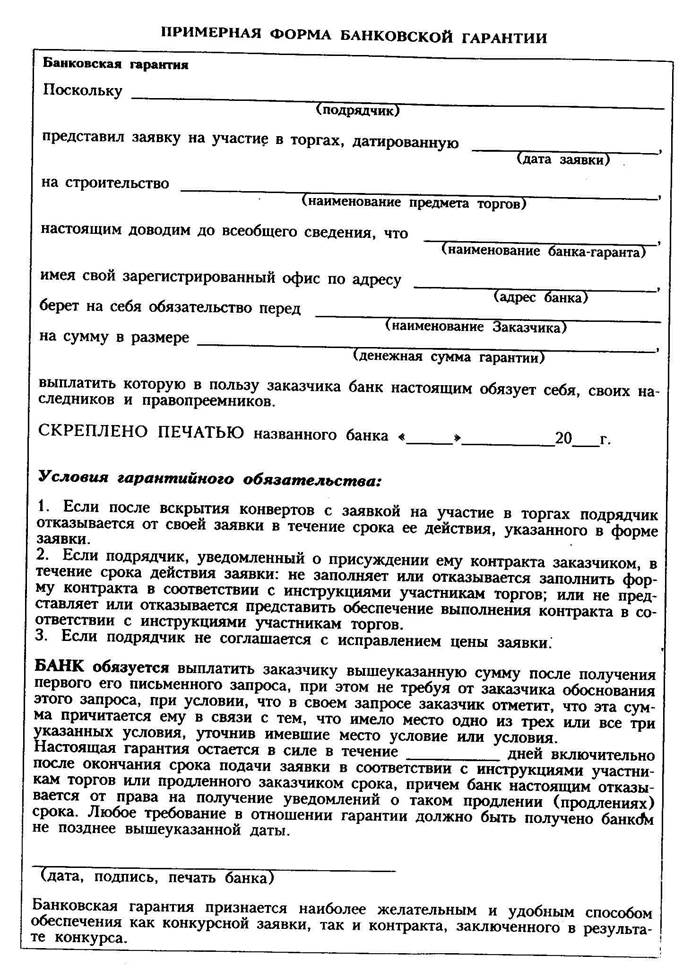

В банковской гарантии должны быть четко указаны:

обязательства, обеспечиваемые гарантией, те, при нарушении которых заказчик предъявит гаранту свои требования. Например, для поставщика — участника торгов — не отзывать заявку с окончания срока ее предоставления при объявлении победителем. Могут быть указаны и другие — например, отказ поставщика от внесения исправлений в конкурсную документацию при обнаружении ошибок и т. д.;

1. сумма, на которую выдается банковская гарантия;

2. дата вступления банковской гарантии в силу;

3. срок действия гарантии;

4. точное наименование гаранта, принципала и бенефициара.

Кроме того, поставщик может заранее указать на допустимость или недопустимость оговорок о:

1. возможности отзыва банковской гарантии;

2. возможности передачи прав по банковской гарантии другому лицу;

3. возможности ограничения ответственности гаранта перед бенефициаром (заказчиком).

ПОРУЧИТЕЛЬСТВО

Как и банковская гарантия, поручительство является одним из «невещественных», то есть не требующих передвижения денег и материальных ценностей, способов обеспечения исполнения обязательств.

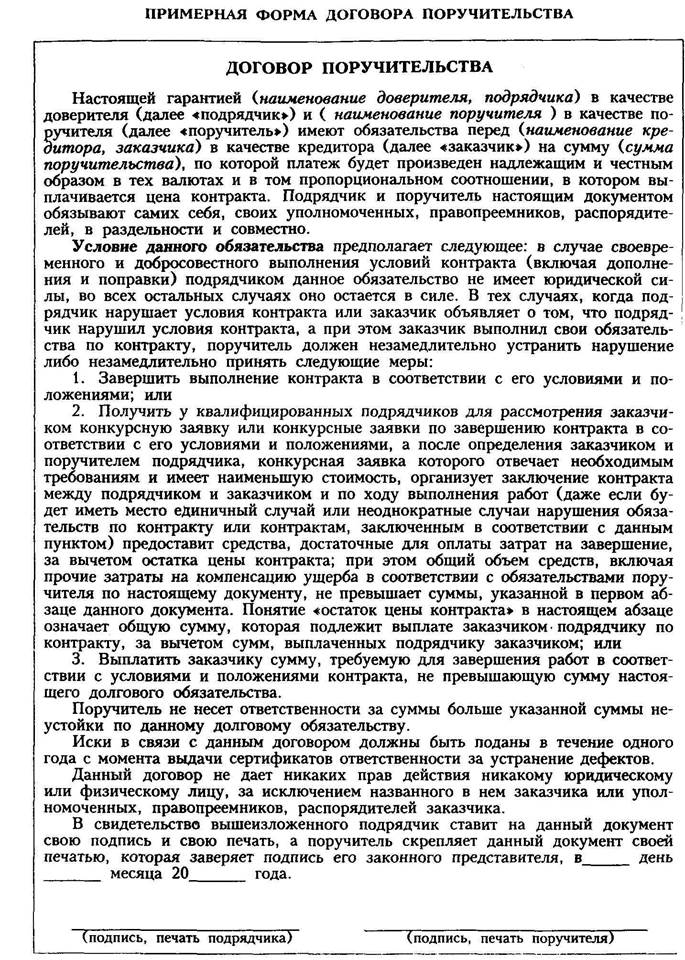

По договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательства полностью или в части. Договор поручительства может быть заключен также для обеспечения обязательства, которое возникнет в будущем (ст. 361 ГК).

Таким образом, поручительство создает дополнительное (акцессорное) обязательство поручителя по отношению к основному обязательству другого лица (должника, в нашем случае — поставщика) перед кредитором (заказчиком).

Поручительство может быть полным и частичным, в последнем случае лишь при указании этого условия в договоре поручительства.

Поручитель отвечает за исполнение должником обязательств, но это не означает, что при неисполнении обязательства должником поручитель обязан самостоятельно их исполнить (хотя для денежных обязательствах разница незаметна). В торгах это невозможно, поскольку поручитель может, например, подписать контракт на закупку вместо отказавшегося победителя торгов.

Договор поручительства заключается между кредитором и поручителем, выступающим на стороне должника, т. е. между заказчиком и поручителем, а вовсе не поставщиком и поручителем, как нередко полагают; природа отношений, между поставщиком (должником) и поручителем может быть любой, даже носить не правовой характер. То есть поручителю и поставщику можно составить в свободной форме свидетельство о том, что между ними заключен договор поручительства, с указанием сведений о поставщике, поручителе и характере основного обязательства (как минимум — не отзывать заявку после окончания срока ее подачи и подписать контракт в случае победы).

Практика показывает, что использование в качестве обеспечения заявки на торгах такого механизма, как поручительство, изначально базируется на не вполне надежной основе и представляется нецелесообразным использовать поручительство в самих торгах. Более целесообразно использовать поручительство как обеспечение обязательств по заключенному на торгах контракту (если там предусмотрены штрафные санкции за неисполнение).

Если формой обеспечения заявки признается именно поручительство, в конкурсной документации (в качестве непременных условий договора поручительства) следует обязательно указывать следующее:

1. сумму поручительства;

2. срок действия поручительства;

3. обязательство, обеспечиваемое поручительством.

ЗАДАТОК

В Гражданском кодексе РФ задаток установлен как единственная форма обеспечения участия в любых торгах. Задаток отличается от других способов обеспечения обязательств тем,

что выполняет три функции: обеспечительную, удостоверяющую и платежную - одновременно. Как правило (но не обязательно), задаток выдается стороной, с которой причитаются платежи по договору.

Понятие задатка

Задатком признается денежная сумма, выдаваемая одной из договаривающихся сторон в счет причитающихся с нее по договору платежей другой стороне, в доказательство заключения договора и в обеспечение его исполнения (ст. 380 ГК).

Форма соглашения о задатке

Соглашение о задатке независимо от суммы задатка должно быть совершено в письменной форме. В случае сомнения в отношении того, является ли сумма, уплаченная в счет причитающихся со стороны по договору платежей, задатком, эта сумма считается уплаченной в качестве аванса, если не доказано иное.

Особенность задатка состоит и в том, что при его использовании в качестве обеспечения обязательств предусмотрена ответственность за неисполнение обязательств как той стороной, которая дает задаток, так и стороной получившей. В первом случае задаток остается у другой стороны, а во втором — виновная сторона уплачивает пострадавшей двойную сумму задатка (т. е. возвращает ранее уплаченный задаток и платит дополнительно такую же сумму). Поэтому задаток — единственная форма обеспечения участия в торгах (на сегодняшний момент), предусматривающая для обеих сторон ответственность за не заключение договора между организатором и победителем, а не только для поставщика.

Следует отметить, что при всем удобстве задатка, как обеспечения исполнения обязательств с юридической точки зрения, экономисты считают использование задатка в торгах именно на закупку неудобным — требуется длительное отвлечение больших (как правило), нежели в случае банковской гарантии, залога или поручительства денежных средств.

ЗАЛОГ

Залог, как форма обеспечения заявок на участие в торгах, имеет значительное число правовых актов, в том числе, помимо Гражданского кодекса РФ:

Закон РФ от 29 мая 1992 г. № 2872-1 «О залоге»;

Федеральный закон от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)»;

Распоряжение Госкомимущества РФ от 21 апреля 1994 г. № 890-р «Об утверждении Временного положения о согласовании залоговых сделок»;

письмо Госкомимущества РФ от 19 января 1995 г. № ОК-4/507 «О предварительном согласовании сделок залога федерального имущества»;

Распоряжение Госкомимущества РФ от 17 августа 1995 г. № 1122-р «O порядке оформления залоговых сделок»;

Распоряжение Госкомимущества РФ от 17 ноября 1995 г. № 1689-р «О страховании государственного имущества, передаваемого в залог»;

Распоряжение Госкомимущества РФ от 19 декабря 1995 г. № 1844-р «О порядке передачи в залог акций, находящихся в федеральной собственности»;

письмо Высшего Арбитражного суда РФ от 9 сентября 1998 г. № С5-7/УЗ694 «О Федеральном законе „Об ипотеке (залоге недвижимости)”»;

информационное письмо Высшего Арбитражного суда РФ от 15 января 1998 № 26 «Обзор практики рассмотрения споров, связанных с применением арбитражными судами норм Гражданского кодекса Российской Федерации о залоге».

Согласно п. 1 статьи 334 ПС, «в силу залога кредитор по обеспеченному залогом обязательству (залогодержатель) имеет право в случае неисполнения должником этого обязательства получить удовлетворение из стоимости заложенного имущества преимущественно перед другими кредиторами лица, которому принадлежит это имущество (залогодателя), за изъятиями, установленными законом».

Залогодателем может быть как сам участник торгов (конкурса), так и лицо (п. 1 ст. 335 ПС).

Согласно статье 336 ПС, предметом залога может быть любое имущество, в том числе вещи и имущественные права (требования), за исключением имущества, изъятого из оборота, требований, неразрывно связанных с личностью кредитора и иных прав, уступка которых другому лицу запрещена законом. Законом также жег быть запрещен или ограничен залог отдельных видов имущества.

Правовая практика различает несколько обладающих своими особенностями режимов залога отдельных видов имущества — ипотека (залог недвижимости), залог транспортных средств, залог товаров в обороте, залог ценных бумаг, залог денежных средств, залог прав.

Достоинством залога как способа обеспечения участия в торгах является отсутствие движения денежных средств. Кроме того, не в пример иным допустимым в торгах видам обеспечения, залог основательно проработан как в ГК, так и в целом ряде нормативных документов. Однако у него есть и недостатки.

Во-первых, залог требует достаточно сложного договора, причем для различных видов имущества есть свои особенности, которые необходимо учитывать.

Во-вторых, в случае нарушения залогодателем (поставщиком) своих обязательств, предмет залога должен выставляться на торги, а если не было нотариально засвидетельствовано соглашение залогодержателя с залогодателем, о котором говорилось выше, то требования залогодержателя удовлетворяются лишь по решению суда.

Дата добавления: 2016-01-29; просмотров: 1304;