Метод прямой капитализации.

Данный метод разработан и используется специалистами Российского общества оценщиков (РОО).

Для описания метода воспользуемся аргументами, используемыми оценщиками РОО:

X - стоимость собственности;

q - чистый операционный доход;

pt - уплата за t-ый год в счет погашения единичного кредита;

k - ставка капитализации;

Y - ставка дисконтирования;

i - годовая ставка процента по кредиту;

d - ежегодный рост стоимости собственности;

n - предполагаемый срок владения собственностью;

m - коэффициент ипотечной задолженности.

Тогда стоимость собственности (X):

Коэффициент (ставка) капитализации (k) рассчитывается по формуле:

где

Для упрощения расчетов по нахождению  используют коэффициент Инвуда или коэффициентом аннуитета. pt - уплата за t-ый год в счет погашения единичного кредита, и представляет собой аннуитет - поток равных платежей в течение n периодов. Тогда pt есть ипотечная постоянная.

используют коэффициент Инвуда или коэффициентом аннуитета. pt - уплата за t-ый год в счет погашения единичного кредита, и представляет собой аннуитет - поток равных платежей в течение n периодов. Тогда pt есть ипотечная постоянная.

где f - ипотечная постоянная.

ОСНОВНЫЕ ФОРМУЛЫ, ИСПОЛЬЗУЕМЫЕ В РАСЧЕТАХ

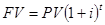

Будущая стоимость денежной единицы:

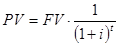

Текущая стоимость денежной единицы:

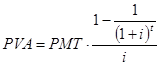

Текущая стоимость обычного аннуитета:

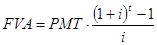

Будущая стоимость обычного аннуитета:

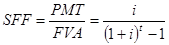

Фактор фонда возмещения:

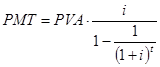

Взнос на амортизацию единицы:

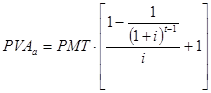

Текущая стоимость авансового аннуитета:

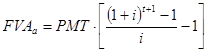

Будущая стоимость авансового аннуитета:

Фактор фонда авансового возмещения:

Авансовый взнос на амортизацию единицы:

Обозначения в приведенных формулах:

PV – текущая стоимость денежной единицы;

PVA - текущая стоимость аннуитета;

FV – будущая стоимость денежной единицы;

FVA – будущая стоимость аннуитета;

PMT – периодический платеж t-го периода;

SFF – фактор фонда возмещения;

i – годовая процентная ставка;

t – количество лет (периодов).

Формула Фишера:

где:

Rr – реальная ставка;

Rn – номинальная ставка;

d – индекс инфляции (применяется если темп инфляционного роста цен в стране превышает 15% в год).

Коэффициент (ставка) капитализации:

где:

Ro – коэффициент капитализации объекта;

Ri – коэффициент капитализации i-го объекта-аналога;

Vi – стоимость i-го объекта-аналога;

Ii – чистый годовой доход i-го объекта-аналога;

n – количество объектов-аналогов.

Потенциальный валовый доход (ПВД):

где:

S – площадь объекта, сдаваемая в аренду;

Ca – среднерыночная арендная ставка за 1 кв.м.

Потери от недозагрузки объекта (Пн):

Пн = ПВД х Кн

где:

Кн – коэффициент недозагрузки;

Dн – процент недозагрузки (доля свободных площадей);

Тн – период недозагрузки (период, в течение которого недвижимость свободна) в месяцах.

Действительный валовый доход (ДВД):

ДВД = ПВД – Пн – Пса

где:

Пн – потери от недозагрузки;

Пса – потери при сборе арендной платы.

Чистый операционный доход (ЧОД):

ЧОД = ДВД – ОР

где:

ОР – операционные расходы.

Валовый рентный мультипликатор:

где:

GRM – валовый рентный мультипликатор;

Vа – стоимость (цена продажи) объекта недвижимости (аналога);

Dа – рентный доход, приносимый объектом недвижимости (аналогом).

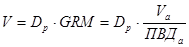

Вероятная стоимость оцениваемого объекта (V):

где:

Dp – рентный доход, приносимый объектом недвижимости;

ПВДа – потенциальный валовый доход аналога.

Процентные (коэффициентные) поправки – вносятся в стоимость единицы сравнения:

V = (Cед х N) х П% = (Сед х П%) х N

Относительные денежные поправки – вносятся в стоимость единицы сравнения:

V = (Cед х N) + (Под х N) = (Сед + Под) х N

Абсолютные денежные поправки – вносятся в стоимость всего объекта недвижимости:

V = (Cед х N) + Пад

где:

V – стоимость объекта недвижимости;

Сед – стоимость единицы сравнения;

П% - процентная (коэффициентная) поправка;

Под – относительная денежная поправка;

Пад – абсолютная денежная поправка;

N – количество единиц сравнения.

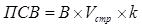

Полная стоимость воспроизводства оцениваемого здания (ПСВ):

где:

B – восстановительная стоимость единицы измерения (1 м3) данного типа здания;

Vстр – строительный объем здания;

k – поправочный коэффициент, учитывающий отличие конструктивного решения

здания, внутреннего оборудования, климатического района и территориального

пояса.

Совокупный износ здания (СИ):

СИ = Физ.И + Функц.И + Вн.И,

где:

Физ.И – физический износ;

Функц.И – функциональный износ;

Вн.И –внешний износ.

Физ.И = Физ.Иустр. + Физ.Инеустр.

Физ.Инеустр. = Эф.Возр./Экон.Ж,

где:

Физ.Инеустр. – неустранимый физический износ;

Эф.Возр. – эффективный возраст здания;

Экон.Ж – экономический срок жизни.

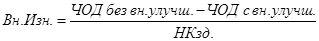

Внешний износ здания (Вн.Изн.):

,

,

где:

ЧОД без вн.улучш.,ЧОД с вн.улучш. – чистый операционный доход без внешних улучшений и с внешними улучшениями, соответственно;

НКзд. – норма капитализации здания.

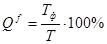

Физический износ:

,

,

где:

Qf - процент износа;

Тф - фактический срок службы объекта;

Тн - нормативный срок службы объекта.

Стоимость износа:

,

,

где:

V – стоимость износа;

Vвос – стоимость восстановления;

Qf – процент износа.

Структура коэффициента капитализации (R):

R = Ron + Rof,

где:

Ron – ставка дохода на капитал;

Rof – коэффициент возврата капитала.

Дата добавления: 2018-03-01; просмотров: 857;