Управление привлечением заемных средств

Управление привлечением заемных средств - это целенаправленный процесс их формирования из различных источников в соответствии с потребностями предприятия в заемном капитале.

Привлечение заемных средств включает следующие этапы.

1. Анализ привлечения и использования заемных средств в предшествующем периоде. Целью анализа является выявление объема, состава и форм привлечения заемных средств предприятием, а также оценка эффективности их использования.

При этом:

1) изучается динамика объема привлечения заемных средств в рассматриваемом периоде.

2) определяются формы привлечения заемных средств.

3) определяется соотношение объемов заемных средств по периоду их привлечения, изучается динамика соотношения долгосрочных финансовых обязательств и долгосрочных финансовых обязательств предприятия и их соответствие объему используемых оборотных активов.

4) изучается состав кредиторов предприятия и условия предоставления ими банковского и торгового кредитов. Эти условия анализируются с точки зрения их соответствия конъюнктуре финансового и товарного рынков.

5) изучается эффективность использования заемных средств в целом и их отдельных форм. Для этого используются показатели оборачиваемости и рентабельности заемного капитала. Показатели оборачиваемости сопоставляются со средним периодом оборота собственного капитала.

Результаты анализа служат для оценки целесообразности использования заемных средств на предприятии в сложившихся объемах и формах.

2. Определение целей привлечения заемных средств в плановом периоде.

Целями привлечения заемных средств могут быть:

1) пополнение объема постоянной части оборотных активов. В настоящее время большинство производственных предприятий не имеют возможности финансировать полностью эту часть оборотных активов за счет собственного капитала. Значит, часть этого финансирования осуществляется за счет заемного капитала;

2) формирование переменной части ОБОРОТНЫХ АКТИВОВ. Какую бы модель финансирования активов не использовало предприятие, во всех случаях переменная часть ОБОРОТНЫХ АКТИВОВ частично или полностью финансируется за счет заемного капитала;

3) формирование недостающего объема инвестиционных ресурсов для реализации инвестиционных программ и обновления основных средств (новое строительство, реконструкция, модернизация);

4) обеспечение социально-бытовых потребностей персонала предприятия и других временных нужд. В этих случаях заемные средства привлекаются для выдачи ссуд своим работникам (на индивидуальное жилищное строительство, обустройство садовых участков и др.);

3. Определение максим объема привлечения заемного капитала - проводится с учетом двух условий:

1) максимизация ЭФР (эффекта финансового рычага, будет рассмотрено ниже). Т.к. собственные финансовые ресурсы формируются на предшествующем этапе, общая сумма используемого собственного капитала может быть определена заранее. Далее рассчитывается оптимальный КФР (коэффициент финансирования), при котором ЭФР будет максимальным. C учетом суммы собственного капитала в плановом периоде и рассчитанного КФР вычисляется предельный объем заемного капитала, обеспечивающий эффективное использование собственного капитала;

2) обеспечение достаточной ФУП – финансовой устойчивости предприятия (оценивается не только с позиций предприятия, но и с позиций его кредиторов). Это обеспечит снижение стоимости привлечения заемных средств.

C учетом этих требований предприятие устанавливает лимит использования заемных средств в своей хозяйственной деятельности.

4. Оценка стоимости привлечения заемного капитала из различных источников - служит основой для выбора альтернативных источников заемных средств.

5. Определение соотношения заемных средств, привлекаемых на кратко- и долгосрочной основе. На долгосрочный период (свыше 1 года) заемные средства привлекаются, как правило, для расширения СОС (собственных оборотных средств) и формирования недостающих инвестиционных ресурсов (при консервативном подходе к финансированию активов заемные средства на долгосрочной основе привлекаются и для обеспечения формирования ОБОРОТНЫХ АКТИВОВ). На краткосрочный период заемные средства привлекаются для остальных целей их использования.

Необходимый размер заемных средств определяется по отдельным направлениям их целевого использования. При этом устанавливается срок использования привлекаемых заемных средств для оптимизации соотношения их долго- и краткосрочных видов источников.

Определяются также полный и средний срок использования заемных средств.

Полный срок использования заемных средств - это период времени с начала их поступления до окончательного погашения суммы долга. Он включает в себя 3 периода:

1) срок полезного использования (СПИ) — это период времени, в течение которого предприятие непосредственно использует заемные средства в своей хозяйственной деятельности;

2) льготный период (ЛП) — это период времени с момента окончания полезного использования заемных средств до начала погашения долга. ЛП служит резервом времени для аккумуляции необходимых финансовых средств;

3) срок погашения τ- його периода — это период времени, в течение которого происходит полная выплата оси долга и процентов по заемным средствам. Срок погашения используется в тех случаях, когда выплата основного долга и процентов осуществляется не одномоментно после окончания использования заемных средств, а частями в течение определенного периода по предусмотренному графику.

Полный срок использования заемных средств определяется по видам заемных средств, исходя из целей их использования и сложившейся на финансовом рынке практики установления ЛП и τ погашения.

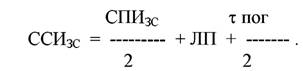

Средний срок использования заемных средств (ССИ) - это средний расчетный период, в течение которого они находятся в использовании на предприятии

(4.3.1)

(ССИ) определяется:

- по каждому целевому направлению привлечения этих средств;

- по кратко - и долгосрочным заемным средствам;

- по сумме заемных средств в целом.

Соотношение заемных средств, привлекаемых на кратко- и долгосрочной основе, может быть также оптимизировано с учетом стоимости их привлечения.

6. Выбор форм привлечения заемных средств (БК, ФЛ, ТК) предприятие осуществляет, исходя из целей и специфики своей хозяйственной деятельности.

7. Определение состава кредиторов - зависит от форм привлечения заемных средств. Основными кредиторами предприятия являются обычно его постоянные поставщики, с которыми установлены длительные коммерческие связи, а также коммерческий банк (КБ), осуществляющий его РКО (расчётно-кассовое обслуживание).

8. Формирование эффективных условий привлечения кредитов. К числу важнейших условий относятся:

а) срок предоставления кредита;

б) срок погашения кредита (СПК);

в) порядок выплаты суммы процента;

г) условия погашения основного долга;

д) прочие условия получения кредита.

Срок предоставления кредита считается оптимальным, если за этот период реализуется цель его привлечения (для ИПК - срок реализации ИП; для TK - период полной реализации закупленных товаров).

СПК характеризуется 3-мя параметрами: формой, видом и размером.

По применяемым формам различают процентную ставку (для наращивания суммы долга) и учетную ставку (для дисконтирования долга).

По видам различают фиксированную СПК (устанавливаемую на весь срок кредита) и плавающую СПК (с периодич пересмотром ее размера в зависимости от изменения учетной ставки ЦБР, темпов инфляции и конъюнктуры финансового рынка).

Размер СПК является определяющим условием при оценке его стоимости. По TK он оценивается на основе ценовой скидки ЦС продавца при немедленном расчете за поставленные товары.

Порядок выплаты суммы процента характеризуется 3-мя вариантами:

1) выплата всей суммы процента в момент предоставления кредита;

2) выплата суммы процента равномерными частями (в форме аннуитета);

3) выплата всей суммы процента в момент возврата основного долга.

Условия погашения основного долга характеризуются 3-мя вариантами:

1) определенными частями в течение кредитного периода;

2) сразу же после окончания кредитного периода;

3) с предоставлением ЛП по истечении СПИ.

Прочие условия получения кредита могут предусматривать необходимость его страхования, выплаты дополнительного комиссионного вознаграждения банку, разный размер кредита по отношению к сумме заклада или залога и т.п.

9. Обеспечение эффективного использования кредитов. Критерием такой эффективности являются показатели оборачиваемости и рентабельности заемного капитала.

10. Обеспечение своевременных расчетов по полученным кредитам. C этой целью по крупным кредитам может создаваться возвратный фонд. Платежи по обслуживанию кредитов включаются в платежный календарь и контролируются в процессе мониторинга текущей финансовой деятельности.

Дата добавления: 2017-05-18; просмотров: 894;