УЧАСТНИКИ РЫНКА ЦЕННЫХ БУМАГ

Участники рынка ценных бумаг (субъекты рынка) — это физические и юридические лица, которые продают, покупают ценные бумаги или обслуживают их оборот и расчеты по ним, вступая между собой в определенные экономические отношения, связанные с обращением ценных бумаг.

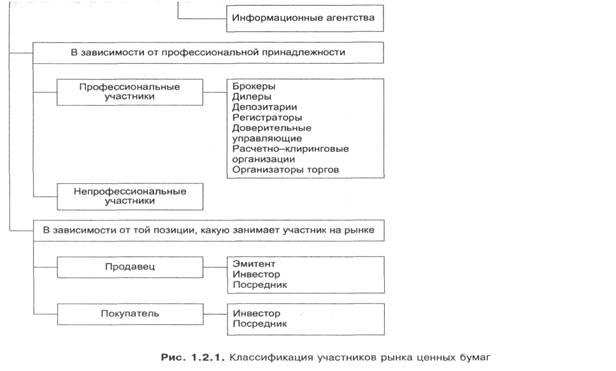

Всех участников рынка ценных бумаг условно можно разделить на профессионалов и непрофессионалов ( рис. 2). В соответствии с Законом «О рынке ценных бумаг» профессиональные участники рынка ценных бумаг — это юридические лица, а также граждане (физические лица), зарегистрированные в качестве предпринимателей, которые осуществляют следующие виды деятельности: 1) брокерскую деятельность; 2) дилерскую деятельность; 3) деятельность по управлению ценными бумагами; 4) расчетно-клиринговую деятельность; 5) депозитарную деятельность; 6) деятельность по ведению реестра владельцев ценных бумаг; 7) деятельность по организации торговли ценными бумагами.

В зависимости от той позиции, какую занимает участники на рынке ценных бумаг по отношению к рынку, их делят на продавцов, покупателей и организации, обслуживающие рыночные процессы.

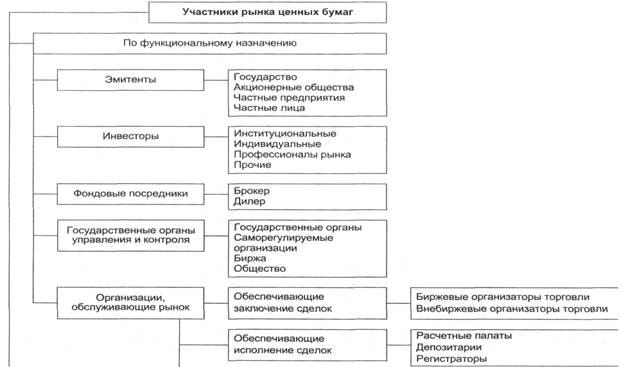

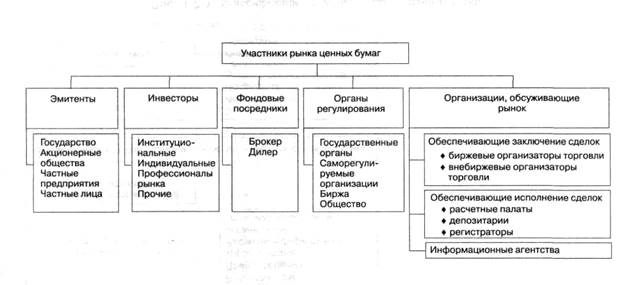

В зависимости от функционального назначения всех участников рынка ценных бумаг можно подразделить на: 1) эмитентов; 2) инвесторов; 3) фондовых посредников; 4) органы регулирования и контроля; 5) организации, обслуживающие рынок (рис. 1.2.2).

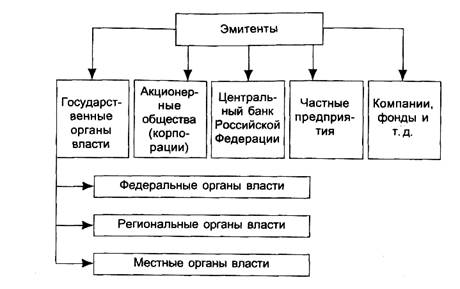

1. Эмитентыценных бумаг — это хозяйствующие субъекты, стремящиеся получить дополнительные источники финансирования, а также органы государственной власти, выпускающие займы для покрытия части государственных расходов. Закон РФ от 22.04.1996 г. № 39-ФЗ «О рынке ценных бумаг» устанавливает, что эмитент — это «юридическое лицо или органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими».

Первенство среди российских эмитентов прочно удерживает государство. Важным фактором особой популярности ценных бумаг этого эмитента является его статус. Считается, что государственные ценные бумаги имеют нулевой риск, так как возможен крах банка, банкротство акционерного общества, но государство будет нести свои обязательства всегда, поскольку с ним ничего подобного произойти не может. По теории инвестиционного анализа ценные бумаги, имеющие нулевое или близкое к нему значение риска, могут продаваться с минимальным доходом.

Практика торговли ценными бумагами на развитых фондовых рынках мира подтверждает этот постулат. Государственные ценные бумаги сочетают в себе несколько приятных для инвестора свойств: при действительно низком риске обладают приемлемой доходностью и из-за хорошо отлаженной технологии торговли — почти абсолютной ликвидностью. Поэтому государство как эмитент ценных бумаг занимает прочные позиции на российском фондовом рынке.

Эмитент всегда продавец, который поставляет на рынок ценную бумагу, качество которой определяется его статусом, хозяйственно-финансовыми результатами его деятельности. В состав эмитентов входят:

♦ государство (центральное правительство, региональные и муниципальные органы власти, крупные национальные компании);

♦ акционерные общества (корпорации производственного сектора, кредитной сферы, крупные международные компании, биржи, финансовые структуры);

♦ частные предприятия (могут выпускать только долговые ценные бумаги (облигации и векселя));

♦ частные лица (могут выпускать только долговые расписки и чеки).

2. Инвесторы — физические и юридические лица, имеющие временно свободные средства и желающие инвестировать их для получения дополнительных доходов. Инвесторы приобретают ценные бумаги от своего имени и за свой счет.

Рис. ……. Состав инвесторов

Различают:

♦ институциональных (коллективных) инвесторов — 1) государство; 2) корпоративные инвесторы (акционерные общества); 3) специализированные институты: специализированные фонды и компании (банки, страховые компании, пенсионные фонды), инвестиционные институты (инвестиционные компании, инвестиционные фонды);

♦ профессионалов рынка — фондовые посредники (брокеры, дилеры);

♦ индивидуальных инвесторов — физические лица, использующие свои сбережения для приобретения ценных бумаг;

♦ прочих инвесторов — предприятия, организации.

В зависимости от цели инвестирования различают следующие основные инвестиционные стратегии:

♦ стратегическая — долгосрочные вложения, покупка ценных бумаг на срок от месяца до нескольких лет с целью получения прибыли от продажи

в конце срока инвестирования;

Рис. 1.2.2. Участники рынка ценных бумаг (по функциональному значению)

♦ спекулятивная — рассчитана на краткосрочные и частые операции купли/продажи ценных бумаг как в течение дня, так и на срок до месяца с наибольшей прибылью от каждой сделки;

♦ страхование — использование ценных бумаг для страхования от возможных убытков в бизнесе или при инвестировании на финансовых рынках.

В зависимости от этого инвесторов можно классифицировать на:

♦ стратегических инвесторов, которые предполагают получить собственность, завладев контролем над акционерным обществом, и рассчитывают получать доход от использования этой собственности значительно больший, чем доход от простого владения акциями;

♦ портфельных инвесторов, которые рассчитывают лишь на доход от принадлежащих им ценных бумаг.

На практике нет четкого разграничения между эмитентами и инвесторами, зачастую хозяйствующий субъект или инвестиционный институт, эмитирующий свои собственные ценные бумаги, может являться инвестором, т. е. покупать ценные бумаги других эмитентов.

Одними из основных эмитентов и инвесторов ценных бумаг являются: банки, инвестиционные компании и др.

Банк— это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности. Основное назначение банка — посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям.

Банки как субъекты рынка ценных бумаг имеют два существенных признака, отличающих их от всех других субъектов, осуществляющих перемещение денежных средств на рынках (бирж, брокерских, дилерских фирм, страховых компаний, инвестиционных фондов и др.). Во-первых, для банков характерен двойной обмен долговыми обязательствами: они размещают свои собственные долговые обязательства (депозитные и сберегательные сертификаты, облигации, векселя), а мобилизованные таким образом средства размещают в долговые обязательства и ценные бумаги, выпущенные другими субъектами рынка. В структуре доходов банков на операции с ценными бумагами приходится 13,2% (это чуть меньше, чем доходы от собственно кредитных операций, которые составляют всего 14%).

Во-вторых, банки отличает принятие на себя безусловных обязательств с фиксированной суммой долга перед юридическими и физическими лицами. Этим банки отличаются от различных инвестиционных фондов, которые все риски, связанные с изменением стоимости их активов и пассивов, распределяют среди своих акционеров. Потери российской банковской системы от падения цен на российские акции составили за ноябрь 2003 г. 400 млн долл. США, примерно столько же банки потеряли от падения цен на российские корпоративные облигации. Это говорит о росте рисков в банковской системе и о том, что необходимо формировать систему предотвращения рисков, связанных с падением цен на финансовые инструменты. Основой такой системы должен выступать стремительно развивающийся срочный рынок.

Российские банки являются активными игроками на российском фондовом рынке. В соответствии с Законом «О банках и банковской деятельности», а также «Положением о выпуске и обращении ценных бумаг и фондовых биржах в РСФСР», утвержденном Постановлением Правительства РСФСР от 28 декабря 1991 г., российские коммерческие банки получили право осуществлять фондовые и доверительные операции с ценными бумагами. Банкам разрешено:

♦ выпускать, покупать, продавать, хранить ценные бумаги;

♦ инвестировать средства в ценные бумаги;

♦ выполнять посреднические (агентские) функции при купле-продаже ценных бумаг за счет и по поручению клиента на основании договора комиссии или поручения, т. е. выступать в роли финансового брокера;

♦ оказывать консультационные услуги по вопросам выпуска и обращения ценных бумаг;

♦ организовывать выпуски ценных бумаг, т. е. выступать в качестве инвестиционной компании;

♦ управлять ценными бумагами по поручению клиента (доверительное управление);

♦ выдавать гарантии по размещению ценных бумаг в пользу третьих лиц;

♦ инвестировать средства в портфели акций небанковских компаний (в том числе для обеспечения контроля над ними через дочерние предприятия);

♦ учреждать небанковские инвестиционные институты (инвестиционные фонды) и компании финансовых брокеров и инвестиционных консультантов;

♦ учреждать специализированные компании по учету и хранению ценных бумаг, а также совершению расчетов по операциям с ними;

♦ учреждать организации, являющиеся институциональными

Коллективные инвесторы осуществляют широкий круг операций (брокерские, дилерские, трастовые и др.), они осуществляют свою деятельность как на биржах, так и вне биржи.

Представителями коллективных инвесторов являются: инвестиционные фонды (паевые и акционерные), негосударственные пенсионные фонды, страховые компании. Каждый их них имеет свою нишу среди потенциальных клиентов, свою технологию продаж, свой набор продуктов и методов работы со средствами клиентов, инфраструктуру (управляющая компания, регистратор, депозитарий, независимый оценщик и т. д.), обеспечивающую их жизнедеятельность.

Паевой инвестиционный фонд(ПИФ) — это обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией (ст. 10 Закона «Об инвестиционных фондах» от 29 ноября 2001 г. №156-ФЗ).

Иными словами, паевой инвестиционный фонд — это обособленный имущественный комплекс без образования юридического лица, доверительное управление имуществом которого осуществляют управляющие (трастовые) компании в целях прироста имущества фондов. Этот имущественный комплекс создается за счет вкладов инвесторов (физических и юридических лиц), а также приращенного имущества, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией, — инвестиционным паем. Инвестиционные паи предоставляют их владельцам одинаковые права вне зависимости от количества купленных паев. Инвесторами не могут быть государственные органы и органы местного самоуправления.

В РФ ПИФ начали создаваться в соответствии с Указом Президента РФ от 26.07.1995 г. №765 «О дополнительных мерах по повышению эффективности инвестиционной политики Российской Федерации». Согласно этому Указу в паевые инвестиционные фонды должны быть преобразованы все чековые инвестиционные фонды, созданные в первые годы приватизации. Деятельность ПИФ регулируется: Указом Президента РФ от 23.02.1998 г. №193 «О дальнейшем развитии инвестиционных фондов», постановлениями Федеральной комиссии по рынку ценных бумаг (ФКЦБ) (их более 30), в настоящее время ФСФР.

ПИФ — это институт коллективного инвестирования, который отличается солидной законодательной базой, жестким государственным регулированием, требованием максимальной надежности и высокой ликвидности ценных бумаг, находящихся в портфеле ПИФ, однако не самыми большими активами среди всех институтов коллективного инвестирования.

Паевой инвестиционный фонд не является юридическим лицом и становится субъектом рынка через управляющую компанию, которая ведет его операции, а также с помощью специализированного депозитария, ведущего учет имущества и прав инвесторов. Специализированным депозитарием ПИФ может быть банк или другая коммерческая организация, имеющая лицензию на осуществление этого вида деятельности.

Управляющей компанией ПИФ может быть коммерческая организация, имеющая лицензию на право осуществления деятельности по доверительному управлению имуществом паевого инвестиционного фонда. Она получает компенсацию расходов, понесенных ею при управлении имуществом фонда, и вознаграждение, предусмотренное правилами фонда. Управляющая компания может заниматься управлением имуществом одного или нескольких фондов. Однако она не является собственником имущества паевого инвестиционного фонда и поэтому не имеет права использовать это имущество для обеспечения собственных обязательств. Управляющая компания несет ответственность собственным имуществом перед третьими лицами по обязательствам, возникающим в связи с управлением имуществом фонда в случае утраты этого имущества или его части. Средства инвесторов, переданные в доверительное управление управляющей компании, вкладываются в наиболее надежные и ликвидные инструменты рынка ценных бумаг, стремясь при этом к обеспечению максимально возможной доходности.

Управляющая компания устанавливает правила фонда, осуществляет эмиссию инвестиционных паев, доверительное управление фондом и инвестирует его имущество в ценные бумаги, недвижимость, банковские депозиты и др. Инвестор, приобретая инвестиционные паи, выпускаемые управляющей компанией, заключает с ней договор управления имуществом, срок действия которого не должен превышать 15 лет у открытых ПИФ и не может быть менее года у закрытых ПИФ.

Инвестиционный пай— это именная ценная бумага, удостоверяющая право ее собственника на долю в имуществе паевого фонда. Инвестиционный пай дает право требовать от управляющей компании надлежащего доверительного управления ПИФ, право на получение денежной компенсации при прекращении договора доверительного управления (деятельности ПИФ). Владелец паев получает доход не в виде фиксированного процента или дивиденда, а в виде разницы между ценой покупки и ценой продажи пая в результате прироста стоимости имущества фонда.

Управляющая компания должна выкупать инвестиционные паи по цене, определяемой путем деления стоимости чистых активов фонда на количество находящихся в обращении инвестиционных паев.

В зависимости от сроков, в которые управляющая компания обязана выкупить инвестиционный пай, паевые инвестиционные фонды бывают открытыми, интервальными и закрытыми. Открытый паевой инвестиционный фонд — это фонд, в котором управляющая компания принимает на себя обязательство выкупить выпущенные ею инвестиционные паи по требованию инвестора в любой рабочий день, установленный правилами паевого фонда. Интервальный паевой инвестиционный фонд — это фонд, в котором управляющая компания принимает на себя обязательство выкупать выпущенные ею инвестиционные паи по требованию инвестора в срок, установленный правилами паевого фонда, но не реже одного раза в год. В интервальном фонде купить или продать пай можно только в период интервала открытия. Закрытый паевой инвестиционный фонд — это фонд, в котором управляющая компания не принимает на себя обязательство выкупить выпущенные ею инвестиционные паи по требованию инвестора до истечения срока действия договора доверительного управления. В закрытом паевом фонде погасить пай можно только после окончания срока действия договора доверительного управления фондом.

Управляющая компания вкладывает средства вкладчиков в точном соответствии с инвестиционной декларацией, опубликованной в правилах и проспекте эмиссии фонда. Состав и структура активов паевых инвестиционных фондов должны соответствовать требованиям Положения о составе и структуре активов паевых инвестиционных фондов1, утвержденного постановлением Федеральной комиссии по рынку ценных бумаг от 31.08.1999 г. № 5. Согласно Положению активы открытых паевых инвестиционных фондов могут составлять государственные и корпоративные ценные бумаги РФ, ценные бумаги субъектов РФ и органов местного самоуправления, ценные бумаги иностранных государств, ценные бумаги иностранных акционерных обществ, а также денежные средства в отечественной и иностранной валюте на банковских счетах и во вкладах. Портфель интервального и закрытого фондов кроме указанных выше активов может включать недвижимость и права на нее.

Структура активов открытого ПИФ должна соответствовать одновременно следующим требованиям:

♦ оценочная стоимость ценных бумаг одного эмитента (за исключением государственных ценных бумаг РФ) не должна составлять более 20% стоимости активов открытого паевого инвестиционного фонда;

♦ оценочная стоимость государственных ценных бумаг РФ одного выпуска не должна составлять более 35% стоимости активов открытого паевого инвестиционного фонда, за исключением случаев их приобретения в результате проведения новации;

♦ суммарная оценочная стоимость ценных бумаг, которые не имеют признаваемых котировок, не должна составлять более 10% стоимости активов открытого паевого инвестиционного фонда;

♦ суммарная оценочная стоимость ценных бумаг иностранных государств, акций иностранных акционерных обществ и облигаций иностранных коммерческих организаций не должна составлять более 20% стоимости активов открытого паевого инвестиционного фонда;

♦ денежные средства, размещенные во вкладах в одном банке, не должны составлять более 25% стоимости активов открытого паевого инвестиционного фонда.

Структура активов интервального ПИФ должна соответствовать одновременно следующим требованиям:

♦ оценочная стоимость ценных бумаг, имеющих признаваемые котировки, и (или) денежные средства во вкладах банков не должны составлять более 35% от стоимости активов интервального паевого инвестиционного фонда;

♦ оценочная стоимость ценных бумаг одного эмитента (за исключением государственных ценных бумаг РФ, жилищных сертификатов) не должна составлять более 30% стоимости активов интервального паевого инвестиционного фонда;

♦ оценочная стоимость государственных ценных бумаг РФ одного выпуска не должна составлять более 35% стоимости активов интервального паевого инвестиционного фонда, за исключением случаев их приобретения в результате проведения новации;

♦ оценочная стоимость объектов недвижимости и прав на недвижимое имущество не должна составлять более 5% от стоимости активов интервального паевого инвестиционного фонда;

♦ суммарная оценочная стоимость ценных бумаг, которые не имеют признаваемой котировки, объектов недвижимости и прав на недвижимое имущество может составлять не более 65% стоимости активов интервального паевого инвестиционного фонда;

♦ суммарная оценочная стоимость ценных бумаг иностранных государств, акций иностранных акционерных обществ и облигаций иностранных коммерческих организаций не должна составлять более 20% стоимости активов интервального паевого инвестиционного фонда;

♦ денежные средства, размещенные во вкладах в одном банке, не должны составлять более 25% стоимости активов интервального паевого инвестиционного фонда.

ПИФ активно функционируют на российском рынке ценных бумаг с ноября 1996 г. В настоящее время на рынке работают более 40 паевых инвестиционных фондов. Число ПИФ в последнее время растет, и это не случайно. На сегодняшний день ПИФ — самая эффективная услуга для инвесторов, которые не имеют возможности самостоятельно размещать свои средства на финансовом рынке. Он дает возможность частному лицу получать от вложений в финансовые активы такие же выгоды, какие получают крупные инвесторы: банки, инвестиционные компании и фонды.

К позитивным результатам деятельности ПИФ на рынке ценных бумаг можно отнести тот факт, что стоимость активов российских паевых фондов по итогам первого полугодия 2005 г. превысила 2,5 млрд долл. США. Но важнее даже не абсолютные цифры, а темпы прироста. Прирост активов за год был почти двукратный.

Лекция № 4

Дата добавления: 2017-01-13; просмотров: 651;