ТЕМА: Налог на доходы физических лиц

Налог на доходы физических лиц (НДФЛ) занимает центральное место в системе налогов, взимаемых с физических лиц. Это федеральный налог с дифференцированными пропорциональными ставками в зависимости от вида дохода. в настоящий момент порядок расчета, взимания и уплаты налога на доходы физических лиц регламентируется гл. 23 НК РФ.

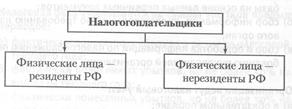

Налогоплательщиков НДФЛ можно классифицировать так, как показано на схеме.

Резидентами признаются физические лица, находящиеся на территории РФ не менее 183 дней в календарном году.

Объект налогообложения. Объектом обложения НДФЛ признается доход, полученный налогоплательщиками:

· от источников в РФ или за ее пределами — для физических лиц, являющимися резидентами РФ;

· от источников в РФ — для физических лиц, не являющихся налоговыми резидентами РФ.

Таким образом, резиденты платят налог независимо от того, где они получили доход — в России или за ее пределами. Нерезиденты же должны платить налог только в том случае, если они получили доход от источников (организации), расположенных в России.

. Нерезидентами могут быть как граждане РФ, так и иностранцы. Российский гражданин выступает нерезидентом, если, например, он выехал за границу в служебную командировку, на отдых или лечение и пробыл там более 183 дней в течение календарного года. Или он выехал на постоянное место жительства за границу до того, как истекли 183 дня его пребывания в России в календарном году.

Иностранные граждане, имеющие визу, могут быть нерезидентами РФ, если виза выдана на срок менее 183 дней или если иностранец, временно пребывающий на территории РФ в течение календарного года, прекращает трудовые отношения с работодателем и выезжает за пределы РФ до истечения 183 дней.

Период пребывание иностранного гражданина на территории РФ определяется по отметкам пропускного контроля в его загранпаспорте. Резидентство устанавливается каждый календарный год.

Если иностранные граждане на 1 января уже трудятся в организации и предполагается, что в течение года они проработают более 183 дней, то их можно считать резидентами уже с начала года.

Не подлежат налогообложению следующие виды доходов физических лиц:

· государственные выплаты пособия (по законодательству), кроме пособий по временной нетрудоспособности;

· пенсии по государственному пенсионному обеспечению и трудовые пенсии (по законодательству);

· все виды компенсаций (по законодательству), связанные с бесплатным предоставлением жилых помещений, коммунальных услуг, оплатой стоимости питания, спортивного снаряжения, увольнением работников (кроме компенсации за неиспользованный отпуск);

· получаемые алименты;

· гранты, предоставленные организациями по перечню, утвержденному Правительства РФ;

· суммы единовременной материальной помощи, оказываемой малоимущим и в связи с чрезвычайными обстоятельствами;

· суммы компенсации стоимости путевок (за исключением туристических), выплачиваемые за счет средств работодателей, оставшихся в их распоряжении после уплаты налога на прибыль, работникам, членам их семей (для детей до 16 лет);

· суммы, уплаченные работодателями за счет средств, оставшихся в их распоряжении после уплаты налога на прибыль, за лечение работников, их супругов, родителей, детей — при наличии лицензии и документов об оплате;

· стипендии учащихся, студентов, аспирантов и т.д.;

· доходы налогоплательщиков, членов крестьянского (фермерского) хозяйства, получаемые от продажи продукции, выращенной в личных подсобных хозяйствах, находящихся на территории РФ;

· доходы, получаемые от сбора и сдачи лекарственных растений и т.д.;

· доходы, получаемые членами родовых, семейных общин малочисленных народов Севера;

· доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования или дарения (кроме недвижимого имущества, транспортных средств, акций, долей, паев);

· доходы, полученные участниками акционерных обществ от организаций в результате реорганизации или переоценки основных фондов;

· призы, полученные спортсменами за призовые места на Олимпийских, Паралимпийских играх, чемпионатах, первенствах и кубках РФ и т.д.;

· суммы оплаты за инвалидов необходимых технических средств;

· вознаграждения за передачу государству кладов;

· доходы индивидуальных предпринимателей от деятельности, облагаемой единым налогом на вмененный доход, единым сельхозналогом;

· доходы индивидуальных предпринимателей, применяющих УСН;

· проценты, получаемые по вкладам в банках на территории РФ, если они выплачиваются в пределах сумм по действующей ставке рефинансирования Банка России, увеличенной на 5% в течение периода, за который начислены проценты, или если ставка не превышает 9% по вкладам в иностранной валюте;

· доходы, не превышающие 4000 руб. (стоимость подарков, призов, суммы материальной помощи работникам (оплаты медикаментов), материальная помощь инвалидам общественными организациями инвалидов);

· выплаты, производимые профсоюзными комитетами членам профсоюзов за счет членских взносов;

· помощь (в денежной и натуральной формах), подарки ветеранам Великой Отечественной войны, инвалидам, вдовам участников Великой Отечественной войны и т.д. в части, не превышающей 10 000 руб. за налоговый период;

· суммы платы за обучение налогоплательщика по основным и дополнительным общеобразовательным и профессиональным образовательным программам, его профессиональную подготовку и переподготовку в российских образовательных учреждениях, имеющих соответствующую лицензию, либо иностранных образовательных учреждениях, имеющих соответствующий статус;

· взносы работодателя, уплачиваемые в соответствии с Федеральным законом «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений», но не более 12 000 руб. в год в расчете на каждого работника, в пользу которого уплачивались взносы работодателем;

· суммы, выплачиваемые организациями (индивидуальными предпринимателями) своим работникам на возмещение затрат по

· уплате процентов по займам (кредитам) на приобретение и (пли) строительство жилого помещения, включаемые в состав расходов, учитываемых при определении налоговой базы по налогу на прибыль организаций.

Полный перечень доходов, не подлежащих налогообложению (освобожденных от налогообложения), представлен в ст. 217 НКРФ.

Налоговые ставки. Ставка налога зависит от того, какой доход получил налогоплательщик. НК предусматривает четыре разные ставки налога.

1.По налоговой ставке 35% облагаются следующие доходы (п. 2 ст. 224 НКРФ).

1. Стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ, услуг. Налог нужно уплачивать только со стоимости выигрыша или приза, которая превышает 4000 руб. за налоговый период.

2. Страховые выплаты по договорам добровольного страхования. В данном случае речь идет о страховом возмещении по договору добровольного страхования жизни. Налог уплачивается в том случае, когда срок договора страхования составляет менее пяти лет и сумма выплаты превышает весь размер внесенных страховых взносов, увеличенных на сумму, рассчитанную по ставке рефинансирования Банка России, действовавшей на момент заключения договора страхования.

3. Процентный доход по вкладам в банках. Налог удерживается с выплаты, которая превышает ставку рефинансирования Банка России, действующую в течение периода, за который начислены проценты, по рублевым вкладам или 9% годовых — по вкладам в иностранной валюте.

4. Доходы в виде материальной выгоды от экономии на процентах при получении налогоплательщиками заемных (кредитных) средств — в части превышения 2/3 действующей ставки рефинансирования Банка России на дату получения средств.

Пример. Гражданин получил от организации, в которой он работает, заемные средства в размере 100 000 руб. под 5% годовых на один год.

Ставка рефинансирования Банка России на момент выдачи заемных средств составила 16% годовых; 2/3 этой ставки равны 11% (16% : 3 х 2); 5% < 11%, следовательно, гражданин получил экономию за пользование заемными средствами в размере 6000 руб. [(100 000 руб. х 11% : 100%) - (100 000 руб. х 5% : 100%)].

Налог с доходов, полученных в виде материальной выгоды, составил 2100 руб. (6000 руб. х 35% : 100%).

Организация при выплате дохода физическому лицу обязана удержать сумму налога и перечислить ее в соответствующий бюджет.

Доходы в виде материальной выгоды, полученной от экономии на процентах за использование налогоплательщиком целевых займов (кредитов), полученных от кредитных и иных организаций РФ и фактически израсходованных им на новое строительство либо приобретение на территории РФ жилого дома, квартиры (на основании документов, подтверждающих целевое использование таких средств), не облагаются НДФЛ (п. 2 с. 224 НК РФ).

Налоговая ставка устанавливается в размере 30% в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ.

Налоговая ставка устанавливается в размере 9% в отношении доходов от долевого участия в деятельности организаций, полученных в виде дивидендов, а также в отношении доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г.

Дата добавления: 2016-04-22; просмотров: 1865;