Синтетичний та аналітичний облік в банках. Внутрішньобанківський контроль та його види.

Бухгалтерський облік в банках ведеться в двох напрямах: аналітичному і синтетичному.

Інформація, що міститься у прийнятих до обліку первинних документах, систематизується на рахунках бухгалтерського обліку в регістрах синтетичного та аналітичного обліку шляхом подвійного запису їх на взаємопов’язаних рахунках бухгалтерського обліку.

Регістри синтетичного та аналітичного обліку операцій— це носії спеціального формату у вигляді відомостей, книг, журналів, машинограм тощо. Банки самостійно розробляють та затверджують форми регістрів обліку з урахуванням того, що регістри синтетичного та аналітичного обліку повинні мати назву, період реєстрації операцій, прізвища і підписи або інші кодовані знаки, що дають змогу ідентифікувати осіб, які їх склали.

Ведення синтетичного обліку забезпечується за допомогою рахунків II, III, IV порядків Плану рахунків бухгалтерського обліку банків України. До основних форм регістрів синтетичного обліку банку відноситься щоденний оборотно-сальдовий баланс, в якому відображаються обороти за дебетом і кредитом за день, вихідні залишки за активом і пасивом за кожним балансовим рахунком четвертого порядку з проміжним підсумком за балансовими рахунками третього та другого порядків (аналогічно і за позабалансовими рахунками). В оборотно-сальдовому балансі відображаються підсумки за кожним класом рахунків і загальний підсумок за всіма рахунками банку. Правильність складання щоденного балансу оборотів та залишків контролюється рівністю дебетових і кредитових оборотів та залишків за активом і пасивом. Наявність такої рівності є обов’язковою умовою початку нового банківського дня. Щоденний оборотно-сальдовий баланс перевіряється і підписується керівником і головним бухгалтером або особами, які ним уповноважені. Оборотно-сальдовий баланс як основний регістр синтетичного обліку роздруковується щодня на паперових носіях. У Положенні про організацію бухгалтерського обліку та звітності в банках України (затверджене ПП НБУ від 30.12.98 за № 566) описано вимоги до порядку формування оборотно-сальдового балансу.

Детальна інформація про кожного контрагента та кожну операцію фіксується на рівні аналітичного обліку, основним регістром якого є аналітичний (особовий) рахунок. Особові рахунки відкриваються за кожним балансовим і позабалансовим рахунком. Форма особових рахунків затверджується банком самостійно залежно від можливостей програмного забезпечення. Записи в регістрах аналітичного обліку провадяться тільки на підставі відповідного санкціонованого первинного документа (паперового або електронного). До кожного особового рахунка складаються виписки, призначені для видачі або відсилання клієнту, які підтверджують виконані за день операції.

Як і до особових рахунків, до аналітичних рахунків з обліку внутрішньобанківських операцій також формуються виписки, які за потреби роздруковуються на паперових носіях. Періодичність визначається внутрішніми положеннями банку.

Особові рахунки мають такі обов'язкові реквізити:

• номер особового рахунку;

• дату здійснення попередньої операції;

• дату здійснення поточної операції;

• код банку, в якому відкрито рахунок;

• код валюти;

• суму вхідного залишку за рахунком;

• код банку-кореспондента;

• номер рахунку кореспондента;

• номер документа;

• суму операції;

• суму оборотів за дебетом та кредитом рахунку;

• суму вихідного залишку.

Особові рахунки клієнтів складаються у двох примірниках. Другий примірник особового рахунку є випискою з особового рахунку і призначений для видачі клієнту. Порядок та періодичність надання виписок обумовлюються договором про розрахунково-касове обслуговування.

Важливим елементом бухгалтерського контролю є перевірка відповідності оборотів та залишків за рахунками аналітичного обліку оборотам і залишкам за відповідними рахунками синтетичного обліку. У разі виявлення розбіжностей з'ясовуються їх причини та вживаються заходи, спрямовані на їх усунення.

У деяких випадках як регістри аналітичного обліку використовуються примірники документів. Наприклад, для обліку документів, неоплачених у строк у зв'язку з відсутністю коштів у банку, в картотеку до позабалансового рахунку розміщують перші примірники грошово-розрахункових документів, які чекають на сплату (платіжні доручення, вимоги-доручення тощо).

Кожен об'єкт аналітичного обліку характеризується набором параметрів. Національним банком України розроблено "Правила ведення аналітичного обліку в банках України", відповідно до яких параметри аналітичного обліку поділяються на обов'язкові та необов'язкові (рис. 2).

Рис. 2. Параметри аналітичного обліку

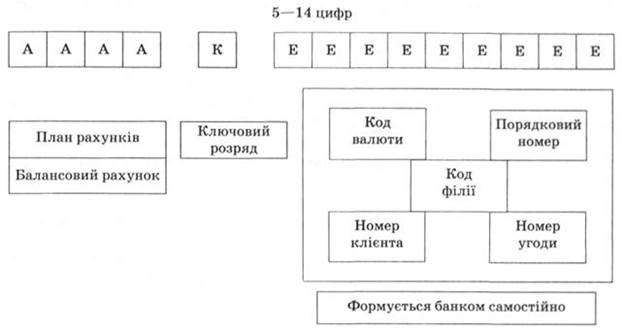

Кожному особовому рахунку надається відповідний номер, який може мати до 14 знаків. Перші п'ять жорстко регламентовані, інші дев'ять банк визначає самостійно відповідно до встановлених параметрів аналітичного обліку. Номер рахунку не може містити менше ніж 5 знаків. Знаки набувають значень від 0 до 9. Модель формування номера аналітичного рахунку представлено на рис. 3.

Рис. 3. Модель формування номера аналітичного рахунку

Наприклад, номер аналітичного рахунку товариства "Промінь" може бути поданий у вигляді 2600 5 203420, де 2600 – номер балансового рахунку;

5 – ключовий розряд; 203420 – код контрагента у списку клієнтів банку.

У номер аналітичного рахунку включають лише частину параметрів з усієї сукупності, інші параметри зберігаються поза номером рахунку і можуть використовуватися під час виконання окремих операцій та складання звітності.

Всі рахунки (поточні, кредитні, депозитні та ін.), що відкриваються юридичним і фізичним особам, а також рахунки за внутрішніми операціями банку реєструються в книзі відкритих рахунків, яка ведеться в електронній або паперовій формі в розрізі балансових рахунків четвертого порядку та включає такі позиції щодо рахунку:

· номер балансового рахунку;

· номер особового рахунку;

· код контрагента;

· найменування контрагента;

· дата відкриття рахунку;

· дата закриття рахунку.

Книга реєстрації відкритих рахунків нумерується, прошнуровується, засвідчується підписами керівника та головного бухгалтера банку, скріплюється відбитком печатки банку та зберігається у призначеної відповідальної особи. Головний бухгалтер банку може надавати право ведення книги відкритих рахунків відповідним підрозділам банку.

Книги відкритих рахунків банк може вести у розрізі окремих балансових рахунків (наприклад, для обліку вкладень у цінні папери; обліку внесків акціонерів або вкладів фізичних осіб тощо) або структурних підрозділів служби бухгалтерського обліку. Кожна підсистема з реєстрації відкритих рахунків та обліку окремих операцій (цінні папери, кредити, депозити, основні засоби тощо) повинна працювати так, щоб вся інформація за рахунками цих підсистем включалася до загальних даних банку. Головний бухгалтер банку контролює правильність ведення книги відкритих рахунків. У разі закриття рахунку в книзі проставляється дата його за закриття. Номери закритих рахунків не можуть бути присвоєні новим клієнтам банку.

Ведення регістрів синтетичного й аналітичного обліку підпадає під процедури внутрішньобанківського контролю (адміністративного і бухгалтерського), який є невід’ємною складовою операційної діяльності банку.

Система внутрішнього контролю банку— це сукупність процедур, що спрямовані на попередження, виявлення і виправлення суттєвих помилок, а також забезпечення захисту і збереження активів, повноти і точності облікової документації.

Вимоги щодо системи внутрішнього контролю в банках регламентуються такими нормативно_правовими актами:

· Положенням про організацію операційної діяльності в банках України, затвердженим постановою Правління НБУ від 16.06.2003 р. № 254;

· Положенням про організацію бухгалтерського обліку та звітності у банках України, затвердженим постановою Правління НБУ від 30.12.1998 р. № 566.

Внутрішній банківський контроль поєднує в собі адміністративний і бухгалтерський контроль за активами та пасивами банку та включає попередній, первинний (поточний) і подальший контроль.

Попередній контрольпередбачає перевірку відповідності операції вимогам законодавства України, наявності відповідних дозволів і лімітів.

Первинний (поточний) контрольу процесі проведення операцій забезпечується шляхом виконання встановлених процедур контролю за певними операціями банку і передбачає візуальну перевірку правильності складання документів у паперовій формі та наявності підписів на них, а також перевірку наявності цифрового підпису на електронних документах.

Попередній і поточний контроль здійснює працівник банку, який, виходячи зі змісту документів, наданих в електронному або паперовому вигляді, перевіряє правильність їх оформлення і наявність порушень процедур бухгалтерського обліку. Після здійсненої перевірки документ підписується працівником банку. Якщо операції за рахунками підлягають додатковому контролю, виконавець передає необхідні документи контролюючому працівникові. Контролюючий працівник, перевіривши правильність оформлення операції, підписує їх. Після додаткового контролю документ передається виконавцю для відображення операції за відповідними рахунками.

Подальший контрольздійснюється після відображення операції в обліку з метою забезпечення систематичної перевірки стану організації операційної діяльності банку, правильності реєстрації, належного оформлення виконаних операцій, дотримання порядку звіряння аналітичного обліку з синтетичним та формування первинних документів.

Подальший контроль здійснюють працівники бек-офісу та/або служби внутрішнього аудиту відповідно до їх функціональних обов’язків, визначених внутрішніми документами банку. У процесі подальшого контролю з’ясовуються причини порушення правилздійснення операцій та вживаються заходи щодо їх усунення.

Бухгалтерський контроль— це сукупність процедур, що дають змогу забезпечити збереження активів банку та достовірність звітності, що складається службою бухгалтерського обліку на основі даних, отриманих від операційних підрозділів.

Бухгалтерський контроль може бути попереднім, поточним та подальшим та повинен надати можливість впевнитися в тому, що:

· операції проведені тільки за загальним та/або спеціальним дозволом керівництва банку;

· операції відображені та оцінені згідно з вимогами облікової політики банку;

· система аналітичного обліку дає змогу відстежувати використання ресурсів та рух активів банку;

· розпорядження активами здійснюється лише в межах встановлених повноважень;

· інвентаризація активів та зобов’язань (балансових та позабалансових) проводиться з певною регулярністю, а виявлені недоліки усуваються належним чином.

Заходи внутрішнього бухгалтерського контролю мають передбачати наступне:

1. Облік операцій у повному обсязі, а саме: 1) усі операції мають обліковуватися відповідно до вимог законодавства України; 2) усі операції мають відображатися в балансі банку в тому періоді, протягом якого вони були здійснені. Підтвердженням повного та своєчасного здійснення операції є документи, які свідчать про те, що ця операція була виконана та інформація про неї внесена в облікові регістри. До письмових підтверджень належать і самі записи в облікових регістрах.

2. Своєчасне вивіряння. Застосування вивіряння як заходу внутрішнього бухгалтерського контролю передбачає регулярне і своєчасне порівняння записів в облікових регістрах з первинними документами та/або відповідними активами тощо. Якщо виявлено розбіжності, то записи в регістрах бухгалтерського обліку приводяться у відповідність до первинних документів та/або наявних активів тощо.

3. Оцінку вартості активів та зобов’язань банку з урахуванням їх ринкової чи справедливої вартості відповідно до вимог нормативно_правових актів НБУ, національних положень (стандартів) бухгалтерського обліку та МСФЗ. З метою відображення в обліку реального фінансового результату діяльності банки зобов’язані формувати резерви на покриття можливих втрат за активами відповідно до вимог законодавства України.

Адміністративний (внутрішній) контроль— це сукупність процедур, згідно з якими керівництво банку делегує свої повноваження, зокрема такі:

· збереження цінностей та активів;

· безпека працівників банку;

· ефективність, продуктивність та безпека процедур обробки інформації;

· наявність процедур, які чітко розмежовують завдання та відповідальність служб і працівників банку.

Адміністративний (внутрішній) контроль включає попередній, поточний та подальший контроль, та передбачає перевірку правильності фінансової операції до та після її проведення з метою забезпечення її відповідності встановленим правилам. Цей вид контролю дає змогу виявити ризики і вжити ефективних заходів щодо них.

Внутрішній банківський адміністративний контроль охоплює такі процедури:

· організаційні процедури контролю;

· управлінські процедури контролю;

· розподіл функцій;

· фізичні заходи контролю (захист і збереження активів, матеріальних цінностей і облікових регістрів).

Організаційні заходи адміністративного контролю банку передбачають: визначення короткострокових та довгострокових цілей банку; визначення організаційної структури банку; затвердження правил внутрішнього розпорядку банку та правил, що стосуються конфлікту інтересів; розроблення процедур здійснення операцій; відбір компетентних та надійних працівників, їх навчання, застосування системи заохочення тощо. Працівники, які залучені до укладання договорів, управління ризиками, контролю за ризиками, оброблення та обліку операцій, аналізу та фінансового контролю за операціями, а також особи, які заміщують їх, повинні мати необхідні знання, що відповідають кваліфікаційним вимогам, визначеним у процедурах здійснення операцій банків.

Управлінські заходи адміністративного контролю мають забезпечувати: регулярне (щоденне, щотижневе або щомісячне) визначення рівня фактичних ризиків та їх відхилення від установлених лімітів; систематичну підготовку інформації про укладені договори відповідно до контрагентів і встановлених лімітів; регулярну і своєчасну підготовку та надання управлінської інформації керівництву з різних питань; перевіряння звітів, що містять інформацію про фактичні фінансові результати діяльності банку, їх порівняння з результатами попереднього звітного періоду; аналіз дотримання вимог, визначених законодавством України; аналіз стану розрахунків та заборгованості за податковими платежами банку тощо.

До функцій, що підлягають обов’язковому розподілу, належать: санкціонування операцій, їх оформлення, виконання, облік, звіряння, зберігання, розроблення та експлуатація автоматизованих систем обліку. Розподіл повноважень між працівниками банку здійснюється таким чином, щоб одна особа не виконувала операцію від її початку до завершення. За наявності відповідного програмного забезпечення з належними рівнями контролю окремі операції можуть виконуватись від їх початку до відображення в обліку та/або звітності однією особою за умови здійснення подальшого контролю за цими операціями.

Банки мають забезпечувати обмежений доступ до активів, документів, облікової інформації, робочих місць програмно_технічних комплексів, ключів тощо. Активи не мають бути доступними для відповідальних виконавців, які відповідно до своїх функціональних обов’язків не розпоряджаються ними. Відповідальність за організацію збереження активів має покладатися на осіб, які не здійснюють бухгалтерський облік та не мають доступу до активів банку, а саме: прямого (фізичного) або непрямого (документи, робочі місця програмно-технічних комплексів).

Банки повинні забезпечувати захист:

· готівкових коштів, цінних паперів (у документарній формі) та інших цінностей і документів, засобів захисту інформації від фізичного пошкодження (випадкового знищення, псування або неправильного зберігання) шляхом використання відповідно обладнаних сховищ, вогнетривких сейфів;

· облікової інформації про виконання операцій протягом строку дії договору і після його закінчення відповідно до вимог законодавства України.

Фізичні заходи контролю банки мають застосовувати як до власних активів, так і до тих, що розміщені в банку від імені клієнтів.

Дата добавления: 2015-11-28; просмотров: 2803;