ЭТАПЫ ФИНАНСОВОГО АНАЛИЗА ПРОЕКТОВ

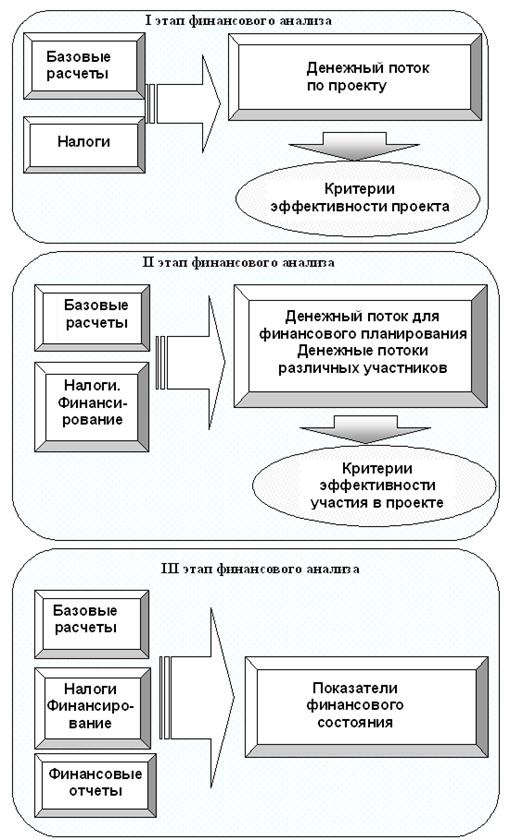

Финансовый анализ инвестиционных проектов в полном объеме включает три составные части, которые можно рассматривать и в качестве основных его этапов:

во-первых, проводится анализ потребности в инвестициях и их отдачи в соответствии с заложенными в проект характеристиками;

во-вторых, изучаются возможные способы финансирования и их влияние на заинтересованность в осуществлении проекта различных участников;

в-третьих, исследуется финансовое состояние предприятия, осуществляющего проект.

Каждый последующий этап использует результаты предыдущего. Проведение анализа можно представить как определенную последовательность финансовых расчетов для получения информационных блоков, объединенных в рамках соответствующих стандартных таблиц (см. рисунок 3.1). Номера таблиц соответствуют последовательности расчетов. В Приложении к главе 3 представлен комплекс таблиц финансового анализа, рассчитанных для базовый варианта инвестиционного проекта, предполагающего финансирование за счет и собственного, и заемного капитала.

Таблицы можно сгруппировать по четырем основным направлениям анализа:

I. проведение базовых расчетов;

II. учет способа финансирования проекта и расчет налогов;

III. построение денежных потоков;

IV. анализ финансового состояния предприятия, осуществляющего проект.

Рассмотрим, какие направления расчетов и соответствующие им таблицы связаны с каждым этапом (см. рис. 3.1).

Первый этап представляет собой основу проектного анализа. Его можно назвать инвестиционным анализом в узком смысле слова. Он позволяет определить потенциальную способность проекта приносить чистый доход, в частности, рассчитать основные показатели эффективности (прежде

Рис. 3.1. Составные части финансового анализа проектов.

| Базовые расчеты | Финанси-рование. Налоги | Денежные потоки | Финансовое состояние |

| 1. Доходы 2. Инвестиции в основной капитал 3. Операци- онные издержки 4. Потребность в оборотном капитале 5. Общие инвестиции | 6.а. Источники финанси-рования 6. Денежные потоки от финансовой деятельности 7.а. Нормативы налогов 7. Налоги | 9. ДП по проекту (инвестицион- ный ДП) 10. ДП для финансового планирования (финансовый ДП) 11. ДП для государства 12. ДП для собственного капитала 13. Взаимосвязь денежных потоков | 8. Отчет о прибыли 14. Балансовый отчет 15. Отчет о движении денежных средств 16. Финансовые коэффициенты |

всего чистый дисконтированный доход, внутреннюю норму доходности и т.д.). На данном этапе результаты базовых расчетов, дополненные информацией о налогах, используются для построения денежного потока по проекту и проведения инвестиционного анализа в узком смысле слова, т.е. анализа проекта независимо от способов его финансирования. Центральным моментом такого анализа является оценка проекта с точки зрения системы критериев эффективности.

Для расчета налогов необходимо располагать информацией о налоге на прибыль предприятий из отчета о прибыли, для которого, в свою очередь, используются данные о финансировании проекта. Одновременно для построения отчета о доходах необходима информация о налогах (при расчете налогооблагаемой базы по налогу на прибыль). Таким образом, таблицы налогов и отчета о доходах базируются на встречных потоках информации и рассчитываются одновременно. Поэтому последовательность их номеров не имеет принципиального значения.

На первый взгляд, приведенные соображения носят технический характер. Однако за ними стоит крупнейшая для финансового менеджмента проблема разделения инвестиционного и финансового анализа. При построении денежного потока по проекту в рамках финансового аспекта анализа невозможно полностью разделить части, не зависящие и зависящие от финансирования. Тем не менее потоки, связанные с предоставлением и расходованием денежных средств при финансировании, денежные потоки по проекту прямо не включаются. Поэтому на первом этапе в качестве источника информации на схеме представлены только налоги (наряду с базовыми расчетами).

Второй этап. Для того, чтобы потенциальная способность проекта приносить чистый доход стала реальностью, необходимо заинтересовать инвесторов в предоставлении ресурсов с помощью определенного способа финансирования. Другими словами, для любого реального проекта необходимо представить финансовый план. Для его построения наряду с исходными данными базовых расчетов используются информация о способах финансирования проекта.

Среди возможных схем финансирования выбирается оптимальная по показателям эффективности, жизнеспособности и устойчивости, адекватная рассматриваемому проекту. Естественным требованием при этом становится достаточность поступлений денежных средств по сравнению с возникающими обязательствами в каждый момент жизненного цикла. Данное условие можно отнести к числу допустимых.

Особое значение с точки зрения экономической заинтересованности в реализации проекта имеет представление потока денежных средств как суммы потоков денежных средств для различных участников. Каждый денежный поток также можно оценивать в соответствии с различными критериями эффективности.

Третий этап. Анализ финансового состояния предприятия, осуществляющего проект, позволяет оценить проект по перечисленным выше критериям. Для этого необходимо сначала сформировать информационные блоки исходных данных, которые соответствуют основным видам финансовой отчетности: отчету о доходах и расходах, балансовому отчету и отчету о движении денежных средств.

На их основе строится система финансовых коэффициентов, или финансовых показателей, позволяющих проанализировать финансовую жизнеспособность, устойчивость и эффективность предприятия, осуществляющего проект.

Рис. 3.2. Взаимосвязь этапов финансового анализа.

Разделение финансового анализа на этапы можно представить как построение разных групп денежных потоков, на основе которых определяется эффективность проекта (инвестиционный поток) и эффективность участия в проекте (финансовый поток и потоки различных участников). В зависимости от видов деятельности поток денежных средств можно представить как сумму трех потоков: от инвестиционной, операционной и финансовой деятельности (см. рис.3.3). Инвестиционная деятельность прежде всего сопровождается оттоком денежных средств для инвестиций в основной и оборотный капитал, а также возможными ликвидационными затратами при закрытии проекта. Кроме того, к инвестиционной деятельности относится высвобождение основного и оборотного капитала или продажа активов в ликвидационный период. Операционная деятельность приводит в возникновению чистого дохода при осуществлении проекта за счет превышения выручки от реализации продукции, связанной с притоком денежных средств, над текущими затратами, в составе которых отдельно выделяются налоги, но не учитывается амортизация. Финансовая деятельность обеспечивает приток денежных средств по основным источникам финансирования, но одновременно предполагает их отток в связи с выплатой дивидендов и обслуживанием долга.

Рис. 3.3. Денежные потоки от различных видов деятельности.

| Виды деятельности | Приток | Отток |

| Инвестиционная | Продажа основных фондов Уменьшение оборотного капитала | Инвестиции в основной капитал Инвестиции в оборотный капитал Ликвидационные затраты |

| Операционная | Выручка от реализации продукции | Текущие затраты на производство и реализацию продукции Налоги |

| Финансовая | Вложения собственного и заемного капитала Субсидии, дотации и трансферты | Дивиденды Расходы по обслуживанию долга (проценты и погашение) |

Построение денежного потока по проекту (или инвестиционного ДП) связано с суммарными результатами инвестиционной и операционной деятельности и проводится на первом этапе. Последующие этапы дополняют анализ учетом финансовой деятельности. Эта деятельность отдельно описывается в специальной таблице. Все три вида денежных потоков одновременно и для всех участников представлены в денежном потоке для финансового планирования (или финансовом ДП), который по-другому можно назвать денежным потоком от инвестиционной, операционной и финансовой деятельности. По определению финансовый ДП представляет собой сумму инвестиционного ДП и ДП от финансовой деятельности.

Рассмотрим последовательно основные группы финансовых расчетов и соответствующий комплекс таблиц финансового анализа.

Дата добавления: 2015-09-07; просмотров: 3407;