В.В.Безверхая доцент кафедры БУиЭА 5 страница

Этот фонд создается на федеральном и региональных уровнях. Через федеральный и региональные фонды финансовые средства направляются страховым компаниям, учредителями которых выступает местная администрация. Такие страховые компании могут работать лишь при наличии соответствующих лицензий на обязательное медицинское страхование. В свою очередь, эти страховые компании отбирают дееспособные медицинские учреждения и оплачивают их услуги.

Средства фондов обязательного медицинского страхования используются для оплаты медицинских услуг, предоставляемых гражданам, а также идут на финансирование медицинской науки, медицинских программ и другие цели.

Источниками формирования средств Фонда обязательного медицинского страхования РФ являются страховые взносы по единому социальному налогу, а также за счет бюджетных ассигнований. Средства фонда перечисляются на собирательный счет Расчетного контрольного (кассового) центра (РКЦ), управляемого администрацией территории. РКЦ в пределах территории финансирует работу страховых компаний. Общий контроль над своевременным и правильным поступлением страховых платежей возложен на Федеральную налоговую службу РФ.

Платежи, осуществляемые из внебюджетных социальных фондов, всегда носят страховой характер. Они выплачиваются только при наступлении страховых случаев.

В формировании внебюджетных социальных фондов также много общего. Все они основаны на страховых платежах, носят возвратный характер.

5.2. Общая характеристика страховых платежей

Страховые платежи относится к федеральному уровню налоговой системы России. Средства, поступающие в результате взимания страховых платежей, зачисляются в государственные внебюджетные фонды – Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации и фонды обязательного медицинского страхования Российской Федерации.

Страховые платежи имеют четыре основные особенности:

· они определен на базе страховых взносов и сохраняет их сущность;

· они имеет, в отличие от федеральных налогов, строго целевое назначение, обозначенное в законе;

· застрахованным (а в ряде случаев членам их семей) за этот платеж предоставляются конкретные права;

· доходы страховых платежей не являются источником поступлений средств в федеральный бюджет (эти средства, минуя бюджет, передаются страховщикам – соответствующим государственным социальным внебюджетным фондам).

Налогоплательщиками страховых платежей признаются следующие лица:

1) лица, производящие выплаты наемным работникам (работодатели):

· организации;

· индивидуальные предприниматели;

· физические лица;

2) индивидуальные предприниматели, адвокаты.

Деление плательщиков на две категории основано на особенностях объекта налогообложения. Первую категорию составляют работодатели, которые используют труд наемных работников и уплачивают за них налог. Вторую категорию составляют плательщики вне связи с их деятельностью в качестве работодателей.

Объектами страховых платежей признаются:

1) для налогоплательщиков-работодателей – выплаты и иные вознаграждения, начисляемые в пользу работников по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским и лицензионным договорам;

2) для индивидуальных предпринимателей и адвокатов – доходы от предпринимательской деятельности либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением.

Налоговая база по страховым платежам определяется как сумма выплат и иных вознаграждений, начисленных работодателями в пользу работников за налоговый период. Налоговая база представляет собой стоимостную характеристику объекта налогообложения, поэтому учитывает все выплаты, как в денежной, так и в натуральной форме, а также полученные работником от работодателя в виде материальной выгоды.

Налогоплательщики-работодатели (первая категория плательщиков) должны определять налоговую базу отдельно по каждому работнику с начала налогового периода по истечении каждого месяца. Причем делать это они должны нарастающим итогом с начала года, используя кумулятивный метод расчета.

Плательщики второй категории определяют налоговую базу как сумму их доходов в денежной и натуральной форме за налоговый период от их предпринимательской или профессиональной деятельности в РФ, за вычетом соответствующих расходов плательщиков данной категории.

Перечень выплат, не облагаемых страховыми платежами, определен в статье 238 НК РФ. В этот перечень, в основном, включены различные государственные пособия, компенсационные выплаты, связанные с чрезвычайными обстоятельствами или выполнением служебных обязанностей, страховые взносы в пользу работников.

Перечень налоговых льгот по страховым платежам определяется статьей 239 НК РФ и включает ряд изъятий, направленных на выведение из-под налогообложения отдельных элементов налоговой базы. Например, при исчислении налоговой базы в части суммы, которая подлежит зачислению в Фонд социального страхования РФ, не включаются любые вознаграждения работникам по договорам гражданско-правового характера, авторским и лицензионным договорам, если эти работники не имеют права на обеспечение за счет средств указанного фонда. Следовательно, с вознаграждений таких работников не должны начисляться и страховые платежи.

Налоговым периодом по страховым платежам признается календарный год. Отчетным периодом признается календарный месяц, первый квартал, полугодие и девять месяцев календарного года.

Налоговые ставки.

С 1 января 2012 года установлены следующие налоговые ставки:

в Пенсионный фонд- 22 %,

в Фонд социального страхования – 2,9 %,

в фонд обязательного медицинского страхования –5,1%.

Общая ставка страховых платежей составит 30 %.

Данные ставки применяются до момента, когда налоговая база не превысила 512 тыс. рублей. Тариф страхового взноса свыше предельной величины составляет 10 % в Пенсионный фонд.

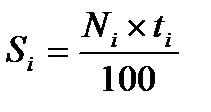

Сумма платежей по страховым платежам, в общем случае, определяется по формуле (5.1.):

, (5.1)

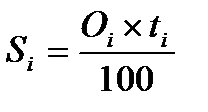

, (5.1)

где  - сумма платежа по налогу, руб.;

- сумма платежа по налогу, руб.;

- налоговая база, руб.;

- налоговая база, руб.;

- ставка по соответствующему фонду, %.

- ставка по соответствующему фонду, %.

Порядок исчисления и уплаты страховых платежей регламентируется нормами статьями 242, 243, 244 НК РФ. При этом следует учесть, что сумма налога исчисляется и уплачивается налогоплательщиками отдельно в отношении каждого фонда и определяется как соответствующая доля налоговой базы.

При этом сумма налога, уплачиваемая в Фонд социального страхования РФ, подлежит уменьшению на сумму произведенных плательщиком расходов на цели государственного социального страхования (выплаты по больничным листам и т.п.).

Контрольные вопросы:

1. Охарактеризуйте внебюджетные социальные фонды.

2. Цели создания и источники финансирования внебюджетных социальных фондов.

3. Охарактеризуйте налоговые элементы страховых взносов.

Тема 6. Налог на имущество организаций

6.1. Виды имущественных налогов и их характеристика.

6.2. Налогоплательщики и объект налогообложения при исчислении налога на имущество организации.

6.3. Налоговая база, методика ее определения, ставка налога на имущество организации. Налоговые льготы.

6.4. Особенности определения налоговой базы в рамках договора простого товарищества

6.5. Особенности налогообложение имущества, переданного в доверительное управление

6.1. Виды имущественных налогов и их характеристика

В состав имущественных налогов РФ входят:

· Налог на имущество организаций (правила взимания налога установлены в главе 30 НК).

· Налог на имущество физических лиц ( правила взимания установлены в Законе РФ от 29.12.91 № 2003-1 «О налогах на имущество физических лиц»).

Налог на имущество организаций является региональным налогом. В установленных пропорциях суммы налога зачисляются в региональные и местные бюджеты. Распределение налога между областными и местными бюджетами производится по нормам, установленным отдельно для каждого муниципального образования.

Налог на имущество физических лиц относится к местным налогам и полностью зачисляется в местные бюджеты. До введения в налоговую систему транспортного налога, налогом на имущество физических лиц отдельно облагались недвижимое имущество и отдельно транспортные средства, сейчас только недвижимое имущество.

Налоги на имущество организаций и физических лиц являются не большими (их доля в общей величине налоговых доходов не превышает 10 %), но они являются стабильными источниками налоговых доходов.

Основное преимущество этих налогов в том, что их величина не зависит от колебаний деловой активности и других факторов, оказывающих влияние на налоги на доходы и косвенные налоги.

6.2. Плательщики и объект налогообложение при исчислении налога на имущество организаций

В соответствии с действующим законодательством плательщиками налога являются:

- Предприятия, учреждения (включая банки и другие кредитные организации) и организации, в том числе с иностранными инвестициями, считающиеся юридическими лицами по законодательству РФ,

- Филиалы и другие аналогичные подразделения указанных предприятий, учреждений и организаций, имеющие отдельный баланс и расчетный (текущий) счет,

- Иностранные организации, осуществляющие деятельность в РФ через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории РФ, на континентальном шельфе РФ и (или) в исключительной экономической зоне РФ.

· Объект налогообложения определяется в зависимости от

· категории налогоплательщиков следующим образом:

- Для российский организаций – движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета ( включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность).

- Для иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства – движимое и недвижимое имущество, относящееся к объектам основных средств, при этом для целей налогообложения указанные субъекты обязаны вести учет объектов налогообложения в соответствии с установленным в РФ порядком ведения бухгалтерского учета.

- Для прочих иностранных организаций – находящееся на территории РФ недвижимое имущество, принадлежащее этим организациям на праве собственности

· Не признаются объектами налогообложения:

- Земельные участки и иные объекты природопользования (водные объекты, другие природные ресурсы),

- Имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в РФ.

· Другим видом налоговых льгот по налогу на имущество организаций является уменьшение стоимости имущества организации, исчисленного для целей налогообложения, на величину балансовой (нормативной) стоимости следующих объектов:

- Имущество специализированных протезно-ортопедических предприятий.

- Имущество коллегий адвокатов, адвокатских бюро и юридических консультаций.

- Имущество государственных научных центров.

- Имущества, учитываемое на балансе организации – резидента особой экономической зоны, в течение 5 лет с момента постановки имущества на учет.

- Имущества религиозных объединений, используемое ими для осуществления религиозной деятельности.

- Имущества общероссийских организаций инвалидов ( в том числе созданных как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 %, в части имущества, используемого для осуществления их уставной деятельности.

· Имущества, используемое организациями, основным видом деятельности которых является производство фармацевтической продукции, в части имущества

- используемого для производства ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями и эпизоотиями.

- Имущества, используемого организациями и учреждениями уголовно-исполнительной системы, в части имущества, используемого для осуществления возложенных на них функций.

- Объектов, признаваемых памятниками истории и культуры федерального значения в установленном законодательством РФ порядке.

- Ядерных установок, используемых для научных целей, пунктов хранения ядерных материалов и радиоактивных веществ, а также хранилищ радиоактивных отходов.

- Ледоколов, судов с ядерными энергетическими установками и судов атомно-технологического обслуживания.

- Железных путей общего пользования, Федеральных автомобильных дорог общего пользования, магистральных трубопроводов, линий электропередачи.

- Космических объектов.

Необходимо также иметь в виду, что законодательные (представительные) органы субъектов РФ, органы местного самоуправления в соответствии с законодательством могут устанавливать для отдельных категорий плательщиков дополнительные льготы по налогу, в пределах сумм, зачисляемых в бюджеты субъектов РФ по данному налогу.

6.3. Налоговая база, методика ее определения, ставка, налоговые льготы

Налоговая база определяется налогоплательщиками самостоятельно как среднегодовая стоимость имущества, признаваемого объектом налогообложения. При этом установлены следующие правила определения стоимости имущества для целей налогообложения.

Уполномоченные органы и специализированные организации, осуществляющие учет и техническую инвентаризацию объектов недвижимости, обязаны в течении 10 дней со дня оценки (переоценки) таких объектов сообщать в налоговый орган сведения об инвентаризационной стоимости каждого объекта.

Налоговая база определяется отдельно:

- В отношении имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации),

- В отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс,

- В отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения, имеющего отдельный баланс, или постоянного представительства иностранной организации,

· Кроме того налоговая база определяется отдельно в отношении имущества:

- Облагаемого по разным налоговым ставкам.

- Фактически находящегося на территориях разных субъектов РФ, либо на территории субъекта РФ и в территориальном море РФ (равно как на континентальном шельфе РФ или в исключительной экономической зоне РФ).

В последнем случае в соответствующем субъекте РФ налоговая база в отношении объекта определяется пропорционально доле балансовой (либо инвентаризационной) стоимости этого объекта на территории соответствующего субъекта.

Для расчета сумм налога на имущество организаций применяется следующая формула (6.1.):

, (6.1)

, (6.1)

где  - сумма налога на имущество, руб.;

- сумма налога на имущество, руб.;

- налоговая база, руб.;

- налоговая база, руб.;

- ставка налога, %.

- ставка налога, %.

Таблица 6.1.

Правила определения стоимости имущества для целей налогообложения

| Вид имущества, являющегося объектом налогообложения | Порядок определения стоимости имущества |

| Амортизируемое имущество | Как остаточная стоимость, сформированная по правилам, утвержденным в учетной политике организации |

| Имущество, не подлежащее амортизации | Как разница между первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода |

| Объекты недвижимого имущества иностранных организаций, не осуществляющих деятельность в РФ через постоянные представительства | Как инвентарная стоимость указанных объектов по данным органов технической инвентаризации по состоянию на 1 января года, являющегося налоговым периодом |

| Объекты недвижимого имущества иностранных организаций, не относящихся к деятельности данных организаций в РФ через постоянные представительства | Как инвентарная стоимость указанных объектов по данным органов технической инвентаризации по состоянию на 1 января года, являющегося налоговым периодом |

При этом следует иметь в виду, что налоговая база  определяется по остаточной стоимости соответствующего имущества организации, т.е. по его первоначальной (восстановительной) стоимости за вычетом сумм начисленной амортизации.

определяется по остаточной стоимости соответствующего имущества организации, т.е. по его первоначальной (восстановительной) стоимости за вычетом сумм начисленной амортизации.

При определении остаточной стоимости имущества организации, в случае его переоценки, необходимо исходить их восстановительной стоимости элементов имущественного комплекса, начиная от даты переоценки, устанавливаемой Постановлением Правительства РФ. Отсутствие в балансе организации данных о восстановительной стоимости ведет, в конечном итоге, к занижению сумм налога на имущество, подлежащих уплате в бюджет, что рассматривается как сокрытие налога.

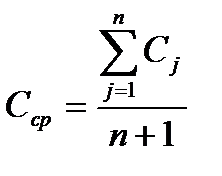

Методика определения налоговой базы по налогу на имущество организаций предполагает использование формулы среднегодовой стоимости имущества предприятия (6.2.):

, (6.2)

, (6.2)

где  - среднегодовая стоимость имущества, руб.

- среднегодовая стоимость имущества, руб.

- остаточная стоимость имущества организации на начало j-го месяца налогового (отчетного) периода и месяца, следующего за отчетным (налоговым) периодом, руб.;

- остаточная стоимость имущества организации на начало j-го месяца налогового (отчетного) периода и месяца, следующего за отчетным (налоговым) периодом, руб.;

- число месяцев в отчетном (налоговом) периоде, на которые ведется расчет (

- число месяцев в отчетном (налоговом) периоде, на которые ведется расчет (  = 3, 6, 9 или 12)

= 3, 6, 9 или 12)

Для использования формулы (6.2) на практике в системе налоговых расчетов необходимо ежемесячно снимать остатки по соответствующим бухгалтерским счетам.

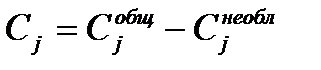

При этом необходимо помнить, что налоговая база по данному налогу определяется как среднегодовая остаточная стоимость имущества, подлежащего налогообложению, уменьшенная на стоимость имущества, не подлежащего налогообложению:

, (6.3)

, (6.3)

где  - общая стоимость имущества организации

- общая стоимость имущества организации

на j –й месяц, руб.;

- стоимость имущества, не подлежащего

- стоимость имущества, не подлежащего

обложению налогом на имущество (налоговая льгота в виде изъятий) в соответствии

с законодательством РФ, руб.

В соответствии с Инструкцией по заполнению налоговой декларации по налогу на имущество организации и налогового расчета по авансовому платежу (Приказ МНС России от 23.03.2004 года № САЭ-3-21/224) расчет среднегодовой стоимости имущества организаций осуществляется в виде таблицы.

Примерная форма для расчета на основе этих рекомендаций представлена в таблице 6.2.

Среднегодовая стоимость необлагаемого налогом имущества за отчетный период равна сумме стоимости

необлагаемого налогом имущества на первое число каждого месяца отчетного (налогового) периода и на первое число следующего за отчетным (налоговом) периодом месяца, деленная на число месяцев в отчетном (налоговом) периоде, увеличенное на единицу. Таким образом, и в данном случае также применяется формула (6.2).

Налоговая ставка по данному налогу не может превышать 2,2% от налоговой базы. Конкретный размер этой ставки (но не более 2,2%) устанавливается законодательными (представительными) органами субъектов РФ. При этом Налоговым Кодексом РФ допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения. Если такое решение законодательных (представительных) органов субъектов РФ об установлении дифференцированных налоговых ставок отсутствует, то должна применяться максимальная ставка налога, предусмотренная Налоговым Кодексом РФ, т.е. 2,2%.

Налоговый период по налогу на имущество организации установлен как календарный год. Отчетными периодами – 1 квартал, полугодие, 9 месяцев. При этом региональное законодательство может не предусматривать наличие отчетных периодов.

Методика налогообложения предполагает поквартальный расчет авансового платежа по налогу и внесение в бюджет этих сумм нарастающим итогом, а также произведение в конце года соответствующего перерасчета.

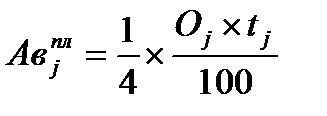

При этом следует учесть, что авансовый платеж по налогу исчисляется по итогам каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой ставки и среднегодовой стоимости имущества организации, определенной за отчетный период:

Таблица 6.2.

Исходные данные для расчета среднегодовой (средней)

стоимости имущества организации за налоговый период

| По состоянию на: | Остаточная стоимость основных средств за налоговый (отчетный) период для целей налогообложения | |||

| всего | в т.ч. стоимость недвижимого имущества | |||

| облагаемого | необлагаемого | облагаемого | необлагаемого | |

| 01.01 | ||||

| 01.02 | ||||

| 01.03 | ||||

| 01.04 | ||||

| 01.05 | ||||

| 01.06 | ||||

| 01.07 | ||||

| 01.08 | ||||

| 01.09 | ||||

| 01.10 | ||||

| 01.11 | ||||

| 01.12 | ||||

| 31.12 |

, (6.4)

, (6.4)

где  - сумма авансового платежа по налогу

- сумма авансового платежа по налогу

на имущество за  -й отчетный период, руб.;

-й отчетный период, руб.;

- налоговая база, руб.;

- налоговая база, руб.;

- ставка налога, %

- ставка налога, %

Следует заметить, что при установлении налога законодательный (представительный) орган субъекта Российской Федерации вправе предусмотреть для отдельных

категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода.

Исчисленная сумма авансового платежа по налогу (сумма налога) вносится в виде обязательного платежа в бюджет в первоочередном порядке с отнесением затрат на финансовые результаты деятельности организации (по банкам и другим кредитным организациям – на операционные и разные расходы).

Дебет 91-2 Кредит 68

Данное положение говорит о том, что хотя данный налог относится к категории прямых налогов и по определению должен взиматься в процессе получения доходов, тем не менее, он должен уплачиваться даже в том случае, когда финансовый результат деятельности организации за отчетный период принимает форму убытка.

Уплата авансового платежа по налогу производится организациями по их квартальным расчетам, и подлежат уплате налогоплательщиками в порядке и сроки, которые установлены законами субъектов Российской Федерации. В соответствии с Законом Челябинской области уплата авансового платежа по налогу на имущество организаций осуществляется в пятидневный срок со дня, установленного для представления налогового расчета по авансовому платежу за отчетный период, а по годовым расчетам – в десятидневный срок со дня, установленного для предоставления налоговой декларации по налогу на имущество.

Для расчета сумм налога (авансового платежа по налогу) на имущество организации применяется форма, в сокращенном варианте представленная в таблице 6.3. Данная форма также рекомендована Инструкцией по заполнению налоговой декларации по налогу на имущество организаций (Приказ МНС России от 23.03.2004 года № САЭ-3-21/224).

Таблица 6.3.

Расчет суммы налога (авансового платежа) по налогу на имущество организации

| Показатели | Код строки | Значение показателей |

| Среднегодовая (средняя) стоимость имущества за налоговый (отчетный) период | ||

| в том числе среднегодовая (средняя) стоимость необлагаемого налогом имущества за налоговый (отчетный) период | ||

| Налоговая база | ||

| Налоговая ставка, % | ||

| Сумма налога за налоговый период | ||

| Сумма авансового платежа | ||

| Сумма авансовых платежей, исчисленная за предыдущие отчетные периоды | ||

| Сумма налоговой льготы (льготы по авансовому платежу), уменьшающей сумму налога (авансового платежа по налогу), подлежащую уплате в бюджет | ||

| Сумма налога (авансового платежа по налогу), подлежащая уплате в бюджет, руб. | ||

| Сумма налога, исчисленная к уменьшению, руб. |

Налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы налоговые расчеты по авансовым платежам по налогу и налоговую декларацию по налогу.

Налогоплательщики представляют налоговые расчеты по авансовым платежам по налогу не позднее 30 дней со дня окончания соответствующего отчетного периода. А по итогам налогового периода – налоговые декларации не позднее 30 марта года, следующего за истекшим налоговым периодом.

Налоговая декларация подается в налоговую инспекцию по месту нахождения:

· организации или обособленного подразделения, имеющего отдельный баланс (в отношении движимого и недвижимого имущества);

· объектов недвижимого имущества или обособленного подразделения, не имеющего отдельного баланса (в отношении недвижимого имущества); если у обособленного подразделения, не имеющего отдельного баланса, нет недвижимого имущества, декларация по месту его нахождения не представляется и налог не уплачивается.

6.4.Особенности определения налоговой базы в рамках договора простого товарищества (договора о совместной деятельности)

Организации и предприниматели вправе вести совместную деятельность, объединив свои вклады. Для этого им нужно всего лишь заключить договор простого товарищества.

Порядок оформления договора, а также основные правила ведения совместной деятельности установлены в главе 55 Гражданского кодекса РФ. В соответствии со статьей 1043 ГК РФ внесенное товарищами имущество, которым они обладают на праве собственности, а также произведенная в результате совместной деятельности продукция и полученные от такой деятельности доходы признаются их общей долевой собственностью.

Дата добавления: 2015-08-11; просмотров: 711;