Тема 7. Стратегический анализ деятельности диверсифицированной компании

Стратегический анализ деятельности диверсифицированных компаний построен на концепциях и методах, используемых и для компаний, занимающихся одним видом деятельности. Но при этом также существует ряд новых аспектов, которые следует принимать во внимание, и дополнительные аналитические подходы, которые необходимо использовать. При оценке стратегии диверсифицированной компании, ее значимости и потенциальных возможностей в принятии решения о дальнейших действиях в области стратегического планирования менеджеры должны строго придерживаться процедуры, состоящей из следующих восьми этапов:

1. Определение текущей стратегии корпорации.

2. Составление одной или нескольких матриц делового портфеля компании с целью определения его характеристик.

3. Сравнение долгосрочной привлекательности каждой из отраслей, в которых компания осуществляет свою деятельность.

4. Сравнение конкурентной силы хозяйственных подразделений1 компании с целью определения наиболее жизнеспособных в соответствующих отраслях, являющихся серьезными конкурентами.

5. Ранжирование хозяйственных единиц с учетом истории их развития и будущих перспектив.

6. Оценка совместимости каждого хозяйственного подразделения со стратегией корпорации и определение ценности стратегических связей между существующими подразделениями.

7. Классификация хозяйственных подразделений по принципу приоритетов инвестирования и принятия решения о характере стратегии для каждого отдельного хозяйственного подразделения: должна ли это быть агрессивная экспансия, укрепление и защита, пересмотр и изменение положения или "сбор урожая"/ликвидация. (Задача разработки специальных стратегий для хозяйственных подразделений с целью укрепления их конкурентных позиций лежит обычно на менеджерах среднего звена управления, в то время как высшее руководство корпорации дает свои предложения и принимает окончательное решение.)

Под хозяйственным подразделением подразумевается структурная единица диверсифицированный корпорации, занимающаяся одним видом деятельности (бизнеса), либо просто определённый вид бизнеса, корпорации.

Определение текущей стратегии компании. Оценка хозяйственного портфеля диверсифицированной компании должна- начинаться с четкого определения ее стратегии диверсификации.

Стратегический анализ диверсифицированной компании начинается с оценки существующей стратегии организации и структуры ее деловой активности.

Определение текущей корпоративной стратегии закладывает основу для ее объективного анализа и впоследствии для ее корректировки и внесения изменений, которые, по мнению руководства, считаются приемлемыми.

Одним из наиболее распространенных методов оценки качества видов деятельности диверсифицированной компании является матричный анализ ее хозяйственного портфеля. Матрица хозяйственного портфеля представляет собой таблицу, в которой сопоставляются стратегические позиции каждого структурного подразделения диверсифицированной компании. Матрица может быть построена на основе любой пары показателей, характеризующих стратегические позиции. Наиболее существенными являются темпы роста отрасли, доля рынка, долгосрочная привлекательность отрасли, конкурентоспособность и стадия развития данного продукта или рынка. Обычно одна ось матрицы отражает привлекательность отрасли, а другая - положение конкретных видов деятельности в ней. Три типа матриц хозяйственного портфеля применяются наиболее .часто — матрица "рост/доля", разработанная компанией Boston Consulting Group, матрица "привлекательность отрасли/положение в конкуренции", созданная компанией General Electric, и матрица жизненного цикла отрасли Hofer/A.D.Little.

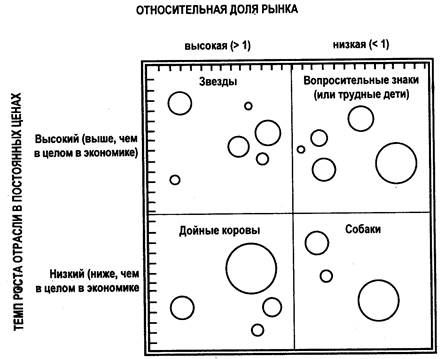

Первая наиболее широко используемая матрица портфеля деловой активности, состоящая из четырех квадрантов, разработана ведущей консалтинговой компаний Boston Consulting Group (БКГ). По осям фиксируются темпы роста отрасли и относительная доля рынка. Каждое хозяйственное подразделение представлено в виде кружка (пузырька), размер которого определяется долей прибыли данного подразделения в общей прибыли корпорации от всех видов деятельности.

Первоначально методология БКГ произвольно делила темпы роста отрасли на высокие и низкие, проводя границу на уровне удвоенного темпа роста ВНП плюс темпы инфляции. Хозяйственные подразделения, действующие в быстрорастущих отраслях, должны попадать в квадранты с высокими темпами роста.

В свою очередь, подразделения, действующие в медленнорастущих отраслях, попадают в квадранты с низкими темпами роста.

Относительной долей рынка считается отношение доли рынка данной хозяйственной единицы к доле рынка, контролируемой основным конкурентом, выраженное в относительных единицах.

Матрица БКГ сравнивает позиции хозяйственных подразделений диверсифицированной компании на основе темпов роста отрасли и относительной доли рынка.

Когда граница установлена на 1, круги, расположенные в левой части таблицы, характеризуют компании, являющиеся лидерами на своих рынках. Круги, находящиеся в правой части матрицы, показывают компании, занимающие второстепенные позиции в своих отраслях. Степень их отставания от лидеров определяется относительной долей рынка. Показатель относительной доли рынка 0,1 говорит о том, что компания занимает лишь 1/10 от доли, занимаемой крупнейшим конкурентом; 0,8 — 4/5, или 80% от этой доли. Многие эксперты, специализирующиеся на анализе хозяйственных портфелей компаний, считают, что проведение границы между высокой и низкой относительными долями рынка сделано с неоправданной точностью, поскольку только бизнес, лидирующий на своих рынках, попадает в левую часть таблицы. Они уверены, что границу следует установить в районе 0,75 — 0,80 для того, чтобы в левые квадранты могли попасть и сильные компании, и находящиеся на уровне выше среднего (хотя и не являющиеся лидерами), а в правые квадранты, таким образом, попали бы фирмы, явно проигрывающие конкурентам или находящиеся на уровне ниже среднего.

Относительная доля рынка определяется как отношение собственной доли к доле наиболее крупного конкурента. Поскольку вертикальная граница проходит на уровне единицы, единственная возможность для фирмы — стать звездой или дойной коровой, т. е. стать в отрасли обладателем самой большой доли рынка. Так как это очень жесткий критерий, может быть справедливее и нагляднее переместить вертикальную разделительную линию на отметку 0,75 или 0,8.

БКГ выяснила, что при увеличении объема производства уровень знаний, достигнутый в ходе накопления производственного опыта, зачастую приводил к нахождению дополнительных путей повышения эффективности производства и даже к снижению издержек.

Рис. 8.1. Матрица БКГ "рост/доля" хозяйственного портфеля компании

Группа установила взаимосвязь между накопленным объемом производства и снижением уровня издержек за счет эффекта кривой опыта/обучения. Эффект кривой опыта в рамках отраслевой цепочки ценностей приносит стратегический выигрыш в отношении доли на рынке: конкурент, который добивается наибольшей доли, старается реализовать важные преимущества в области снижения издержек, что, в свою очередь, помогает ему снизить цены и завоевать новых покупателей, увеличить продажи, расширить занимаемую долю рынка и получить дополнительные прибыли. Чем сильнее эффект кривой опыта в бизнесе, тем больше его влияние на разработку стратегий.

Вопросительные знаки и трудные дети. Компании (хозяйственные подразделения), попадающие в правую верхнюю клетку матрицы, БКГ назвала "вопросительными знаками", или "трудными детьми". Высокие темпы роста делают их привлекательными с отраслевой точки зрения. Однако низкая относительная доля рынка поднимает вопрос о том, смогут ли эти подразделения успешно конкурировать с крупными, более эффективно действующими соперниками — таково предназначение "вопросительных знаков", или "трудных детей". Бизнес на стадии "вопросительный знак/захватчик ресурсов" в быстрорастущей отрасли может потребовать значительных финансовых вливаний только для того, чтобы успевать за высокими темпами роста отрасли.

"Вопросительным знакам" стратегия предоставляет выбор: либо агрессивно инвестировать и превращаться в "звезды", либо сворачивать свою деятельность и переводить ресурсы в более перспективные сферы бизнеса.

Звезды. Компании (хозяйственные подразделения) с высокой относительной долей рынка в быстрорастущих отраслях названы в таблице БКГ звездами, поскольку они обещают наибольшие прибыли и перспективы роста. От таких компаний зависит общее состояние хозяйственного портфеля корпорации. Заняв доминирующие позиции на быстрорастущем рынке, компании-звезды обычно нуждаются в значительных инвестициях для расширения производственных возможностей и увеличения оборотного капитала.

Компании-звезды имеют сильные конкурентные позиции в быстро развивающихся отраслях, в значительной мере обеспечивают рост доходов и прибыли корпорации и могут быть, а могут и не быть захватчиками ресурсов.

Дойные коровы. Компании — дойные коровы зарабатывают средства в объемах, превышающих их потребности в реинвестировании.

Дойные коровы — ценная составная часть хозяйственного портфеля корпорации, так как они генерируют средства, используемые на финансирование новых приобретений, на удовлетворение потребности в капитале захватчиков ресурсов, на выплату дивидендов.

Однако слабеющие дойные коровы, которые перемещаются в нижний правый угол квадранта дойных коров, могут стать кандидатами на снятие урожая и постепенное "сокращение", если жесткая конкуренция или возросшая потребность в капиталовложениях (вызванная новой технологией) приведут к тому, что дополнительный приток наличных средств иссякнет или, в худшем случае, станет отрицательным.

Собаки. Компании с низкой относительной долей рынка в медленно растущих отраслях называются собаками из-за слабых перспектив их роста, отстающих позиций на рынке и того, что нахождение позади лидеров на кривой опыта ограничивает размер их прибыли. Слабеющие собаки (они располагаются в нижнем правом углу квадранта собак) зачастую неспособны зарабатывать значительные средства в долгосрочной перспективе. За исключением особых случаев к слабеющим собакам БКГ рекомендует применять стратегию сбора урожая, сокращения или ликвидации, в зависимости от того, какой вариант может принести наибольшие выгоды.

К слабеющим собакам следует применять стратегии сбора урожая, сокращения или ликвидации; более сильные компании-собаки могут существовать до тех пор, пока обеспечиваемая ими прибыль и поток наличности остаются на приемлемом уровне.

Главным достоинством матрицы "рост/доля" БКГ является то, что она заостряет внимание на движении наличности и на инвестиционных характеристиках каждого бизнеса и отвечает на вопрос, каким образом финансовые ресурсы корпорации могут распределяться между хозяйственными подразделениями с целью оптимизации всего портфеля деловой активности корпорации. В соответствии с выводами БКГ верная долгосрочная стратегия корпорации должна использовать дополнительные средства, поступающие от дойных коров, для финансирования увеличения долей рынка захватчиков ресурсов — молодых звезд, не способных пока обходиться собственными средствами для роста, и трудных детей, имеющих хорошие шансы перерасти в звезды.

Матрица "рост/доля" имеет существенные недостатки.

Схема БКГ включает два случая с трагическим исходом для компаний: 1) когда позиции звезды ослабевают, она становится трудным ребенком и по мере замедления роста отрасли превращается в собаку и 2) когда дойная корова теряет позиции лидера на рынке до того уровня, когда она становится слабеющей собакой. К другим стратегическим ошибкам относятся следующие: чрезмерное инвестирование в стабильных дойных коров; недовложения в вопросительные знаки, что приводит к тому, что вместо того, чтобы стать звездами, они опускаются в категорию собак, и распыление ресурсов по всем вопросительным знакам вместо того, чтобы сосредоточить внимание на наиболее перспективных, обещающих превратиться в звезд.

Альтернативный подход, устраняющий часть недостатков матрицы "рост/доля" БКГ, был предложен компанией General Electric (GE). Разработанная для анализа собственного диверсифицированного портфеля (при участии консалтинговой фирмы McKensey and Company) эта девятиклеточная матрица расположена в двухмерной системе координат — отраслевой привлекательности и силы/позиции в конкуренции конкретного бизнеса.

Критерий определения долгосрочной отраслевой привлекательности включает в себя емкость рынка и темп его роста; технологические требования; напряженность конкуренции; входные и выходные барьеры, сезонные и циклические колебания; потребности в капиталовложениях; угрозы и возможности развивающихся отраслей; исторически сложившаяся и перспективная прибыльность отрасли; воздействия социального, экологического факторов, а также государственное регулирование. Чтобы получить формальную, количественную оценку долгосрочной отраслевой привлекательности, каждому показателю нужно присвоить вес, соответствующий его важности для руководства корпорации и той роли, которую играет этот показатель в выборе стратегии диверсификации. Оценки отраслевой привлекательности и силы бизнеса определяют его размещение в одной из девяти клеток матрицы. В матрице General Electric площадь кругов пропорциональная размеру отрасли1, а сектор внутри круга отражает долю рынка данного хозяйственного подразделения.

Использование результатов анализа матрицы для разработки корпоративной стратегии. Наиболее важные стратегические результаты анализа матрицы "привлекательность/позиция в конкуренции" касаются оценки инвестиционных приоритетов для каждого вида бизнеса компании. Виды бизнеса в трех клетках верхней левой части матрицы, где долгосрочная привлекательность отрасли и сила/конкурентная позиция бизнеса благоприятны, являются наиболее приоритетными для инвестиций. Стратегическое предписание для хозяйственных подразделений, попадающих в этих три клетки, — "расти и строить", при этом бизнес, попадающий в клетку "высокая-сильная" (верхний левый угол матрицы), предъявляет самые высокие требования к размеру инвестиций. Далее по приоритету стоят виды бизнеса, помещенные в три ячейки, расположенные по диагонали из левого низшего в правый верхний угол матрицы. Эти виды бизнеса обычно имеют средний приоритет. Они достойны стабильных реинвестиций, чтобы сохранять и защитить свои позиции в отрасли. Однако если бизнес в одной из этих трех ячеек имеет необычно привлекательную возможность, он может иметь более высокий инвестиционный приоритет и получить сигнал для использования более агрессивного стратегического подхода.

Рекомендуемые стратегии для хозяйственных подразделений, расположенных в трех клетках в правом нижнем углу матрицы, это обычно сбор урожая или сокращение.

В матрице GE каждый вид бизнеса фактически относится к одному из пяти типов: 1) бизнес с высоким потенциалом роста, имеющий наивысший инвестиционный приоритет; 2) стабильный бизнес, требующий постоянного реинвестирования для поддержания позиций; 3) поддерживающий бизнес, который следует периодически инвестировать; 4) виды бизнеса, предназначенные для сокращения или восстановления и заслуживающие сокращенных объемов инвестиций; 5) подразделения с высокой степенью риска, требующие значительных инвестиций на исследование и разработки.

Девятиклеточная матрица "привлекательность/позиция в конкуренции" имеет три достоинства.

Во-первых, она вводит промежуточные значения между понятиями "высокая/низкая" и "сильная/слабая". Во-вторых, она использует значительно более широкий набор стратегически значимых переменных. Матрица БКГ основывается только на двух показателях: темп роста отрасли и относительная доля рынка. Матрица GE с девятью клетками учитывает много факторов при оценке долгосрочной привлекательности отрасли и силы/позиции в конкуренции хозяйственного подразделения. В-третьих, и это наиболее важно, девятиклеточная матрица указывает направления движения ресурсов корпораций к видам бизнеса, которые достигнут конкурентного преимущества и смогут лучше всего функционировать.

Слабостью данной матрицы является то, что по ней невозможно определить виды бизнеса, которые готовы стать победителями, так как их отрасли переходят в стадию начала быстрого роста.

Матрица жизненного цикла показывает, как распределяются различные хозяйственные подразделения диверсифицированной компании по стадиям жизненного цикла отрасли.

Ограничиваться при анализе портфеля только одним типом матрицы неразумно. Каждая матрица имеет свои достоинства и недостатки и дает разную информацию о сильных и слабых сторонах хозяйственного портфеля компании. Если все необходимые данные доступны, то должны быть построены все три матрицы, так как при этом портфель может быть оценен с разных позиций.

Сравнение привлекательности отраслей. Принципиальным вопросом при оценке стратегии диверсифицированной компании является вопрос о привлекательности отрасли, в которую она проникает. Чем привлекательнее отрасль, тем более хорошие долгосрочные перспективы получения прибыли открываются перед фирмой. Привлекательность отраслей необходимо оценивать по трем направлениям.

1. Привлекательность каждой отрасли, представленной в портфеле. Здесь уместен вопрос: "Это достаточно хорошая отрасль для компании, чтобы работать в ней?" В идеале каждая отрасль, в которую фирма вложила средства, может пройти тест на степень привлекательности.

2. Привлекательность каждой из отраслей относительно других. Вопрос, на который надо получить ответ в этом случае: "Какие отрасли портфеля наиболее привлекательны, а какие — наименее привлекательны?" Ранжирование отраслей от наиболее привлекательной до наименее привлекательной является предпосылкой к принятию решения о размещении ресурсов корпорации.

3. Привлекательность всех отраслей как единой группы. Здесь ставится вопрос: "Насколько привлекателен набор отраслей?" Компания, чьи доходы и прибыль формируются в основном за счет видов деятельности в непривлекательных отраслях, вероятно, должна рассмотреть вопрос о реструктуризации своего портфеля деловой активности.

Все соображения о привлекательности той или иной отрасли, обсужденные в гл. 3, применимы и на этой стадии аналитического исследования.

Чем привлекательнее отрасль, в которую диверсифицируется компания, тем лучшие перспективы открываются перед этой компанией.

Матрица отраслевой привлекательности — конкурентной позиции бизнеса обеспечивает прочный базис для выявления хозяйственных подразделений, находящихся в наиболее привлекательных отраслях. Если такая матрица не была построена, количественную оценку привлекательности отрасли можно провести, используя процедуру, описанную ранее для девятиклеточной матрицы GE. Как правило, все отрасли, представленные в хозяйственном портфеле, должны быть, как минимум, оценены по следующим факторам привлекательности:

• Емкость рынка и прогнозируемый темп роста — быстрорастущие отрасли имеют тенденцию быть более привлекательными, чем медленноразвивающиеся отрасли промышленности, при прочих равных условиях.

• Интенсивность конкуренции — отрасли, где конкурентное давление относительно слабо, более привлекательны, чем отрасли с сильным конкурентным давлением.

• Требуемые технологические и производственные навыки — отрасли, где требования к навыкам совпадают с возможностями компании, более привлекательны, чем отрасли, где технические и/или производственные ноу-хау компании ограничены.

• Потребности в капитале — отрасли с низкими потребностями в капитале (или потребностями, которые компания может обеспечить) относительно более привлекательны, чем отрасли, инвестиционные требования которых достаточно напряженны для ресурсов корпорации.

• Сезонные и циклические факторы — отрасли, где спрос относительно устойчив, более привлекательны, чем отрасли, где имеют место значительные колебания в потребительском спросе.

• Доходность отрасли — отрасли, обеспечивающие высокий уровень прибыли и дивидендов, как правило, более привлекательны, чем отрасли, где прибыль изначально была низка или где риски высоки.

• Социальные, политические, правовые факторы и факторы окружающей среды — отрасли с существенными проблемами в этих областях менее привлекательны, чем отрасли, где дела с подобными проблемами обстоят не хуже, чем у большинства компаний.

• Стратегическое соответствие другим отраслям, в которые диверсифицировалась компания — отрасль может быть привлекательной, так как имеет ценные стратегические взаимоотношения с другими отраслями, представленными в портфеле деловой активности фирмы.

Расчет оценок привлекательности для всех отраслей, входящих в корпоративный портфель, обеспечивает основу для ранжирования отраслей от наиболее привлекательных до наименее привлекательных. Если процедура формальной оценки привлекательности отраслей кажется слишком громоздкой или утомительной для вычисления, менеджеры могут полагаться на свои знания условий в каждой отрасли, чтобы классифицировать их по степени привлекательности: высокая, средняя или низкая. Однако достоверность подобных субъективных оценок зависит от того, насколько подробно изучена руководством данная отрасль, чтобы полученные оценки были обоснованными.

Для того чтобы быть сильной, диверсифицрованной, компании необходимо, чтобы существенная часть ее доходов и прибыли поступала от хозяйственных подразделений, функционирующих в привлекательных отраслях. Особенно важно, чтобы основные (ключевые) виды деятельности развивались в отраслях с хорошими перспективами роста и прибыльностью выше среднего уровня. Хозяйственные подразделения в наименее привлекательных отраслях могут рассматриваться как кандидаты на сокращение, если только их позиции не сильны настолько, что они могут преодолеть неблагоприятную ситуацию в отрасли, или если данные подразделения являются стратегически важным компонентом хозяйственного портфеля.

Этапы разработки и выбора стратегии, ее финансовое обеспечение. На стратегический выбор, осуществляемый руководителями влияют разнообразные факторы : риски (в том числе изменений рыночной ситуации, ответной реакции конкурентов на вашу стратегию и т.д.); опыт прошлых стратегий; приоритеты инвесторов (владельцев). Совокупность способов обеспечения финансами стратегических решений предприятия можно разделить на несколько групп.

1. «Сам себе голова». Данный способ предполагает использование собственных финансовых средств для планомерного внедрения тщательно выбранных стратегических решений, направленных на обновление оборудования и расширение рыночной ниши. Используется обычно средними и крупными компаниями, действующими на устойчивых и сложившихся рынках.

2. «Консорциум». Система финансирования опирается на союз нескольких партнеров при выполнении крупного стратегического проекта. Используется для формирования новых рынков, создания крупных новых производств, освоения принципиально новой продукции.

3. «Поиск наград». Вложение финансовых средств благополучной фирмы в развитие другого производства с целью расширения сферы собственного капитала. Применяется при поддержке новых инвестиционных проектов с некоторым риском, но с большой потенциальной прибылью.

4. «Все для вас». Финансовая деятельность, повторяющая (поддерживающая) опережающие шаги крупной фирмы или государственных вложений. Такие вложения часто ориентированы на создание в перспективе совместных производств и корпораций.

5. «Черепаха». Финансовые вложения, защищенные многими страховками, обязательствами, контрактами, при реализации средств небольшими порциями и постоянным контролем за результатами.

6. «Змея». Единичное, мощное финансовое вложение под конкретный проект через двухсторонний пакет соглашений.

Дата добавления: 2015-08-11; просмотров: 1826;